Какие налоги платят по срочному договору

Как с помощью срочного трудового договора сэкономить на НДФЛ и взносах?

Снизить взносы и НДФЛ можно, если вместо бессрочного трудового договора заключить с руководителем договор на короткий срок, например на год. А часть зарплаты заменить компенсацией, которую компания заплатит по окончании договора

С компенсационных выплат при увольнении, которые не превышают три средних заработка, не надо удерживать НДФЛ (абз. 8 п. 3 ст. 217 НК РФ). А компенсации при увольнении руководителя по решению собственника освобождены от взносов в сумме, которая определена в трудовом договоре (ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ, письмо ФСС РФ от 17.11.2011 № 14-03-11/08–13985). Значит, при увольнении директор вправе получить необлагаемые выплаты, которые заменят ему часть зарплаты. Чиновники подтверждают, что если компания платит компенсацию неоднократно в течение года, то она освобождается от НДФЛ. И освобождение не зависит от того, что компания каждый раз увольняет одного и того же специалиста (письмо Минфина России от 29.04.2013 № 03-04-06/14970). Аналогичные правила распространяются и на взносы.

Слишком часто увольнять и принимать на работу одного и того же директора рискованно. В постоянном перезаключении договоров с одним сотрудником налоговики и фонды могут заподозрить схему. Поэтому безопаснее использовать экономию не чаще раза в год.

Недостаток способа в том, что при смене директора надо уведомить инспекцию. Правда, это правило действует, если директор новый. Если старого директора приняли обратно в течение трех рабочих дней, то сообщать о смене руководителя не требуется. Ведь его данные и так есть в госреестре.

Срочный трудовой договор: в чем его особенности

Гаврикова И. А., старший научный редактор журнала «Зарплата»

Лето — пора отпусков, сезонных и временных работ. В этот период чаще всего заключают срочные трудовые договоры. Каковы их особенности по сравнению с бессрочными контрактами? Что теряют и выигрывают работники и работодатели при заключении срочного трудового договора? Ответы на эти и другие вопросы вы найдете в статье.

Трудовое законодательство предусматривает два вида трудового договора. Согласно части 1 статьи 58 ТК РФ договоры могут заключаться:

Когда заключают срочный трудовой договор

В некоторых случаях характер предстоящей работы или условия ее выполнения не позволяют оформить трудовые отношения с сотрудником на неопределенный срок. Поэтому с ним заключают срочный трудовой договор.

Основания для заключения срочного трудового договора перечислены в части 1 статьи 59 Трудового кодекса. А в части 2 статьи 59 ТК РФ прописаны случаи, когда срочный трудовой договор может быть заключен по соглашению сторон (см. таблицу ниже). При этом перечень оснований для установления срока трудовых отношений является исчерпывающим. Об этом говорится и в письме Рос-труда от 18.12.2008 № 6963-ТЗ.

Основания для заключения срочного трудового договора

безусловные (ч. 1 ст. 59 ТК РФ)

по соглашению сторон (ч. 2 ст. 59 ТК РФ)

- Временное отсутствие основного работника

- Временные работы

- Сезонные работы

- Работы за границей

- Работы, выходящие за рамки обычной деятельности работодателя

- Временное увеличение объема производства

- Организация-работодатель создана на определенный срок

- На период обучения и стажировки

- Избрание на должность

- Обеспечение деятельности выборных органов

- Направление работника органами занятости на временную работу

- Альтернативная гражданская служба

- Работодатель — субъект малого предпринимательства

- Работник является пенсионером

- Медицинские показания

- Исполнение работы требует переезда в районы Крайнего Севера

- Неотложные работы по предотвращению катастроф и др.

- Избрание на должность на конкурсной основе

- Творческие профессии в средствах массовой информации, кинематографии и т. д.*

- С руководителями, заместителями руководителя, главными бухгалтерами

- Работник проходит обучение по очной форме

- Работник является совместителем

*Перечень работ, профессий, должностей творческих работников утвержден постановлением Правительства РФ от 28.04.2007 № 252.

Если при оформлении трудовых отношений указанные основания отсутствуют, работодатель не может заключить с работником срочный трудовой договор. В противном случае при трудовом споре этот факт будет квалифицироваться как нарушение прав сотрудника. Кроме того, нельзя заключать срочные трудовые договоры многократно без временного перерыва, если речь идет о выполнении сотрудниками одной и той же трудовой функции. Об этом, в частности, говорится в пункте 14 постановления Пленума ВС РФ от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации» (далее — постановление № 2). С учетом обстоятельств дела подобные контракты могут быть признаны заключенными на неопределенный срок.

Составляем срочный трудовой договор

Теперь перейдем непосредственно к оформлению срочного трудового договора. Как говорилось выше, он заключается только в том случае, если есть основания, установленные Трудовым кодексом или иным федеральным законом. Поэтому при составлении контракта нужно указать, по каким причинам он заключается с работником на определенный срок. Данное требование изложено в абзаце 4 части 2 статьи 57 ТК РФ.

Обязательные условия трудового договора

Срочный трудовой договор, как и любой другой, должен содержать обязательные условия. Согласно части 2 статьи 57 Трудового кодекса это:

Как определять сроки договора

Условие о сроке трудового договора, наверное, один из самых важных пунктов данного документа. Не будь его, договор не считался бы срочным. Поэтому ему уделим особое внимание. Как сформулироватьусловие о сроке? Все зависит от обстоятельств заключения договора. Рассмотрим их.

Дата окончания действия договора определена. Если установлена конкретная дата, когда заканчивается срок трудового договора, ее необходимо прописать в документе. Напомним, что срочный договор может быть заключен на период, не превышающий пяти лет.

В частности, дата окончания действия срочного трудового договора указывается в случае, когда организация-работодатель создается для выполнения конкретных работ. Соответственно и сотрудники будут наняты на срок, не превышающий их продолжительности. Это касается также сезонных работ 1 (если известна конкретная дата окончания сезона) и выборных должностей.

Рассмотрим, как может быть сформулирована запись о сроке, на примере.

Л.Д. Смехов устроился на работу в ООО «Веселые горки» (парк аттракционов) дворником. Парк открыт для посетителей с 1 мая по 1 октября. Работодатель заключил с ним срочный трудовой договор на период работы парка. Как в документе отразить условие о сроке?

Пункт договора, в котором прописано условие о сроке его действия, будет выглядеть так:

«2. Срок действия договора

2.1. Договор вступает в силу со дня его заключения Работником и Работодателем (либо со дня фактического допущения Работника к работе с ведома или по поручению Работодателя или его представителя).

2.2. Дата начала работы: 1 мая 2010 года.

2.3. Договор заключен на пять месяцев на период работы парка аттракционов с 1 мая по 30 сентября.

2.4. Срок действия договора заканчивается 30 сентября 2010 года».

Дата окончания действия договора не определена. В некоторых случаях определить дату окончания трудового договора невозможно. Приведем некоторые типичные ситуации, когда в договоре прописывают условие о его сроке действия, а не конкретную дату. Так, заключение срочного трудового договора возможно:

- в связи с уходом работницы в декретный отпуск и отпуск по уходу за ребенком;

В названных случаях окончание срока трудового договора связано с конкретным событием, например с возвращением сотрудника на работу после продолжительной болезни. На этот счет в постановлении № 2 даны следующие пояснения. Если срочный трудовой договор заключается для выполнения определенной работы, а точная дата ее окончания неизвестна, договор прекращается по завершении данной работы в силу части 2 статьи 79 Трудового кодекса.

Кондитер П.Л. Прянишникова принята в ООО «Ваниль» на время прохождения кондитером В.А. Калачевой курса лечения в стационаре с 1 августа 2010 года. С П.Л. Прянишниковой заключили срочный трудовой договор. Как будет прописано условие о сроке договора, если неизвестно, когда именно В.А. Калачева вернется на свое рабочее место?

В трудовом договоре с П.Л. Прянишниковой должна быть следующая формулировка:

«2. Срок действия договора

2.1. Договор вступает в силу со дня его заключения Работником и Работодателем (либо со дня фактического допущения Работника к работе с ведома или по поручению Работодателя или его представителя).

2.2. Дата начала работы: 1 августа 2010 года.

2.3. Договор заключен на период временной нетрудоспособности кондитера В.А. Калачевой, за которой сохраняется рабочее место.

2.4. Срок действия договора определяется до момента возвращения основного работника В.А. Калачевой.

2.5. В случае получения основным работником В.А. Калачевой инвалидности с ограничением способности к трудовой деятельности или увольнением Работодатель продлевает данный договор с замещающим его Работником на неопределенный срок».

Испытательный срок

Можно ли устанавливать испытательный срок при заключении срочного трудового договора? Все зависит от того, на какой срок и на какие работы принят сотрудник.

Сезонные работы. При заключении трудового договора на время выполнения сезонных работ нельзя устанавливать испытательный срок более двух недель (ст. 70 ТК РФ). При этом условие о сезонности необходимо включить в текст договора в соответствии со статьей 294 Трудового кодекса.

Временные работы. При оформлении срочного договора на время выполнения временных работ (до двух месяцев) испытательный срок не устанавливается (ст. 289 ТК РФ).

Прочие работы. При заключении трудового договора на срок от двух до шести месяцев испытание не может превышать двух недель (ст. 70 ТК РФ).

Напомним, что согласно статье 70 ТК РФ испытание при приеме на работу также не устанавливается:

- беременным женщинам и женщинам, имеющим детей в возрасте до полутора лет;

- лицам, избранным по конкурсу на замещение соответствующей должности, проведенному в порядке, установленном трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права;

Срок испытания не может превышать трех месяцев, а для руководителей организаций и их заместителей, главных бухгалтеров и их заместителей, руководителей филиалов, представительств или иных обособленных структурных подразделений организаций — шести месяцев, если иное не установлено федеральным законом.

Оформляем срочный трудовой договор

Перейдем непосредственно к оформлению документа. Как мы уже отметили выше, в него должны быть включены все обязательные условия.

Особое внимание стоит обратить на причины, по которым заключается именно срочный трудовой договор, и на сроки его окончания. Рассмотрим на примере составление этого документа.

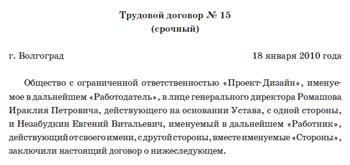

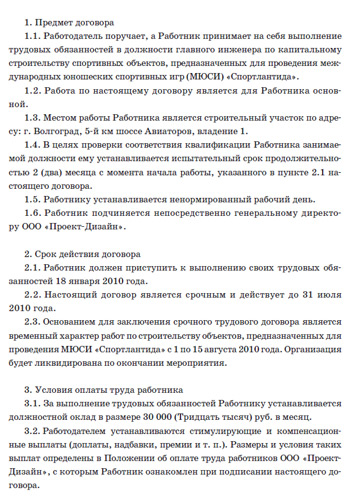

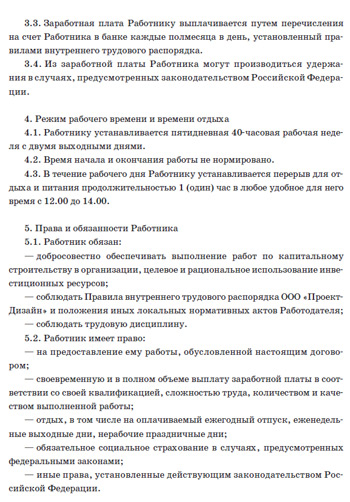

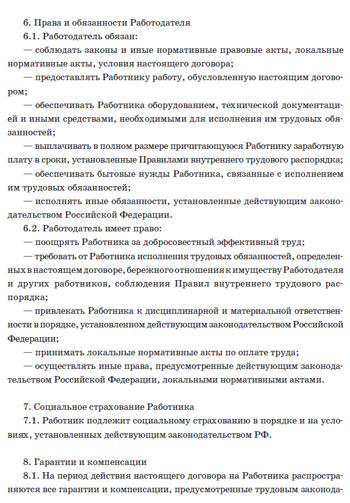

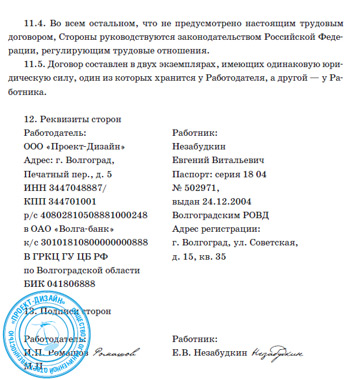

Инженер-строитель Е.В. Незабудкин принят на работу в ООО «Проект-Дизайн», созданное специально для обслуживания международных юношеских спортивных игр «Спортлантида», планируемых в Волгограде в августе 2010 года. Подготовка к ним началась в январе 2010 года, строительные работы должны быть закончены 15 июля 2010 года. Организация будет функционировать до 31 июля 2010 года. С Е.В. Незабуд-киным необходимо заключить срочный трудовой договор на период существования данной организации. Как его составить?

Срочный договор приведен ниже.

Запись в трудовой книжке при трудоустройстве

Согласно пункту 4 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденных постановлением Правительства РФ от 16.04.2003 № 225, в трудовую книжку вносятся сведения о работнике, выполняемой им работе, переводе на другую постоянную работу, увольнении, а также указываются основания прекращения трудового договора и вносятся сведения о награждении за успехи в работе.

Соответственно, если с сотрудником заключен срочный трудовой договор на любой срок, необходимо сделать запись об этом в трудовой книжке либо завести новую, если таковой нет. Работодатель должен произвести запись о приеме на работу в трудовой книжке срочника, если он проработал у него свыше пяти дней и данная работа является для этого сотрудника основной. Таково требование пункта 3 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденных постановлением Правительства РФ от 16.04.2003 № 225.

Однако это не означает, что в трудовой книжке необходимо указывать, что заключен именно срочный трудовой договор. Также не акцентируется внимание и на том, что работник, допустим, замещает отсутствующего специалиста. Достаточно произвести стандартную запись, например: «Принят на работу на должность механика», с указанием порядкового номера записи, даты, а также реквизитов приказа о приеме на работу. Об этом, в частности, говорится в письме Федеральной службы по труду и занятости от 06.04.2010 № 937-6-1.

Отпуск работника-срочника

Работнику, заключившему срочный трудовой договор, в общем порядке предоставляется ежегодный оплачиваемый отпуск с сохранением места работы и заработка (ст. 114 ТК РФ). Его продолжительность составляет не менее 28 календарных дней за рабочий год (ст. 115 ТК РФ). Если сотрудник отработал меньше года, продолжительность отпуска исчисляется пропорционально отработанному времени.

Право на использование отпуска за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы у данного работодателя (ч. 2 ст. 122 ТК РФ).

Оплата отпуска производится исходя из величины средней заработной платы, которая исчисляется по правилам, установленным в статье 139 Трудового кодекса, а также в Положении об особенностях порядка исчисления средней заработной платы, утвержденном постановлением Правительства РФ от 24.12.2007 № 922.

В соответствии с частью 1 статьи 128 ТК РФ по семейным обстоятельствам и другим уважительным причинам работнику на основании его письменного заявления может быть предоставлен отпуск без сохранения заработной платы продолжительностью, установленной трудовым законодательством Российской Федерации и правилами внутреннего трудового распорядка работодателя.

Продление срочного трудового договора

В каких случаях может быть продлен срочный трудовой договор? Рассмотрим несколько ситуаций.

Обязательная пролонгация договора

Действие срочного трудового договора в обязательном порядке может быть продлено лишь в одном случае — при совпадении с периодом беременности сотрудницы. В этой ситуации работодатель обязан продлить срок действия трудового договора до окончания беременности. Об этом говорится в части 2 статьи 261 Трудового кодекса.

Работница должна представить письменное заявление и принести медицинскую справку, подтверждающую состояние беременности 2 .

Пролонгация по соглашению сторон

В части 4 статьи 58 Трудового кодекса говорится следующее. В случае, когда ни одна из сторон не потребовала расторжения срочного трудового договора в связи с истечением срока его действия и работник продолжает трудиться, условие о срочном характере трудового договора утрачивает силу. После этого трудовой договор считается заключенным на неопределенный срок. Нужно ли факт изменения статуса срочного договора на бессрочный оформлять документально?

На самом деле смена статуса договора происходит автоматически. После этого на сотрудника-срочника распространяются нормы трудового права, которые предусмотрены для работников, заключивших бессрочные трудовые договоры. Например, такого сотрудника уже нельзя будет уволить на основании истечения срока трудового договора (п. 2 ст. 77 ТК РФ).

Однако в данном случае желательно оформить ряд документов. Такие рекомендации даны в письме Роструда от 20.11.2006 № 1904-6-1.

Прежде всего, это дополнительное соглашение к трудовому договору. В нем можно дать следующую формулировку: «Изложить пункт №. в следующей редакции: «Настоящий трудовой договор заключается на неопределенный срок»».

Далее составляется приказ руководителя, в котором также следует указать, что трудовой договор с работником следует считать бессрочным. Основанием приказа послужит указанное выше дополнительное соглашение.

Срочный договор с пенсионером

Нередко работодатели заключают срочные договоры с пенсионерами. При этом многие считают, что это единственная форма взаимоотношений с данной категорией работников. Однако это не так. В Определении Конституционного суда от 15.05.2007 № 378-О-П говорится, что при заключении трудового договора с пенсионером срок может быть установлен только по соглашению сторон. Подобный вывод содержится и в пункте 13 постановления № 2.

Следовательно, с работниками-пенсионерами можно заключать трудовые договоры на неопределенный срок. Также нет необходимости увольнять работника, получившего статус пенсионера, и заключать с ним срочный договор. Он может продолжать трудиться на основании ранее заключенного бессрочного контракта.

Прекращение срочного трудового договора

Трудовой договор с работником-срочником прекращается в связи с истечением срока его действия. Об этом говорится в части 1 статьи 79 ТК РФ. Порядок прекращения срочного трудового договора регламентирован статьей 79 ТК РФ. О прекращении трудового договора по истечении срока действия сотрудника предупреждаютв письменной форме не менее чем за три календарных дня до увольнения. Только в случае, когда срочный договор заключен с работником на период замещения отсутствующего специалиста, работодатель может не предупреждать его заранее.

Уведомление составляется в произвольной форме. В нем нужно прописать срок прекращения договора и обоснование (например, в связи с завершением работ).

Приказ об увольнении

После того как сотрудник будет уведомлен об окончании срока трудового договора и не возникло препятствий для его прекращения, руководитель издает приказ об увольнении работника. Для этого существуют две унифицированные формы № Т-8 и Т-8а (в случае увольнения нескольких сотрудников), которые утверждены постановлением Госкомстата России от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» 3 .

Срочный трудовой договор может быть расторгнут и по общим основаниям, установленным в статье 77 ТК РФ, а именно:

- по соглашению сторон (ст. 78 ТК РФ);

- инициативе работника (ст. 80 ТК РФ);

- инициативе работодателя (ст. 81 ТК РФ).

Запись в трудовой книжке

В день прекращения трудового договора работнику необходимо выдать на руки трудовую книжку (ч. 4 ст. 84.1 ТК РФ).

Согласно пункту 5.2 Инструкции по заполнению трудовых книжек, утвержденной постановлением Минтруда России от 10.10.2003 № 69, при прекращении трудового договора по основаниям, предусмотренным статьей 77 ТК РФ, в трудовую книжку вносится запись об увольнении со ссылкой на соответствующий пункт данной статьи.

Когда увольнять работника, если действие срочного трудового договора прекращается в праздник или выходной? Согласно статье 14 ТК РФ днем окончания срока трудового договора, если последний день — нерабочий, считается ближайший следующий за ним рабочий день.

В случае увольнения работника-срочника при внесении записи о расторжении срочного трудового договора необходимо ссылаться на пункт 2 части 1 статьи 77 ТК РФ. Формулировка будет выглядеть так: «Уволен в связи с истечением срока трудового договора, пункт 2 части 1 статьи 77 Трудового кодекса Российской Федерации».

После получения трудовой книжки работник должен расписаться в книге учета трудовых книжек и вкладышей к ним по форме, утвержденной в приложении 3 к постановлению Минтруда России от 10.10.2003 № 69, и на последней странице личной карточки, унифицированная форма которой № Т-2 принята постановлением Госкомстата России от 05.01.2004 № 1.

Если временная нетрудоспособность совпала с окончанием действия срочного договора

Если работник находится на больничном в тот момент, когда истекает действие его контракта, срочный трудовой договор не продлевается. Сотрудника увольняют по общим основаниям. Однако больничный лист должен быть оплачен. К этому работодателя обязывает статья 183 ТК РФ. В ней говорится, что при наступлении временной нетрудоспособности работодатель выплачивает сотруднику пособие по временной нетрудоспособности в соответствии с федеральными законами.

В свою очередь в пункте 2 статьи 5 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» говорится, что пособие по временной нетрудоспособности выплачивается застрахованным лицам не только в период работы по трудовому договору, но и в случаях, когда заболевание или травма наступили в течение 30 календарных дней со дня прекращения его действия.

Налогообложение и бухгалтерский учет выплат при увольнении

Трудовое законодательство предписывает работодателю в последний рабочий день сотрудника выплатить ему заработную плату за отработанное время (ст. 140 ТК РФ) и компенсацию за неиспользованный отпуск (ч. 1 ст. 127 ТК РФ). В коллективном или трудовом договоре допустимо учреждать и другие выплаты.

Так, в части 4 статьи 178 Трудового кодекса говорится, что трудовыми или коллективным договорами может устанавливаться не только выплата выходных пособий, не предусмотренных частями 1—3 статьи 178 ТК РФ, но и повышенные размеры выходных пособий.

Работнику при увольнении выплачивается заработная плата за отработанное время, компенсация за неиспользованный отпуск и в некоторых случаях — выходное пособие.

Первые две выплаты облагаются:

Суммы заработной платы и компенсации включаются в расходы налогоплательщика на оплату труда (ч. 1 ст. 255 НК РФ).

Заработная плата облагается взносами на травматизм (п. 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных постановлением Правительства РФ от 02.03.2000 № 184).

Компенсация не облагается взносами на травматизм (п. 1 Перечня выплат, на которые не начисляются страховые взносы в ФСС России, утвержденного постановлением Правительства РФ от 07.07.99 № 765).

Выходное пособие в пределах норм не подлежит обложению НДФЛ, страховыми взносами (подп. «д» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ), не облагается взносами на травматизм (п. 1 Перечня выплат, на которые не начисляются страховые взносы в ФСС России), уменьшает облагаемую базу по налогу на прибыль в составе расходов на оплату труда (п. 9 ст. 255 НК РФ).

В бухгалтерском учете заработная плата, выходное пособие и компенсация за неиспользованный отпуск относятся к расходам по обычным видам деятельности (п. 5 ПБУ 10/99).

Начисление и выплата их работнику отражается следующими проводками:

ДЕБЕТ 20 (23, 25, 26, 29, 44) КРЕДИТ 70 — начислены выплаты работнику при увольнении;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — удержан НДФЛ с выплат, которые облагаются этим налогом;

ДЕБЕТ 70 КРЕДИТ 50 (51) — выданы (перечислены) выплаты работнику.

1 Подробнее обо всем, что касается сезонных работ, читайте в статьях «Работник на сезон», «Отпуск сезонного работника» и «Увольнение сезонного работника» //Зарплата, 2010, № 4, 5 и 7. — Примеч. ред.

2 Подробнее о продлении срочного трудового договора читайте в статье «Увольнение сезонного работника» // Зарплата, 2010, № 7. — Примеч. ред.

3 Особенности расторжения трудового договора с сезонными работниками рассмотрены в статье «Увольнение сезонного работника // Зарплата, 2010, № 7». Там же даны образцы заполнения документов. — Примеч. ред.

Какие налоги платить за сотрудника, оформленного по трудовому договору?

Помогите разобраться в следующем: Я недавно открыла ИП., возникла необходимость оформить одного из сотрудников по трудовому договору. (Он хочет с этого оформления платить алименты.) Обязательно ли мне делать запись в его трудовой книжке? И какие налоги за него мне нужно будет платить? Спасибо.

Ответы юристов (3)

![]()

Наталья, добрый день!

Работодатель платит НДФЛ, который он должен удерживать, и перечислять, один раз по итогам каждого месяца в день выплаты зарплаты в налоговую инспекцию. При этом, при расчёте НДФЛ необходимо учитывать все выплаты, сделанные сотруднику в течение месяца. 13% — для всех работников, 30% для иностранных граждан.

Также каждый работодатель обязан с доходов, выплачиваемых своим сотрудникам, ежемесячно перечислять страховые взносы. Начиная с 2017 года взносы нужно платить в Федеральную налоговую службу (ФНС) и Фонд социального страхования (ФСС).

В 2017 году применяются следующие тарифы:

На обязательное пенсионное страхование – 22%;

На обязательное медстрахование – 5,1%;

ФСС – 2,9% (без учёта взносов от несчастных случаев).

Уточнение клиента

Екатерина, спасибо большое.

А если я пропишу в договоре, что пенсионку он платит самостоятельно, тогда мне нужно будет платить только 13% .

30 Мая 2017, 15:42

Есть вопрос к юристу?

![]()

Да, Вы обязаны вносить записи в трудовую книжку.

Работодатель (за исключением работодателей — физических лиц, не являющихся индивидуальными предпринимателями) ведет трудовые книжки на каждого работника, проработавшего у него свыше пяти дней, в случае, когда работа у данного работодателя является для работника основной. (ст. 66 ТК РФ)

Налоги: НДФЛ, страховые взносы в пенсионный фонд и ФСС.

![]()

Наталья, 13% вы вычитаете из начисленной зп сотрудника, а пенсионку платите за свой счет. Сотрудник не может платить данные взносы самостоятельно,

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Срочный трудовой договор. Налогобложение

Иногда компания нуждается в том или ином специалисте на определенное время. В этом случае удобно заключать срочный трудовой договор. Практика показывает, что далеко не все знают, как правильно это сделать и какие особенности налогообложения нужно учесть.

По общему правилу срочный трудовой договор заключается, когда трудовые отношения не могут быть установлены на неопределенный срок ввиду характера предстоящей работы или условий ее выполнения (ст. 58 ТК РФ). Важно помнить, что заключение такого договора, если, конечно, это прямо не оговорено законом, — право, а не обязанность сторон. Инициатива устанавливать в трудовом договоре условия о сроке его действия может исходить и от работодателя, и от работника. Причем в Трудовом кодексе приведен перечень ситуаций, в которых возможно заключение срочного трудового договора по инициативе одной из сторон (ст. 59 ТК РФ).

Перечень предусматривает около 20 случаев, когда условиями трудового соглашения разрешается устанавливать срок его действия, в частности:

- при замене отсутствующего работника, за которым согласно закону сохраняется место работы;

- при проведении работ, выходящих за рамки обычной деятельности организации (реконструкция, монтажные, пусконаладочные и другие работы);

- при выполнении временных (до двух месяцев) или сезонных работ;

- при заключении договоров с руководителями, заместителями руководителей и главными бухгалтерами организаций;

- при заключении договоров с совместителями;

- при заключении договора со студентами, которые обучаются на дневных отделениях вузов.

Срочный трудовой договор также может быть заключен, если в качестве работодателя выступает малое предприятие или физическое лицо. При условии, что численность сотрудников малых предприятий не превышает 35, а в организациях розничной торговли и бытового обслуживания — 20 человек (ст. 59 ТК РФ). Однако еще раз отметим, что в любом случае устанавливать период действия трудового договора разрешено лишь тогда, когда не представляется возможным заключить бессрочный договор. Исключение составляют работодатели — физические лица. Им разрешено заключать срочный трудовой договор по соглашению сторон, что следует из статьи 304 ТК РФ.

Особенности срочного трудового договора

Бытует мнение, что срочный трудовой договор выгоден работодателю, поскольку у сотрудника в этом случае меньше прав. Однако с подобным утверждением можно поспорить. Во-первых, запрещено заключать срочные трудовые договоры с целью лишить работников прав и гарантий, которые им полагаются при подписании бессрочных соглашений (ст. 58 ТК РФ). Таким образом, в срочном контракте обязательно должна быть ссылка на обстоятельство или причину, которые послужили основанием для заключения подобного соглашения. Во-вторых, на работников, с которыми заключен срочный трудовой договор, распространяются практически все права и гарантии, предусмотренные законодательством. Более того, если такой договор не был расторгнут по истечении срока и сотрудник продолжает работу, соглашение считается заключенным на неопределенный срок.

Трудовой кодекс не требует от работника составления или предоставления каких-либо особых документов при заключении срочного договора. Как обычно, ему достаточно подписать соглашение в письменной форме, а работодателю — издать приказ о приеме нового сотрудника. В приказе, как и в договоре, имеет смысл указать, что договор срочный.

Общие правила действуют и при расторжении срочного трудового контракта. При расторжении договора по истечении срока необходимо в письменной форме предупредить работника не менее чем за три дня. Трудовой договор, заключенный на время исполнения обязанностей отсутствующего сотрудника, расторгается с выходом последнего на работу. Об этом говорится в статье 79 ТК РФ.

В то же время не следует забывать, что для отдельных категорий работников трудовое законодательство предусматривает особенности регулирования отношений. Например, срок договора истек в период беременности женщины. Фирма обязана по ее заявлению продлить срок трудового договора до наступления у нее права на отпуск по беременности и родам. Такой порядок предусмотрен статьей 261 ТК РФ.

Применительно к срочным трудовым договорам также можно отметить ситуации, когда Трудовой кодекс предусматривает особый порядок регулирования трудовых отношений:

- регулирование труда руководителя организации (глава 43);

- регулирование труда работников, которые заключают договор на срок до двух месяцев (глава 45);

- регулирование труда работников, занятых на сезонных работах (глава 46);

- регулирование труда работников, занятых у работодателей — физических лиц (глава 48).

К примеру, при заключении трудового договора на срок менее двух месяцев работнику не может быть установлен испытательный срок. При приеме сотрудника на сезонные работы испытательный срок не может превышать двух недель. Эти особенности необходимо учитывать, принимая решение о заключении срочного трудового договора.

Особенности налогообложения

На первый взгляд, каких-либо особенностей в связи с заключением срочного трудового договора действующее налоговое законодательство не предусматривает. Тем не менее на практике при исчислении налога на доходы физических лиц у бухгалтеров возникают сложности.

При определении величины налога на доходы физических лиц, удерживаемого из дохода работника, следует обратить внимание на применение стандартных налоговых вычетов. Напомним, что стандартный налоговый вычет предоставляется только при наличии письменного заявления работника. Если сотрудник работает на основании срочного трудового договора по совместительству, он может подать заявление на стандартный вычет у любого из работодателей.

Проблемы могут появиться, когда срочный трудовой договор заключается не с начала года. Если до подписания договора сотрудник несколько месяцев нигде не работал, возникают вопросы о предоставлении ему за этот период стандартных налоговых вычетов. Заметим, что право на стандартный налоговый вычет связано с получением дохода за время работы в организации. Эти вычеты не предоставляются за те месяцы, когда работник не был связан трудовыми отношениями с организацией. Таким образом, налоговая база работника может быть уменьшена на величину стандартных налоговых вычетов только за период работы по срочному трудовому договору. Если же работник до заключения срочного трудового договора получал доходы от другого работодателя, то вычеты предоставляются с учетом полученного дохода.

На работников, с которыми заключен срочный трудовой договор, распространяются те же правила ведения налоговых карточек (форма 1-НДФЛ), что и на остальных сотрудников. Не предполагает каких-либо особенностей и заполнение справки о доходах (форма 2-НДФЛ).

Должна ли организация платить налоги и страховые взносы за работника, принятого по срочному трудовому договору?

Здравствуйте. Если с работником заключен срочный договор (ООО), организация платит за него налоги, взносы в ПФР или нет?

Здравствуйте, никаких исключений относительно работников по срочному договору нет. Надо платить взносы в фонды и исполнять обязанности налогового агента по НДФЛ, т.е. удерживать с работников подоходный налог и перечислять его в бюджет.

Популярное:

Регистрация бизнеса:

Спец.предложения 1С:

Популярное:

Регистрация бизнеса:

Спец.предложения 1С:

- Регистрация ООО/ИП

- Регистрация ООО

- Регистрация ООО в 2019 году

- Полная инструкция по регистрации ООО

- Форма Р11001: правила и примеры заполнения

- Образцы документов для регистрации ООО

- Примеры заполнения документов

- Регистрация ООО через МФЦ

- Регистрация ИП

- Регистрация ИП в 2019 году

- Полная инструкция по регистрации ИП

- Форма Р21001: правила и примеры заполнения

- Образцы документов для регистрации ИП

- Деятельность ИП – ответы на ваши вопросы

- Сколько стоит открыть ИП в 2019 году

- Полезное

- ИП или ООО — что выгоднее?

- Подготовка документов в бесплатном сервисе

- Как открыть расчетный счет

- Налоги

- Налоги ООО

- Налоги ИП

- Взносы ИП

- Налоговые каникулы ИП

- Виды деятельности

- Всё про ОКВЭД

- ОКВЭД по типу бизнеса

- Бесплатная регистрация

- Подготовка документов для регистрации ООО/ИП

- Подготовка трудового договора с руководителем

- Бесплатные консультации

- Консультация по регистрации бизнеса

- Консультации по кодам ОКВЭД

- Консультация по налогообложению

- Консультация по открытию расчетного счета

- Платная регистрация

- Регистрация ООО «под ключ»

- Юридический адрес

- Регистрация ИП «под ключ»

-

2019 Все права защищены.

Цитирование материалов https://www.regberry.ru/ должно сопровождаться прямой гиперссылкой на полнотекстовый вариант статьи.

Зарегистрируйтесь, чтобы получить доступ

к сервисам для бизнеса, комментариям

и консультациям.Письмо с паролем отправлено на Ваш E-mail. Если Вы не получили его в течение 3 минут, перепроверьте, пожалуйста, корректность введенного E-mail, убедитесь, что письмо не попало в папку «СПАМ» или свяжитесь с нами по телефону 8 (800) 775-41-16 (звонок бесплатный).

Какие налоги платят по срочному договору

В смысле, обладает ПФ сведениями по каждому дню работника, работал он в этот день или нет?

ПФ обладает сведениями

Это, как я понимаю, указывается бухгалтером в персонифицированном учете?При проверке Пенсионным Фондом РФ выявлено нарушение, что при сдаче отчетности в Пенсионный Фонд РФ в индивидуальных сведениях не вычтен период, когда работник находился в отпуске без сохранения заработной платы.

Необходимо ли указывать этот период, если у работника нет льготы по выходу на пенсию? Решение о привлечении организации к ответственности еще не вынесено.Рассмотрев вопрос, мы пришли к следующему выводу:

По нашему мнению, индивидуальные (персонифицированные) сведения без указания в них информации о периодах нахождения застрахованного лица в отпуске без сохранения заработной платы являются недостоверными, что может являться причиной привлечения страхователя к ответственности по части 3 ст. 17 Закона N 27-ФЗ.

Однако судебная практика по данному вопросу неоднозначна. Есть судебные решения, в которых судьи, принимая во внимание порядок исправления ошибок в индивидуальных сведениях, предусмотренный п. 41 Инструкции N 987н, отказывают органам ПФР в привлечении страхователя к ответственности.

Но есть решения судов, в которых арбитры приходят к выводу, что отсутствие в индивидуальных сведениях информации о периодах нахождения застрахованного лица в отпуске без сохранения заработной платы, искажает данные о страховом стаже этого лица. И за подачу таких недостоверных сведений страхователь привлекается к ответственности судом по части 3 ст. 17 Закона N 27-ФЗ в виде штрафа.

Обращаем внимание, что по смыслу ст. 17 Закона N 27-ФЗ размер штрафа определяется исходя из суммы взносов в ПФР, причитающихся (начисленных) в отношении не всех застрахованных лиц, а только тех из них, о которых поданы недостоверные сведения (письмо ПФР от 28.06.2006 N КА-09-26/6784, п. 16 Информационного письма Президиума ВАС РФ от 11.08.2004 N 79).Обоснование вывода:

Согласно пп. 8 п. 2 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (далее — Закон N 27-ФЗ) страхователь ежеквартально не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, представляет о каждом работающем у него застрахованном лице индивидуальные сведения, в том числе сведения, необходимые для правильного назначения трудовой пенсии.

В соответствии с постановлением Правления ПФР от 31.07.2006 N 192п «О формах документов индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования и Инструкции по их заполнению» (далее — Постановление N 192п) в некоторых формах (в формах СЗВ-4-1, СЗВ-4-2, СПВ-1, СЗВ-6-1, СЗВ-6-2, СЗВ-6-4, СПВ-2) предусмотрено указание данных о различных периодах работы.

В частности, предусмотрено отдельное указание периодов нахождения застрахованного лица в отпуске по уходу за ребенком, на больничном (период временной нетрудоспособности), в отпуске без сохранения заработной платы и т.п. (приложение 1 к Постановлению N 192п).

Отметим, что в индивидуальных сведениях предусмотрено указание отдельно различных периодов работы, поскольку такие периоды влияют на страховой стаж, размер которого влияет на размер трудовой пенсии. Право на трудовую пенсию по старости имеют мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет. Назначается такая пенсия при наличии не менее пяти лет страхового стажа (ст. 7 Федерального закона от 17.12.2001 N 173-ФЗ «О трудовых пенсиях в Российской Федерации» (далее — Закон N 173-ФЗ)).

Согласно ст. 2 Закона N 173-ФЗ страховой стаж — учитываемая при определении права на трудовую пенсию суммарная продолжительность периодов работы и (или) иной деятельности, в течение которых уплачивались страховые взносы в ПФР, а также иных периодов, засчитываемых в страховой стаж.

При этом в ст. 11 Закона N 173-ФЗ перечислены периоды, включаемые в страховой стаж, несмотря на то, что в эти периоды не начислялись страховые взносы (например периоды временной нетрудоспособности, отпуска по уходу за детьми и т.п.). Поскольку период нахождения в отпуске без сохранения заработной платы в данной статье не указан, данный период не включается в страховой стаж.

Таким образом, не указав в индивидуальных (персонифицированных) сведениях о периодах нахождения застрахованных лиц в отпусках без сохранения заработной платы, организация фактически представила в контролирующий орган недостоверные сведения о застрахованных лицах. Ведь такие данные искажают размер страхового стажа застрахованного лица, т.к. в него могут быть ошибочно включены периоды его нахождения в отпуске без сохранения заработной платы.

Отметим, что в соответствии с п. 41 Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной приказом Минздравсоцразвития РФ от 14.12.2009 N 987н (далее — Инструкция N 987н), при обнаружении несоответствия между представленными индивидуальными сведениями и результатами проверки территориальный орган фонда направляет страхователю уведомление об устранении имеющихся расхождений.

Страхователь в двухнедельный срок после получения уведомления территориального органа фонда об устранении имеющихся расхождений представляет в территориальный орган фонда уточненные данные*(1).

Если страхователь в установленный срок не устранил имеющиеся расхождения, территориальный орган фонда принимает решение о корректировке индивидуальных сведений и уточнении лицевых счетов застрахованных лиц и не позднее 7 дней со дня принятия такого решение сообщает об этом страхователю и застрахованным лицам.

Согласно части 3 ст. 17 Закона N 27-ФЗ за представление страхователем неполных и (или) недостоверных сведений о застрахованных лицах к такому страхователю применяются финансовые санкции в виде взыскания 5% от суммы страховых взносов, начисленной к уплате в ПФР за последние три месяца отчетного периода, за который представлены неполные и (или) недостоверные сведения о застрахованных лицах. Взыскание указанной суммы производится органами ПФР в судебном порядке.

Таким образом, за представление недостоверных сведений о застрахованных лицах предусмотрен штраф, взыскать который контролирующие органы могут только в судебном порядке.

Анализ судебной практики показывает, что у арбитров нет единого мнения, применяется ли часть 3 ст. 17 Закона N 27-ФЗ при неуказании в индивидуальных сведениях данных о периодах нахождения застрахованного лица в отпуске без сохранения заработной платы.

Существуют примеры судебных решений, в которых суды при рассмотрении вопросов о применении ст. 17 Закона N 27-ФЗ указывают, что ошибочное указание в индивидуальных сведениях периодов, за которые застрахованному лицу не начислялись страховые взносы, не является основанием для привлечения страхователя к ответственности по части 3 ст. 17 Закона N 27-ФЗ (смотрите, например, постановление ФАС Западно-Сибирского округа от 13.07.2012 N Ф04-2590/12 по делу N А27-14147/2011).

В постановлении ФАС Западно-Сибирского округа от 07.08.2012 N Ф04-3700/12 по делу N А27-19503/2011 судьи не поддержали орган ПФР в деле о привлечении страхователя к ответственности за недостоверные сведения о стаже (неверно выделен в стаже отпуск без содержания, неверно указаны период работы, дата увольнения, неверно не выделены периоды временной нетрудоспособности). При этом суд указал, что «вышеуказанные обстоятельства, выявленные Пенсионным фондом, не свидетельствуют о предоставлении обществом недостоверных сведений о начисленных страховых взносах на обязательное пенсионное страхование за 2010 год; неточности в сведениях о стаже не повлекли за собой занижение базы для начисления страховых взносов и исчисленных с нее страховых взносов, что не оспаривается Пенсионным фондом».

При этом судьи указали, что такие ошибки подлежат исправлению в порядке, установленном указанным выше п. 41 Инструкции N 987н. Отметим, что судьи при рассмотрении дела о привлечении страхователя к ответственности за недостоверные сведения принимают во внимание наличие доказательств направления органом ПФР страхователю уведомления об устранении имеющихся расхождений, а также доказательств принятия решения о корректировке представленных сведений.

Однако есть примеры судебной практики, в которой арбитры приходят к выводу, что неуказание в индивидуальных сведениях периодов нахождения в отпуске без сохранения зарплаты фактически искажает сведения о страховом стаже застрахованного лица. И за такое правонарушение к страхователю применяются санкции, предусмотренные частью 3 ст. 17 Закона N 27-ФЗ.

Так, в постановлении Седьмого арбитражного апелляционного суда от 30.12.2011 по делу N А27-10140/2011*(2) судьи согласились с органом ПФР о том, что представление неполных и недостоверных сведений (неотражение периодов пребывания застрахованных лиц в отпуске без сохранения заработной платы) могло привести к неправильному определению страхового стажа данных лиц. Отметим, что в этой части указанное постановление было признанно законным судом вышестоящей инстанции (постановление ФАС Западно-Сибирского округа от 14.03.2012 N Ф04-459/12).

Кроме того, косвенным свидетельством о трактовании судьями неуказания в индивидуальных сведениях данных о периодах нахождения в отпуске без сохранения заработной платы как недостоверности таких сведений является ряд судебных решений, в которых судьи, отказывая в применении к страхователю санкций по части 3 ст. 17 Закона N 27-ФЗ, принимали во внимание самостоятельное исправление страхователем данных искажений (смотрите, например, постановления Третьего арбитражного апелляционного суда от 16.07.2014 N 03АП-3126/14, Девятнадцатого арбитражного апелляционного суда от 14.03.2014 N 19АП-754/14, Четвертого арбитражного апелляционного суда от 02.10.2013 N 04АП-4283/13).

Так, в постановлении ФАС Центрального округа от 27.06.2014 N Ф10-1679/14 по делу N А48-3361/2013, отказывая в удовлетворении требования органа ПФР о привлечении страхователя к ответственности, судьи исходили из того, что страхователь исправил ошибки в персонифицированных сведениях и указал в исправленных сведениях информацию о периодах нахождения застрахованных лиц в отпуске без сохранения заработной платы.

Отметим, что в соответствии с письмом ПФР от 14.12.2004 N КА-09-25/13379 «О применении финансовых санкций в соответствии со статьей 17 Федерального закона от 01.04.1996 N 27-ФЗ», если страхователь в 2-недельный срок исправил обнаруженные территориальным органом ПФР ошибки, Пенсионный фонд Российской Федерации также считает возможным не применять финансовые санкции, предусмотренные частью 3 статьи 17 Закона N 27-ФЗ (смотрите также постановления Четвертого арбитражного апелляционного суда от 14.08.2014 N 04АП-3581/14, от 09.07.2014 N 04АП-2611/14, в которых судьи ссылаются на данное письмо).К сведению:

Представители органов ПФР довольно часто предъявляют организациям финансовые санкции на основании части 3 ст. 17 Закона N 27-ФЗ из расчета полной суммы страховых взносов, начисленных организацией за отчетный (расчетный) период.

При этом контролирующим органом совершенно игнорируются разъяснения, данные в п. 16 Информационного письма Президиума ВАС РФ от 11.08.2004 N 79, согласно которым размер штрафа следует исчислять из суммы платежей только в отношении тех лиц, по которым представлены недостоверные сведения.

Суды, руководствуясь вышеуказанным разъяснением ВАС РФ, чаще всего выносят свои решения в пользу страхователей (определение ВАС РФ от 14.03.2014 N ВАС-2251/14, постановления ФАС Западно-Сибирского округа от 27.06.2011 N Ф04-2872/11, от 22.01.2010 N А27-11281/2009, ФАС Поволжского округа от 17.12.2010 N А65-16594/2010, ФАС Центрального округа от 24.05.2010 N А54-7084/2009-С5, ФАС Уральского округа от 14.01.2010 N Ф09-10843/09-С2).

При этом суды указывают, что при привлечении страхователя к ответственности органы ПФР в своем решении должны в обязательном порядке указывать персональные данные застрахованных лиц, по которым были представлены недостоверные сведения (постановления ФАС Западно-Сибирского округа от 20.12.2010 N А27-7595/2010, ФАС Северо-Западного округа от 24.09.2010 N А05-20875/2009).Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач ОльгаКонтроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Мельникова Елена14 ноября 2014 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

- Регистрация ООО