Как высчитать налог на ип

Расчёт налога УСН 6%

Надежные бухгалтерские услуги

Бухгалтерское обслуживание от проверенных партнеров СКБ Контур. Для тех, кто хочет делегировать бухгалтерию профессионалам.

Правильно рассчитать налог на УСН 6% несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

Авансовые платежи

Упрощенка предполагает одно правило: в течение года предприниматель или ораганизация должны производить своего рода «предоплату налога» — авансовые платежи раз в квартал. Это делается до 25 числа в месяц, следующий за отчетным периодом:

- За 1 квартал — до 25 апреля.

- За 1 полугодие — до 25 июля.

- За 9 месяцев — до 25 октября.

Затем по итогам года рассчитывается и уплачивается остаток налога. Его платят не позднее того срока, который установлен для сдачи налоговой декларации по упрощенке:

- Для ИП — до 30 апреля.

- Для ООО — до 31 марта.

Санкции за неуплату авансов и налога

Что будет, если руководитель бизнеса проигнорирует ежеквартальную “предоплату налога” и уплатит всю сумму по завершении календарного года? При отсутствии авансовых платежей налоговая может начислять пени за каждый день просрочки (воспользуйтесь нашим бесплатным калькулятором пеней, чтобы рассчитать их сумму). А при неуплате налога по итогам года контролирующий орган вправе оштрафовать организацию или предпринимателя. Штраф может составить 20% от неуплаты. Но если фирма или ИП спохватились и уплатили налог, до того как чиновники обнаружили неуплату, то будут начислены только пени.

Расчет налога УСН 6%

Исчисление налога делается по формуле:

Сумма налога = Доход * 6%

Внимание! С 2016 года у регионов есть право дифференцировать налоговую ставку по УСН “Доходы” от 1 до 6%. Уточняйте актуальную ставку для вашего вида деятельности в вашем регионе.

В качестве Доходов мы рассматриваем все наличные и безналичные доходы ИП или организации за интересующий нас налоговый период.

Сумму налога можно уменьшить: вычесть из нее страховые взносы, которые уплачены в фонды за сотрудников (и за себя — в случае ИП), а также больничные пособия, которые были выплачены сотрудникам за счет работодателя, и торговый сбор. Важное уточнение: это происходит только в том случае, если взносы уже уплачены в том налоговом периоде, за который мы рассчитываем налог.

- ООО и ИП с сотрудниками могут снизить сумму налога не более чем на 50%.

- ИП без работников, который платит страховые взносы только за себя, может снизить налог на весь размер страховых взносов без ограничений. Если годовой доход ИП превышает 300 тыс. рублей, и он платит дополнительные взносы в размере 1% с доходов, превышающих 300 тыс. рублей, то предприниматель может уменьшать налог и на эту сумму дополнительных взносов (после их уплаты).

Пример расчета авансового платежа для ООО “Ромашка” за 1 квартал на УСН 6%

Доходы от продажи товаров в розницу с января по конец марта составили 300 000 рублей.

Доходы от продажи товаров организациям по безналу составили 120 000 рублей.

Итого, доходы за 1 квартал составили 420 000 рублей.

Расчет авансового платежа за 1 квартал:

420 000 * 6% = 25 200 рублей.

Мы можем уменьшить эту сумму на размер уплаченных страховых взносов.

В ООО “Ромашка” 3 сотрудника, каждый из них получает зарплату в 40 000 рублей.

40 000 * 3 = 120 000 рублей.

Организация перечислила в фонды взносы в размере 30% от этой суммы:

120 000 * 30% = 36 000 рублей ежемесячно, т.е. 36 000 * 3 = 108 000 рублей за квартал.

Мы видим, что сумма взносов больше авансового платежа, но “предоплату по налогу” организация может уменьшить лишь на 50%, то есть, сумма к уплате будет составлять:

25 200 * 50% = 12 600 рублей.

Таким образом, ООО “Ромашка” должна уплатить 12 600 рублей авансового платежа до 25 апреля.

Доходы, которые становятся базой для исчисления налога по УСН 6%, учитываются нарастающим итогом: они суммируются не внутри каждого квартала, а с начала года. Когда мы рассчитываем сумму дохода за полугодие, 9 месяцев или за календарный год, мы суммируем все доходы за этот период. Затем из рассчитанной величины вычитаем уплаченные с начала года страховые взносы, больничные и торговые сборы, а затем уменьшаем полученную сумму на размер авансовых платежей, которые уплачены в предыдущие периоды.

Пример расчета авансового платежа для ИП Петров А.В. за 1 полугодие на УСН 6%

Доходы от продажи товаров в розницу с января по конец июня составили 220 000 рублей (их них 100 000 рублей за 1 квартал).

Расчет авансового платежа за 1 полугодие:

220 000 * 6% = 13 200 рублей.

Мы можем уменьшить эту сумму на размер уплаченных страховых взносов.

У ИП Петрова нет сотрудников, он платит страховые взносы за себя, и в первом квартале он уплатил 4 000 рублей, а во втором квартале 5 000 рублей. ИП может снизить сумму налога на всю сумму страховых взносов, без ограничений.

Авансовый платеж в 1 квартале составил:

100 000 * 6% — 4000 (взносы) = 2 000 рублей.

Тогда авансовый платеж за 1 полугодие составит:

13 200 — 2 000 — 4 000 — 5 000 = 2 200 рублей.

Таким образом, ИП Петров должен уплатить 2 200 рублей авансового платежа до 25 июля.

Воспользуйтесь нашим бесплатным калькулятором налога УСН и рассчитайте сумму платежа. Он подходит для ИП с работниками, ИП без работников и ООО. Калькулятор учитывает страховые взносы и торговый сбор, если вы его платите.

Аккуратный учет доходов позволит организации или ИП на УСН 6% правильно рассчитать суммы авансовых платежей по налогу и сумму налога за календарный год. Если вы не хотите рассчитывать сами, обратитесь к профессиональному бухгалтеру.

Как рассчитать налоги для ИП

Для большинства начинающих предпринимателей наибольшую сложность вызывает вопрос: как посчитать налоги для ИП?

В настоящее время в России действует несколько налоговых режимов, которые отличаются объектами, ставками, правилами расчета, а также объемом налоговых платежей. Законодательство дает возможность бизнесу выбирать наиболее удобную систему налогообложения, поэтому на этапе открытия собственного дела необходимо просчитать возможную налоговую нагрузку, чтобы найти для себя оптимальный вариант.

Как рассчитать налог на доходы для ИП на классической системе

Общая система исчисления налогов применяется «по умолчанию» ко всем хозяйственникам, которые не перешли на один из специальных налоговых режимов в отведенные сроки. Она предусматривает взимание сразу нескольких налогов, а именно НДС, налога на доходы физ. лиц, налога на площадь ИП.

На практике чаще всего возникает вопрос: как рассчитать налог на доходы ИП, поскольку есть определенные нюансы в расчете. Базу для исчисления НДФЛ индивидуального предпринимателя образуют все доходы, вырученные им в процессе коммерческой деятельности, например, от реализации товаров и т. д. В расчет не включаются доходы, которые гражданин, работающий в качестве ИП, получил из других источников. Это может быть: работа по найму, выигрыш в лотерею и другое.

Для расчета НДФЛ необходимо использовать и предусмотренные законодательством профессиональные вычеты, которые, по сути, представляют собой совокупность подтвержденных должным образом (чеками, квитанциями и т. д.) расходов, связанных с ведением бизнеса.

Важно! Расходы, понесенные ИП в связи с осуществлением коммерческой деятельности, которые он не может подтвердить, никак не влияют на величину налоговой базы. Однако при невозможности предоставить документальное подтверждение расходов ИП разрешается вычесть из суммы доходов 20%. Не допускается применение одновременно двух вариантов учета профессиональных вычетов. Например, если предприниматель учел подтвержденные расходы, то он не может воспользоваться правом уменьшить базу на 20% по неподтвержденным расходам.

Погашение налогового обязательства ИП осуществляется авансовыми платежами по уведомлениям, направляемым ИФНС. Суммы авансов сопоставимы с данными, содержащимися в налоговой декларации ИП по НДФЛ за минувший календарный год.

Расчет налогов для ИП в случае с НДФЛ проводится по следующей формуле:

(доходы – налоговые вычеты) * 13% – авансовые платежи = сумма налога к уплате.

Например, в 2015 г. ИП заработал 450 000 руб.

У него есть документы, подтверждающие расходы, связанные с осуществлением коммерческой деятельности, на сумму 120 000 руб.

На протяжении 2015 г. ИП трижды перечислял авансовые платежи, рассчитанные исходя из данных за 2014 г., на общую сумму 26 000 руб.

Расчет НДФЛ в этом случае будет выглядеть так:

(450 000 – 120 000) * 13% – 26 000 = 16 900 руб.

Результат – это сумма НДФЛ, которую следовало перечислить в бюджет до 30 июня 2016 г.

Налоговые платежи ИП на УСН

Действующее законодательство дает предпринимателям возможность применения специальных режимов налогообложения, которые предусматривают упрощенную отчетность и меньший объем налоговой нагрузки. Наиболее популярным спец. режимом является упрощенная система налогообложения, которая предполагает уплату одного налога, а также обеспечивает возможность выбора объекта налогообложения: доходы или прибыль.

Это один из самых простых вариантов налогообложения, который практически не вызывает затруднения относительно того, как рассчитать налоги для ИП. В данном случае налоговую базу образуют все доходы, которые получил предприниматель при осуществлении своей деятельности.

В отношении данных доходов действует одна налоговая ставка – 6%, а сам расчет предельно прост: совокупный доход * 6% = сумма налога.

Например, за 2015 год выручка ИП Иванова составила 456 600 руб., следовательно, налог будет рассчитываться следующим образом: 456 600 * 6% = 27 396 руб.

При исчислении налога необходимо учитывать сумму авансовых платежей, расчет которых проводит ИП самостоятельно.

Пример: в первом квартале 2015 г. бизнесмен Иванов заработал 136 000 руб.

До 25 апреля 2015 г. он заплатил авансовый платеж с этой суммы – 8 160 руб.

По итогам второго квартала выручка бизнесмена составила 150 000 руб. До 25 июля Иванов внес авансовый платеж в размере 9 000 руб.

За третий квартал бизнес ИП Иванова принес ему доход 80 000 руб. Платеж, внесенный до 25 октября, был равен 4 800 руб.

Следовательно, для расчета налога по итогам года необходимо учесть все внесенные авансовые платежи:

456 600 * 6% – 8 160 – 9 000 – 4 800 = 5 436 руб.

Это и есть сумма, которую ИП Иванову надлежало уплатить в срок не позже 30 апреля 2016 года.

УСН «Доходы минус расходы»

Данный вариант УСН предусматривает, что налоговую базу образует доход за вычетом расходов.

Так, предпринимателю необходимо осуществлять учет не только доходов, но и всех расходных операций, связанных с осуществлением коммерческой деятельности.

Для определения налоговой базы ИП на УСН необходимо от суммы совокупного дохода отнять общую сумму расходов.

Например, выручка ИП Петрова в 2015 г. составила 310 900 руб., а расходы – 245 500 руб.

Налоговая база = 310 900 – 245 500 = 65 400 руб.

Ставка равна 15%, а формула расчета налога следующая:

налоговая база * 15%.

Подставив в формулу данные из примера, получим:

65 400 * 15% = 9 810 руб.

Перечисление налога происходит аналогично с предыдущей системой, то есть авансовыми платежами.

Расчет налогов для ИП на ЕНВД

Единый налог на вмененный доход для ИП также является спец. режимом, который могут применять предприниматели, занимающиеся определенными видами деятельности, главным образом, в сфере торговли и оказания бытовых услуг.

Расчет налогов ИП в 2017 году по данному спец. режиму должен основываться на базовой доходности, которая устанавливается налоговой службой для каждого допустимого вида деятельности.

Формула исчисления ЕНВД ниже:

базовая доходность * физический показатель * Коэффициент 1 * Коэффициент 2 * 15% = сумма налога.

Физический показатель зависит от конкретных характеристик того или иного бизнеса, например, количество посадочных мест для пассажирских перевозок, площадь зала для предприятий торговли или общепита.

Коэффициент 1 (К1) – дефлятор, устанавливаемый правительством РФ. В нынешнем году его размер составляет – 1,798.

Коэффициент 2 (К2) – корректирующий коэффициент, устанавливаемый органами местной власти, призванный корректировать размер налога с учетом особенностей той или иной территории.

Например, ИП Борисов, зарегистрированный в городе Ростов-на-Дону, оказывает услуги по перевозке пассажиров, его автобус имеет 15 посадочных мест. Чтобы узнать базовую доходность и значение К2, лучше всего воспользоваться официальным сайтом налоговой службы www.nalog.ru. Для нашего примера базовая доходность равна 1500 руб., К2 равен 1.

Расчет налога будет выглядеть следующим образом:

1500 * 15 * 1,798 * 1 * 15% = 6 068 руб. 25 коп.

Важно! Отчетным периодом по единому налогу считается квартал, поэтому, чтобы узнать сумму к уплате, следует результат умножить на количество месяцев в квартале: 6 068 руб. 25 коп. * 3 = 18 204 руб. 75 коп.

Именно такую сумму стоит перечислять в бюджет до 25 числа месяца, который следует за прошедшим кварталом.

Совет предпринимателям

Налог на ИП в 2017 году рассчитать не составит труда, если знать особенности применяемой системы налогообложения, а также при осуществлении своей деятельности вести постоянный учет доходов и расходов.

Несмотря на то, что большинство индивидуальных предпринимателей освобождено от ведения бухгалтерии, это вовсе не дает повода допускать беспорядок в кассе и игнорировать учет приходных и расходных денежных средств. Только дисциплинированный и ответственный подход поможет избежать ошибок при расчете налогов и, как результат, штрафных санкций налоговой службы.

Как рассчитать налоги и взносы для ИП на ОСН, ЕНВД, УСН и ПСН

Каждый из режимов налогообложения характеризуется своим порядком расчета налога, подлежащего внесению в бюджет. На УСН и ОСН платеж рассчитывается исходя из реально полученного дохода, на ЕНВД и ПСН – вмененного. Для того, чтобы выбрать наиболее оптимальный режим налогообложения необходимо определить на каком из них налоговая нагрузка будет минимальной. Рассмотрим вкратце, как рассчитывается налог для ИП на каждой из систем налогообложения (далее по тексту н/о).

Каждый из режимов налогообложения характеризуется своим порядком расчета налога, подлежащего внесению в бюджет. На УСН и ОСН платеж рассчитывается исходя из реально полученного дохода, на ЕНВД и ПСН – вмененного. Для того, чтобы выбрать наиболее оптимальный режим налогообложения необходимо определить на каком из них налоговая нагрузка будет минимальной. Рассмотрим вкратце, как рассчитывается налог для ИП на каждой из систем налогообложения (далее по тексту н/о).

Как рассчитать налог на ЕНВД

Расчет платежа, подлежащего внесению в бюджет на данной системе н/о, производится исходя из вмененного дохода. Фактическая прибыль роли не играет.

Налог уплачивается каждый квартал и в течение года необходимо сделать 4 платежа (за 1 – 4 квартал соответственно).

Расчет ЕНВД за месяц производится по формуле:

Ну = БазД х ФизП х К1 х К2 х 15%

БазД – Базовая доходность, «вмененный» государством доход, устанавливаемый отдельно по каждому виду деятельности.

ФизП – физический показатель. Значение, устанавливаемое государством отдельно для каждого вида деятельности (например, общая площадь зала, количество сотрудников или машин).

Таблица № 1 БД и ФП по каждому виду деятельности

Сокращения, используемые в таблице:

ПД – предпринимательская деятельность;

КР – количество работников, включая индивидуального предпринимателя;

ТС – транспортное средство;

СТС – стационарная торговая сеть;

НТС – нестационарная торговая сеть.

Вид ПД

ФП

БД

По ремонту, ТО и мойке ТС

По перевозке грузов

Количество ТС, используемых для перевозки

По перевозке пассажиров

Общепита, оказываемые в кафе, ресторанах, барах, столовых и иных помещениях, имеющих зал обслуживания клиентов

Общепита, оказываемые в помещениях, не имеющих зала обслуживания (киоски, палатки, отделы кулинарии при магазинах и т.п.)

По размещению рекламы на рекламных конструкциях, кроме электронных табло и конструкций с автоматической сменой изображения

S объекта на котором размещается реклама (кв.м.)

По размещению рекламы на конструкциях с автосменой изображения

S площадь экспонируемой поверхности (кв.м.)

По размещению рекламы на электронных табло

S светоизлучающей поверхности (кв.м.)

По сдаче в аренду торговых мест, расположенных в объектах СТС, НТС, а также объектов общепита, не имеющих зала обслуживания посетителей если их площадь не превышает 5 кв.м.

Количество сданных в аренду торговых мест

По аренде торговых мест, расположенных в объектах СТС, НТС, а также объектов общепита, не имеющих зала обслуживания посетителей если их площадь превышает 5 кв.м.

S сданного в аренду объекта (кв.м.)

Сдача в аренду земельных участков под размещение объектов СТС и НТС, а также объектов общепита, если площадь земли не превышает 10 кв.м.

Количество сданных в аренду земельных участков

Сдача в аренду земельных участков под размещение объектов СТС и НТС, а также объектов общепита, если площадь земли превышает 10 кв.м.

S сданных в аренду земельных участков

Сдача в аренду помещений

S помещения, сдаваемого в аренду (кв.м.)

Розничная торговля через объекты СТС, имеющей торговые залы (магазины, павильоны)

S торгового зала (кв.м.)

Розничная торговля через СТС, не имеющей залы (рынки, торговые комплексы, киоски и т.п.), а также через НТС, площадь которых не превышает 5 кв.м.

Количество торговых мест

Розничная торговля через СТС, не имеющей залы, а также через НТС, площадь которых превышает 5 кв.м.

S торгового места (кв.м.)

Развозная торговля и торговля в разнос

К1 – коэффициент-дефлятор, устанавливаемый на начало каждого года. В 2016 году значение данного коэффициента – 1,798

На 2017 год планируется установить К1 – 1,928

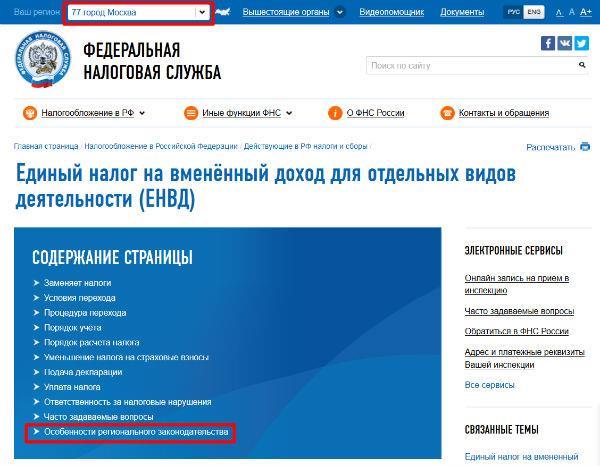

К2 – коэффициент, устанавливаемый властями того муниципального образования, в котором ведется предпринимательская деятельность. Узнать значение данного показателя можно на сайте ФНС, выбрав в выпадающем окне вверху страницы субъект РФ, в котором ведется ПД, и затем перейти к разделу «Особенности регионального законодательства» (см.ниже)

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Примечание: Ставка по налогу в некоторых регионах может устанавливаться меньше утвержденной НК РФ, вплоть до 7%. Узнать какая ставка установлена в вашем регионе, можно также обратившись к разделу «Особенности регионального законодательства».

Пример № 1. Как рассчитать налог за квартал

ИП Степанов оказывает в г. Пушкино Московской области услуги автомойки. Общее количество работников – 5 человек, включая Степанова.

ФП для его вида деятельности – количество работников, вместе с ИП.

БД – 12 000 руб. в месяц

К1 в г. Пушкино по данному виду ПД (автомойка) – 1

За квартал Степанов должен будет уплатить в бюджет 48 546 руб.:

12 000 х 5 х 1,798 х 1 х 15% х 3(количество месяцев в отчетном периоде)

Пример № 2. Как рассчитать вмененный налог ИП за неполный квартал

ИП Степанов начал свою деятельность 10 марта. Налог будет рассчитываться исходя из количества отработанных в месяце дней.

За 1 квартал он должен будет уплатить 5 220 руб.:

12 000 х 5 х 1,798 х 1 х 15% х 10(количество дней, отработанных в марте) / 31 (количество дней в данном месяце)

Обратите внимание, что полученную к уплате сумму вы можете уменьшить на уплаченные в отчетном периоде страховые взносы. Если ИП не имеет наемных работников, то он может уменьшить налог на всю сумму уплаченных за себя взносов, если имеет – то не более 50% от суммы налога (в нашем примере Степанов сможет уменьшить налог не более чем на 24 273 руб. (48 546/2).

Как рассчитать налог ИП по УСН

Порядок расчета «упрощенного» налога (далее по тексту УН) зависит от выбранного объекта: 6% или 15%

Расчет налога на объекте «Доходы» — 6%

Расчет УН осуществляется исходя из всего, полученного дохода. Расходы (за исключением страховых взносов, торгового сбора и вычета по расходам на приобретение онлайн-касс) в расчет не берутся.

В течение года необходимо уплатить 3 авансовых платежа (1квартал, полугодие и девять месяцев) и в конце года заплатить налог.

Расчет авансов и УН производится по формуле:

(Доход с начала года х 6%) — Страховые взносы – Торговый сбор – Авансы

Пример № 1. Расчет налога за первый квартал

Доход ИП Степанова за 1 квартал составил 254 690 руб.

Уплаченные страховые взносы за 1 квартал (далее СВ) – 5 565 руб.

Торговый сбор не уплачивался.

Сумма аванса, подлежащего внесению в бюджет составит 14 947 руб.:

(254 690 – 5 565) х 6%

Пример № 2. Как рассчитать налоги ИП УСН 6% за полугодие

Доход ИП Степанова с начала года составил 1 065 850 руб.

Уплаченные страховые взносы за 1 квартал и полугодие – 11 130 (5 565 х 2)

Сумма УН, подлежащая уплате за полугодие составит 37 847 руб.:

(1 065 850 х 6%) – 11 130 – 14 974

Обратите внимание, что ставка по налогу может быть уменьшена властями регионов до 0%.

Также, как и на ЕНВД, ИП может уменьшить УН на сумму взносов, уплаченных во внебюджетные фонды в размере 100% за себя, если он не имеет наемных работников, и до 50% от суммы налога если имеет.

Расчет налога на объекте «Доходы минус расходы»

При расчете налога на данном объекте берется доход, уменьшенный на произведенные расходы.

Перечень расходов, установлен НК РФ в статье 346.16.

Расчет авансов и УН производится по формуле:

(Доход – расход) х 15%) – Авансовые платежи

Пример № 1. Расчет УН за 1 квартал

Доходы ИП Степанова за 1 квартал составили 365 000 руб.

Расходы – 200 000 руб.

Сумма аванса, подлежащего уплате составит 24 750 руб.:

(365 000 – 200 000) х 15%

Пример № 2. Расчет УН за полугодие

Доходы ИП Степанова с начала года составили 785 600 руб.

Расходы – 426 800 руб.

Сумма налога, подлежащая уплате за полугодие, составит 28 980 руб.:

(785 000 – 426 800) х 15%) – 24 750

Обратите внимание, что страховые взносы включаются в состав расходов, также, как и уплаченный торговый сбор.

Как рассчитать налог на доходы ИП на ОСН

Налог на доходы (далее подоходный налог, НДФЛ) подлежит уплате предпринимателями, применяющими общую систему н/о. Также, как и «упрощенный» налог НДФЛ считается исходя из реального дохода ИП.

Порядок расчета и уплаты подоходного налога несколько сложнее, чем на иных режимах н/о.

В течение года ИП должен уплатить 3 авансовых платежа:

- За период с января по июнь (50%)

- За период с июля по сентябрь (25%)

- За период с октября по декабрь (25%

Расчет и уплата НДФЛ производится в следующем порядке:

- После получения первого дохода в году ИП должен сдать в ИФНС отчетность о предположительном доходе за год;

- Согласно полученных от ИП данных налоговая рассчитывает сумму авансовых платежей и направляет предпринимателю уведомление на их уплату;

- ИП уплачивает на основании, поступивших из ИФНС уведомлений, авансовые платежи по НДФЛ;

- Если по итогам года предприниматель получил доход больше, чем указал в 4-НДФЛ, он доплачивает разницу в бюджет.

НДФЛ за год рассчитывается по формуле:

(Д – НВ – Авансы) х 13%

Д – доход ИП, полученный в денежной или натуральной форме, а также в виде материальной выгоды.

НВ – налоговые вычеты.

ИП, может уменьшить полученную сумму дохода на профессиональные, социальные, имущественные, инвестиционные и иные виды вычетов.

Основной вид вычета для ИП, на которые он уменьшает налог – профессиональный. Он бывает 2-х видов:

- в сумме фактически произведенных затрат (если имеется документальное подтверждение данных расходов);

- в размере 20% от годовой суммы дохода.

Пример № 1. Расчет авансовых платежей

ИП Степанов в январе 2016 года подал в ИНФНС декларацию 4-НДФЛ, где указал, что предполагаемая сумма дохода за год составит 1 750 000 руб.

Исходя из полученных данных налоговая рассчитает общую сумму авансов, подлежащую уплате за год – 227 500 руб. (1 750 000 х 13%). Эта сумма будет разбита на 3 периода:

- за январь-июнь – 113 750 руб. (227 500 / 2) – 50% от всей суммы;

- за июль-сентябрь – 56 875 руб. — 25 %

- за октябрь-декабрь – 59 875 руб. – 25%

Пример № 2. Расчет налога за год

Доходы ИП Степанова за 2016 год составили 1 920 000 руб., расходы – 1 120 000 руб.

Авансовые платежи, уплаченные за год — 52 000 руб.

Сумма к доплате за год составит 52 000 руб.:

(1 920 000 – 1 120 000) х 13%) – 52 000 руб.

Как рассчитать налог ИП на ПСН

Расчет «патентного» налога также осуществляется исходя из предполагаемого, а не реального дохода. Потенциально возможный доход (далее ПВД) устанавливается государством отдельно для каждого вида «патентной» деятельности в зависимости от места ее ведения и физического показателя (количества работников, площади торгового зала и т.д.)

Узнать размер ПВД по вашему виду деятельности можно здесь. Для этого выберете регион, в котором планируете вести предпринимательскую деятельность на патенте.

Расчет стоимости патента за год производится по следующей формуле:

Если патент приобретается на срок меньше года, то его стоимость необходимо рассчитать исходя из количества месяцев на которые он приобретен:

ПВД х 6% х Срок действия патента / 12

Пример № 1. Расчет патента на 12 месяцев

ИП Степанов решил заниматься изготовлением мебели в г. Москве

ПВД в данном субъекте РФ равен 600 000 руб.

Размер патента за год составит 36 000 руб.:

Пример № 2. Расчет патента за неполный год

ИП Степанов решил приобрести патент на деятельность по изготовлению мебели в г. Москве на 8 месяцев.

Стоимость патента составит 24 000 руб.:

(600 000 х 6%) х 8 / 12

Как рассчитать пенсионный налог ИП

ИП, как имеющие, так и не имеющие наемных сотрудников, должны уплачивать страховые взносы (СВ) за себя во внебюджетные фонды (ПФР и ФОМС). Взносы на страхование состоят из 2 частей:

- Фиксированные СВ;

- СВ за превышение дохода, сверх установленного лимита.

Фиксированные СВ

Размер данных СВ одинаков для всех ИП, вне зависимости от вида деятельности, количества работников, уровня доходов, применяемого режима н/о и т.п. Расчет их производится по следующей формуле:

МРОТ (установленный на отчетный год) х 26 х 12 месяцев

МРОТ х 5,9% х 12 месяцев

В 2016 году МРОТ на 1 января был равен 6 204 руб., в связи с чем взносы составили:

- в ПФРС – 19 356 руб. (6 204 х 26% х 12);

- в ФОМС – 3 797 руб. (6 204 х 5,1% х 12).

Стоит отметить, что с 1 июля величина МРОТ изменилась и составляет на текущий момент 7 500 руб. В связи с чем, если на 1 января 2017 года МРОТ не будет установлен, расчет фиксированных взносов необходимо будет произвести исходя из данной величины. Таким образом, в 2017 году СВ за себя могут составить:

- В ПФР – 23 400 руб. (7 500 х 26% х 12);

- В ФОМС – 4 590 руб. (7 500 х 5,1% х 12).

СВ за превышение дохода сверх установленного лимита

ИП, чей годовой доход превысит 300 000 руб. должны уплатить 1% с разницы между реально полученным доходом и указанным лимитом.

Пример

ИП Степанов в 2016 году получил доход 1 560 000 руб. Так как его доход превысил установленный лимит, он обязан уплатить в ПФР – 12 600 руб. (1 560 000 – 300 000) х 1%

Обратите внимание, что сумма взноса не может превысить значение, рассчитываемое по формуле:

МРОТ х 8 х 26% х 12

В 2016 данное значение равно 154 852 руб. (6 204 х 8 х 26% х 12)

В 2017 году максимальный лимит взноса, уплачиваемого с превышения, может составить 187 200 руб. (7 500 х 8 х 26% х 12).

Налоговый калькулятор УСН — налоги при упрощенной системе налогообложения в 2019 году

Хотите проверить своего бухгалтера — правильно ли он считает налоги? Ваше предприятие работает «на упрощенке», Вы самостоятельно составляете отчетность, и хотите убедиться, верно ли заполнили налоговую декларацию? Или, может быть, Вы только собираетесь начать свой бизнес и хотите узнать, какие налоги придется платить, и принесет ли прибыль задуманное дело?

Ответы на все эти вопросы Вам даст наш налоговый калькулятор.

С его помощью Вы сможете рассчитать:

— налог, уплачиваемый при упрощенной системе налогообложения (налог УСН);

— минимальный налог, уплачиваемый при объекте налогообложения «доходы минус расходы», когда расходы превышают сумму в 1% от дохода;

— страховые взносы, уплачиваемые в Пенсионный фонд (ПФ), Фонд социального страхования (ФСС), Федеральный фонд обязательного медицинского страхования (ФФОМС);

— налог на доходы физических лиц (НДФЛ), удерживаемый из заработной платы работников;

— заработную плату, выплачиваемую работникам «на руки» после вычета НДФЛ;

— чистую прибыль или убыток предприятия.

Последний показатель — прибыль (убыток) — является важнейшим для юридического лица или индивидуального предпринимателя, т.к. отвечает на главный вопрос — выгодно ли ему заниматься данным бизнесом? Таким образом, наш калькулятор умеет не только считать налоги, но и позволяет проверять финансовые показатели бизнес-планов. Очевидно, что если исходные данные, взятые из бизнес-плана, при расчете на калькуляторе дадут убыток, это серьезный повод задуматься, стоит ли начинать подобный бизнес в реальности.

Прибыль (убыток) калькулятор рассчитывает как разность между доходом и расходами, заработной платой, страховыми взносами и налогом УСН. Иными словами, чистая прибыль — это денежные средства, остающиеся в распоряжении предпринимателя или юридического лица после уплаты всех налогов и оплаты других затрат, связанных в ведением бизнеса.

Алгоритмы, заложенные в основу работы налогового калькулятора, полностью учитывают последние изменения законодательства и все его положения, действующие в 2019 году.

Подробнее о базовых параметрах, на основании которых производятся расчеты, Вы можете узнать ниже.

Работа с калькулятором налогов УСН чрезвычайно проста:

1. Отметьте необходимые опции.

2. Введите финансовые показатели.

3. Нажмите кнопку «Выполнить расчет» (внизу).

Информация о налогах. Базовые параметры и допущения, используемые в работе налогового калькулятора.

Налог, уплачиваемый в связи с применением упрощенной системы налогообложения (налог УСН):

объект налогообложения «доходы» — ставка 6 %;

объект налогообложения «доходы, уменьшенные на величину расходов» («доходы минус расходы») — ставка от 5 до 15 % (устанавливается региональным законодательством; например, в Санкт-Петербурге и Ленинградской области ставка составляет 7%).

Объект налогообложения налогоплательщик выбирает самостоятельно.

Минимальный налог, уплачиваемый в связи с применением упрощенной системы налогообложения (минимальный налог УСН):

Уплачивается при объекте налогообложения «доходы минус расходы» вместо «обычного» налога в случае, если сумма «обычного» налога оказывается меньше одного процента дохода налогоплательщика.

Минимальный налог составляет 1 % от дохода.

Калькулятор учитывает все возможные варианты применения УСН, и рассчитывает «упрощенный» налог в строгом соответствии с главой 26.2 Налогового кодекса РФ «Упрощенная система налогообложения», а страховые взносы в Пенсионный фонд, Фонд социального страхования и Фонд обазательного медицинского страхования — с соответствии с главой 34 Налогового кодекса РФ «Страховые взносы в Российской Федерации».

Обращаем Ваше внимание: при объекте налогообложения «доходы минус расходы» сумму расходов необходимо вводить в соответствующее поле калькулятора без включения в нее сумм начисленной заработной платы и суммы страховых взносов. Зарплата работников вводится в отдельное поле, а страховые взносы калькулятор рассчитает сам.

Перечень расходов, которые возможно учесть при расчете налоговой базы объекта налогообложения «доходы минус расходы», также приведен в главе 26.2 НК РФ.

Для отдельных категорий плательщиков страховых взносов законодательством установлены пониженные тарифы (например, для сельскохозяйственных товаропроизводителей, для организаций, осуществляющих деятельность в области информационных технологий и ряда других). Калькулятор не учитывает возможность применения подобных льгот и рассчитывает страховые взносы по тарифам, установленных названным законом для «обычных» юридических лиц и индивидуальных предпринимателей нельготных категорий.

Также калькулятор не учитывает предельную величину базы для начисления страховых взносов в Пенсионный фонд. При превышении размера годовой заработной платы отдельных работников этой предельной величины страховые взносы для данных работников рассчитываются от суммы превышения по пониженным ставкам, определяемым законодательством Российской Федерации о налогах и сборах.

Ставка налога на доходы физических лиц (НДФЛ) составляет 13%, удерживается работодателем из начисленной работнику заработной платы и перечисляется в бюджет (пример: зарплата работника — 20000 руб., НДФЛ — 2600 руб., на руки работник получит 20000 — 2600 = 17400 руб.).

Калькулятор рассчитывает НДФЛ и «чистую» заработную плату в соответствии с вышеприведенным примером, исходя из того, что работники не имеют льгот и права на налоговые вычеты, установленные налоговым законодательством для отдельных категорий граждан (например, для имеющих детей).

Для более точного расчета НДФЛ необходимо руководствоваться положениями главы 23 Налогового кодекса РФ «Налог на доходы физических лиц».

Есть вопросы? Перейдите в Контакты и свяжитесь с нами или отправьте сообщение с помощью этой формы обратной связи:

Расчет платежей для налога УСН в 2017 и 2018 годах

Данный бесплатный калькулятор поможет рассчитать авансовый платеж или налог по УСН в 2019 году. Помимо этого, онлайн-сервис способен учитывать убытки за предыдущие года (если были), а также в случае необходимости считать минимальный налог (на УСН 15%). Программа подойдет для ИП и ООО с работниками и без работников на УСН «Доходы» или «Доходы минус расходы».

ИП и ООО в течение года должны рассчитать и заплатить три авансовых платежа: за первый квартал (до 25 апреля), за полугодие (до 25 июля) и за 9 месяцев (до 25 октября). Налог по УСН рассчитывается и платится в следующем году за вычетом ранее уплаченных авансовых платежей: до 30 апреля (для предпринимателей) и до 31 марта (для организаций).

Как рассчитывается

Чтобы рассчитать налог по УСН нужно налоговую базу за определенный период умножить на налоговую ставку. На УСН «Доходы» налоговая база – сумма доходов, налоговая ставка – 6% (регионы могут ее уменьшать до 1%). На УСН «Доходы минус расходы» налоговая база – сумма доходов, уменьшенных на сумму расходов, налоговая ставка – 15% (регионы могут ее уменьшать до 5%). Затем в обоих случаях из рассчитанного налога вычитаются фактически уплаченные авансовые платежи (если только это не расчет за первый квартал).

КБК для уплаты авансовых платежей и налогов в 2019 году такие же, как и в предыдущем: УСН «Доходы» – 182 1 05 01011 01 1000 110, УСН «Доходы минус расходы» и минимальный налог (теперь платятся на один КБК) – 182 1 05 01021 01 1000 110.

Более подробную информацию читайте на страницах об УСН, расчете авансовых платежей и налогов УСН, а также расчете минимального налога.

Порядок расчета налога по УСН «доходы» в 2018-2019 годах (6%)

Как посчитать УСН «доходы»

Чтобы произвести расчет налога УСН, налогоплательщику, выбравшему объект «доходы», следует выполнить следующие действия:

- рассчитать налоговую базу;

- определить размер авансового платежа;

- определить окончательную сумму налога к уплате.

Правила и формулы, действующие на каждом этапе, не допускают двойственного толкования. Особенности могут коснуться только размера ставки данного вида налога, так как регионам дано право устанавливать ставки, отличные от 6%. Правда, только в сторону уменьшения. Сниженная ставка не может быть ниже 1% (за исключением ставки 0% для ИП, осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах и впервые зарегистрированных после вступления в силу в субъекте Федерации закона о «налоговых каникулах»). Однако наиболее широко применяемой остается ставка 6%, и на нее мы будем ориентироваться в нашей статье.

Как рассчитывается УСН: определение налоговой базы

Перед тем как рассчитать налог УСН 6%, надо найти значение налоговой базы. Определение налоговой базы при этом объекте налогообложения не представляет больших трудностей, поскольку не предполагает вычета расходов и, соответственно, проведения работы по установлению состава последних для целей налогообложения.

Для того чтобы узнать налоговую базу за период начисления налога, фактически полученные доходы подсчитываются поквартально нарастающим итогом. В конце налогового периода (года) подводится общий результат по доходам за этот период.

Как рассчитать налог 6% УСН: определяем размер авансовых платежей

Авансовый платеж, соответствующий налоговой базе, рассчитанной с начала года до конца отчетного периода, определяется по следующей формуле:

Нб — налоговая база, представляющая собой доход налогоплательщика, идущий нарастающим итогом с начала года.

Однако сумма авансового платежа, подлежащая уплате по итогам отчетного периода, будет рассчитываться по другой формуле:

АвПу = АвПр – Нвыч – Тс – АвПпред,

АвПр — авансовый платеж, соответствующий налоговой базе, рассчитанной с начала года до конца отчетного периода;

Нвыч — налоговый вычет, равный сумме страховых взносов, уплаченных в фонды, пособий по временной нетрудоспособности, выплаченных работникам, перечисленных платежей на добровольное страхование в пользу работников;

Тс — сумма торгового сбора, оплаченного в бюджет (если вид деятельности, осуществляемый налогоплательщиком, подпадает под этот сбор);

АвПпред. — сумма авансов, уплаченных по итогам предыдущих отчетных периодов (такое вычитание предусмотрено пп. 3, 5 ст. 346.21 НК РФ).

Величина налогового вычета для ИП, работающих на себя и не имеющих работников, не ограничивается (абз. 6 п. 3.1 ст. 346.21 НК РФ), т. е. этот вычет для ИП может уменьшить сумму начисленного налога до 0. Предприниматель, у которого есть наемные работники, вправе применить налоговый вычет только в размере 50% от величины налога, рассчитанного от налоговой базы (абз. 5 п. 3.1 ст. 346.21 НК РФ).

Это ограничение касается только страховых взносов, пособий по временной нетрудоспособности и платежей на добровольное страхование. На торговый сбор оно не распространяется (п. 8 ст. 346.21 НК РФ, письмо Минфина России от 07.10.2015 № 03-11-03/2/57373). И даже когда за счет суммы взносов, пособий и платежей на добровольное страхование достигнута максимально возможная величина вычета, начисленный налог можно дополнительно уменьшить на сумму торгового сбора.

Налогоплательщику при этом обязательно нужно стоять на учете как плательщику такого сбора.

УСН: формула расчета окончательного платежа

По итогам года проводится последний за налоговый период расчет налога УСН 6%, подлежащего доплате в бюджет. Следует иметь в виду, что может образоваться и переплата. Такая сумма будет либо зачтена в счет будущих платежей, либо возвращена на счет налогоплательщика.

Формула, по которой производится расчет налога УСН — доходы, установлена пп. 1, 3, 5, 8 ст. 346.21 НК РФ и выглядит следующим образом:

Н = Нг – Нвыч – Тс – АвП,

Нг — сумма налога, представляющая собой результат умножения налоговой базы, рассчитанной за весь год, на 6%;

АвП — сумма авансовых платежей, которые исчислены в течение отчетных периодов отчетного года.

Подробнее о том, что такое единый налог, который платится при УСН, читайте в статье«Единый налог при упрощенной системе налогообложения (УСН)».

Условия примера для расчета УСН «доходы» за 2018 год

Рассмотрим поэтапно, как при УСН — доходы — рассчитать налог. Для этого приведем пример, как считать УСН 6%.

ООО «Омега», использующее в своей деятельности УСН с объектом «доходы», в 2018 году получило доход в объеме 3 200 000 руб. С разбивкой по месяцам это выглядит так:

- январь — 280 000 руб.;

- февраль — 310 000 руб.;

- март — 260 000 руб.;

- апрель — 280 000 руб.;

- май — 260 000 руб.;

- июнь — 250 000 руб.;

- июль — 200 000 руб.;

- август — 245 000 руб.;

- сентябрь — 220 000 руб.;

- октябрь — 285 000 руб.;

- ноябрь — 230 000 руб.;

- декабрь — 380 000 руб.

По итогам квартала доход составил 850 000 руб., полугодия — 1 640 000 руб., 9 месяцев — 2 305 000 руб., года — 3 200 000 руб.

В налоговом периоде ООО «Омега» уплатило в фонды страховых взносов:

- за 1-й квартал — 21 000 руб.;

- за полугодие — 44 300 руб.;

- за 9 месяцев — 66 000 руб.;

- за весь год — 87 000 руб.

Были также выплаты пособий по временной нетрудоспособности. Их общая сумма составила 24 000 руб., в том числе:

- во 2-м квартале — 17 000 руб.;

- в 3-м квартале — 7 000 руб.

С 2-го полугодия ООО «Омега» начало осуществлять торговую деятельность и в 4-м квартале уплатило торговый сбор в сумме 12 000 руб.

Расчет УСН-налога за 2018 год

ООО «Омега» будет производить при УСН 6% расчет налога следующим образом.

Перед тем как рассчитать налог УСН — доходы — за год, бухгалтеру следует определить суммы всех авансовых платежей.

- Как рассчитать налог УСН: определение суммы авансового платежа по итогам 1 квартала.

Сначала делается по УСН 6% расчет авансового платежа, приходящегося на налоговую базу этого отчетного периода:

850 000 руб. × 6% = 51 000 руб.

Затем к полученной сумме применяется вычет. То есть она уменьшается на страховые взносы, уплаченные в 1-м квартале. Поскольку организация вправе сделать такое уменьшение не больше чем на половину начисленной суммы, перед этим уменьшением нужно проверить выполнение условия о возможности применения вычета в полном размере:

51 000 руб. × 50% = 25 500 руб.

Это условие соблюдается, поскольку взносы равны 21 000 руб., а максимальный размер вычета — 25 500 руб. То есть аванс можно уменьшать на всю сумму взносов:

51 000 руб. – 21 000 руб. = 30 000 руб.

Авансовый платеж к уплате по итогам 1-го квартала будет равен 30 000 руб.

- Как рассчитать налог по УСН 6%: определение суммы авансового платежа по итогам полугодия.

Сначала рассчитывается авансовый платеж, приходящийся на налоговую базу данного отчетного периода. Налоговая база при этом определяется нарастающим итогом. В результате получаем:

1 640 000 руб. × 6% = 98 400 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за полугодие, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни во 2-м квартале. Общий размер взносов и пособий за полугодие составляет:

44 300 руб. + 17 000 руб. = 61 300 руб.

Однако вычесть эту сумму из 98 400 руб. не получится, поскольку максимальный размер вычета меньше нее и составляет всего 49 200 руб. (98 400 руб. х 50%). По этой причине авансовый платеж можно уменьшить только на 49 200 руб. В итоге получим:

98 400 руб. – 49 200 руб. = 49 200 руб.

Теперь определяем авансовый платеж по итогам полугодия, вычитая из этой суммы аванс по итогам первого квартала:

49 200 руб. – 30 000 руб. = 19 200 руб.

Таким образом, по итогам полугодия сумма аванса к уплате составит 19 200 руб.

- Как посчитать налог УСН 6%: определение суммы авансового платежа по итогам 9 месяцев.

Сначала рассчитывается авансовый платеж, приходящийся на налоговую базу этого отчетного периода. В результате получаем:

2 305 000 руб. × 6% = 138 300 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за 9 месяцев, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни во 2 и 3 кварталах. Общий размер взносов и пособий за период составляет:

66 300 руб. + 17 000 руб. + 7 000 руб. = 90 300 руб.

Однако эту сумму не получится вычесть из 138 300 руб., поскольку максимальный размер вычета меньше нее и составляет всего 69 150 руб. (138 300 руб. × 50%). По этой причине авансовый платеж можно уменьшить только на 69 150 руб. В итоге получим:

138 300 руб. – 69 150 руб. = 69 150 руб.

Теперь определим авансовый платеж по итогам 9 месяцев, вычитая из этой суммы авансы, начисленные к уплате по итогам первого квартала и полугодия:

69 150 руб. – 30 000 руб. – 19 200 руб. = 19 950 руб.

Таким образом, по итогам 9 месяцев сумма аванса к уплате составит 19 950 руб.

- Как рассчитать УСН 6%: определение окончательной суммы налога, уплачиваемого по итогам налогового периода.

Следует провести расчет УСН 6% по авансовому платежу, приходящемуся на налоговую базу налогового периода (года). В результате получаем:

3 200 000 руб. × 6% = 192 000 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за весь год, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни за весь год. Общий размер взносов и пособий за период составляет:

87 000 руб. + 17 000 руб. + 7 000 руб. = 111 000 руб.

Однако эту сумму не получится вычесть из 192 000 руб., поскольку максимальный размер вычета меньше нее и составляет всего 96 000 руб. (192 000 руб. × 50%). По этой причине платеж можно уменьшить только на 96 000 руб., относящихся к взносам и пособиям. Однако в 4-м квартале имел место еще и платеж по торговому сбору (12 000 руб.). На его величину вычет можно увеличить. В итоге получим:

192 000 руб. – 96 000 руб. – 12 000 руб. = 84 000 руб.

Теперь делается по УСН расчет налога, подлежащего уплате за год, путем вычитания из этой суммы всех авансов, начисленных к уплате по итогам 1-го квартала, полугодия и 9 месяцев:

84 000 руб. – 30 000 руб. – 19 200 руб. – 19 950 руб. = 14 850 руб.

Таким образом, по итогам года сумма налога, подлежащая перечислению в бюджет, составит 14 850 руб.

Сделать расчет авансовых платежей и налога по вашим данным поможет наш калькулятор УСН 6%.

Рассчитанные суммы авансовых платежей и УСН-налога по итогам года отражаются в налоговой декларации.

Скачать актуальный бланк декларации по УСН и образец заполнения декларации по УСН «доходы» за 2018 год можно здесь.

Декларация представляется в ИНФС:

- юридическими лицами —не позднее 31 марта;

- индивидуальными предпринимателями — не позднее 30 апреля.

В 2019 году юридические лица могут сдать декларацию 01 апреля, так как установленный срок приходится на выходной день — воскресенье. Сдача декларации в более поздние сроки повлечет за собой начисление штрафа по ст. 119 НК РФ.

Сроки уплаты налога и авансовых платежей

Уплата авансовых платежей осуществляется по итогам каждого отчетного периода:

- за 1 квартал — не позднее 25 апреля;

- за 2 квартал — не позднее 25 июля;

- за 3 квартал — не позднее 25 октября.

В 2018-2019 годах даты уплаты авансовых платежей приходятся на рабочие дни и на другие дни не переносятся.

По итогам года налог уплачивается:

- юридическими лицами — не позднее 31 марта;

- индивидуальными предпринимателями — не позднее 30 апреля.

В 2019 году срок уплаты налога за 2018 год юридическими лицами приходится на воскресенье, поэтому переносится на 01 апреля 2019 года. Для индивидуальных предпринимателей переноса срока уплаты налога за 2018 год не будет, поскольку 30.04.2019 — рабочий день.

Образец платежки на уплату УСН «доходы» можно посмотреть здесь.

В случае нарушения плательщиками сроков уплаты налога и авансовых платежей начисляются пени.

Рассчитать пени юридическим лицам поможет наш калькулятор пеней.

Расчет УСН-налога при объекте «доходы» делается поквартально: 3 раза при этом рассчитываются суммы авансов, а по итогам года определяется окончательная величина налога. Базой расчета являются полученные за период (каждый раз определяемый нарастающим итогом) доходы, которые умножаются на ставку (обычно составляющую 6%, но в регионах допускается ее снижение).

Полученную по такому расчету сумму налога можно уменьшить на уплаченные за соответствующий период страховые взносы, пособия по нетрудоспособности и платежи по добровольному страхованию. Для работодателей величина такого вычета не может превысить 50%, а для ИП, не имеющих работников, возможно уменьшение начислений на 100%. Дополняющей вычет величиной (сверх 50%) окажется сумма уплаченного за период торгового сбора.

Во всех периодах, кроме 1 квартала, рассчитанная таким образом сумма дополнительно уменьшается на величину начисленных в предыдущих отчетных периодах авансов.