Как оформить выписку из акта сверки

Электронная отчетность

Информационная выписка – это информация, предоставляемая по запросу налогоплательщика определенной инспекцией и представляющая собой один из следующих документов, подписанных электронной подписью уполномоченного представителя налогового органа:

- Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам;

- Акт сверки расчетов по налогам, сборам, пеням, штрафам, процентам;

- Выписка операций по расчету с бюджетом;

- Справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов;

- Перечень бухгалтерской и налоговой отчетности, представленной в отчетном году.

Что бы создать запрос на информационную выписку, в меню программы «Астрал Отчет» выберите Формы > Запрос на информационную выписку (ИОН) > Создать запрос.

После этого откроется окно «ИОН»

В данном окне необходимо указать:

- Услуги, запрашиваемые налогоплательщиком. В данном поле указывается вид документа, содержащего запрашиваемую информацию:

налогоплательщика. Данное поле недоступно, если налогоплательщиком является ИП.

Данный признак Вы можете проставить в случае, если в ИФНС для Вашей организации установлен режим «одного окна» и тогда Вы можете посылать запрос и получать информационные выписки сразу за все подразделения. Обычно такой режим настроен для крупнейших налогоплательщиков.

После того, как все поля заполнены, нажмите кнопку «Принять» основного окна запроса. При корректно введенных данных формируется файл запроса на информационные услуги ИФНС, который помещается в реестр Документы / Исходящие / Запросы на выписку.

Воспользуйтесь Мастером связи для отправки запроса на информационную выписку.

После того, как Ваш запрос будет обработан в налоговом органе, Вам будет выслана информационная выписка. Обычно это занимает 1 – 2 рабочих дня.

Просмотреть полученную выписку Вы можете в реестре документооборотов в плагине «ФНС».

После получения выписки она будет помещена в папку Входящие/Выписки.

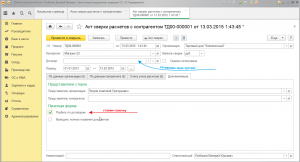

Где найти и как сделать акт сверки в 1С?

Акты сверок – взаимная форма обмена информацией между хозяйствующими субъектами. Своевременное формирование документа позволяет выявить ошибки в учете обеих сторон, а также проверить состояние оплаты по предоставленным услугам или отгруженным товарам.

Обработкой может воспользоваться любое лицо в организации, которое имеет соответствующий доступ к рабочей области. Вывод данных осуществляет на основе первичных операций, занесенных в базу ответственными лицами.

Где найти такой АС

Существует несколько способов вызова в работу обработки формирования сверочного акта. По первому алгоритму оператор (бухгалтер) учетной программы должен проследовать по меню 1С в «управлением продажами», далее перед пользователем выпадает реестр уже сформированных в учетной системе актов сверок, которые прошли регистрацию и были высланы в адрес контрагента. Работу можно провести как в уже готовом документе, так и сформировать новый.

В зависимости от версии бухгалтерской программы и типа хозяйствующего субъекта акт сверки может находиться в виде отдельной разработки в разделе «обработки». Нередко в лицензионном пакете организации отсутствует такой отчет, в связи с чем его может разработать обслуживающая организация под особенности и нужды предприятия. Обработка храниться в программной папке системы, вызываться по пунктам меню. Если акты сверок отсутствуют в стандартной иерархии, можно вызвать ее через путь ее нахождения. Жмут «Файл», далее «открыть» и обращаются к месту, где находится обработка. Чаще всего расположение файла сетевое.

Как сделать акт сверки в 1С

Вариантов здесь достаточно много. Все зависит от того, какие задачи стоят перед исполнителем. Практика хозяйствующих субъектов обычно подразумевает групповую обработку, то есть задается создание квартальных новых документов по всем контрагентам. Чаще всего групповым формированием занимается главный бухгалтер или специалист поддержки.

Вариантов здесь достаточно много. Все зависит от того, какие задачи стоят перед исполнителем. Практика хозяйствующих субъектов обычно подразумевает групповую обработку, то есть задается создание квартальных новых документов по всем контрагентам. Чаще всего групповым формированием занимается главный бухгалтер или специалист поддержки.

Необходимость создания акта сверки бывает вызвана запросом сотрудников самой организации (повторное уведомление) или просьбой контрагента создать документ с определенными параметрами. Например, это может быть прошедший года или пять месяцев текущего налогового периода. Пользователь программы задает необходимые параметры, такие как период, стороны сделки (в собственной организации может быть несколько наименований, если это финансовая группа и потребитель услуг), договор (если необходима выборка) и валюта расчетов.

Основным отличием новой версии платформы является улучшенный интерфейс программы. Если «добраться» до акта сверки в 1С 8.2 можно было через пункт меню «продажи», то в 1С 8.3 пользователь вызывает данную опцию через поле расчеты с контрагентами.

После запуска обработки появляются аналогичные табличная форма, которые подлежит заполнению.

Акт сверки взаиморасчетов в 1С 8.3 Бухгалтерия 3.0 с образцом заполнения показан в данном видео:

Для корректной работы по обмену документами между хозяйствующими субъектами необходимо наличие программной компоненты с модулями оперативного учета. Обработка, в отличие от обновленных версий, отличается простотой формы и тем, что в отчет попадают только операции со счетов 60 и 62 соответственно.

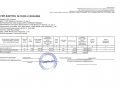

Как правильно заполнить образец акта сверки

Статус взаимных расчетов меж партнерами подтверждает такой документ как акт сверки. Актуальным и правильным сей документ признается лишь при надлежащем оформлении. Как акт сверки взаиморасчетов заполнить верно?

Акт сверки взаиморасчетов не относится к числу первичных документов. Однако становится дополнительным доказательством наличия задолженности в случае обращения в суд.

Помимо того посредством подписания акта увеличивается срок исковой давности, то есть началом его считается дата подписания акта.

Содержание

По этой причине акт сверки является не просто формальностью, а реальным инструментом правового воздействия на партнеров. Конечно, при условии правильного заполнения. Как заполнить образец акта сверки?

Основные моменты ↑

В процессе сотрудничества двух организаций предполагаются взаимные расчеты. Одна сторона осуществляет поставку товаров, услуг или работ, а вторая оплачивает полученные ценности.

При этом каждая свершенная хозяйственная операция подтверждается первичной документацией. На основе таковой ведется бухгалтерский учет.

Но от возникновения ошибки никто не застрахован, а наличие оной может существенно исказить учет. Расхождение учета в партнерствующих организациях может привести к появлению задолженностей или неучтенных выплат.

Своевременно выявить ошибки учета при сотрудничестве двух хозяйствующих субъектов позволяет акт сверки взаиморасчетов.

Руководствуясь указанными данными одной организации, другое предприятие сопоставляет с ними собственный учет и выявляет расхождения.

При наличии таковых проверяется верность первичной документации. За счет этого вовремя обнаруживаются ошибки, и обеспечивается достоверность учета.

Актом сверки взаиморасчетов называется документ, в котором показаны расчеты двух организаций в определенном периоде. Сведения, указанные в акте одной организацией должны совпадать с данными организации-контрагента.

При выявлении расхождений информация о них фиксируется в этом же документа. Действующее законодательство не предусматривает установленной формы акта.

Организация самостоятельно разрабатывает формат документа, утверждая его в составе учетной политики. Подписание акта контрагентом означает его признание в наличии задолженности, если таковая имеет место.

Важно, что акт сверки оказывает влияние на действие срока давности. Оный равен трем годам с момента оформления первичных документов по факту свершения хозоперации. Но подписание акта сверки прерывает срок давности и его отсчет начинается заново.

Использование акта сверки взаимных расчетов меж организациями предупреждает возникновение ошибок в бухгалтерской и налоговой отчетности.

Но документ должен составляться с учетом определенных требований. В частности должны наличествовать реквизиты, определяющие стороны-участники, конкретный период сверки, свершенные операции и расчеты.

Хотя унифицированная форма акта сверки не предусмотрена, но целесообразно присутствие в документе таких реквизитов как:

- название документа;

- наименования сторон;

- дата подписания акта;

- период сверки;

- ссылки на первичные документы по свершенным операциям;

- суммы расчетов в денежном эквиваленте;

- итоговое сальдо;

- подписи ответственных лиц и печати сторон.

Как и всякий документ, акт сверки подписывается должностными лицами. Свою подпись на документе ставит руководитель организации и бухгалтер.

Важно, что даже главбух без наличия доверенности на право первой подписи не может представлять организацию. Юридическую силу документ получает лишь при наличии подписи главного руководителя.

Какова его роль

При составлении акта сверки взаиморасчетов нужно осуществить проверку нескольких счетов:

- расчетов по доходам;

- расчетов по выданным авансам;

- расчетов по недостачам;

- расчетов по принятым обязательствам.

Если имущественные споры меж организациями отсутствуют, то сверка может носить чисто технический характер.

Проводить сверку можно как в рамках одного договора или поставки, так и по общему состоянию коммерческих взаимоотношений партнеров в определенном периоде.

Регулярное составление акта сверки требуется при постоянном сотрудничестве. Партнером при этом может выступать поставщик товара или получатель, госфонд, налогоплательщик, два подразделения одной корпорации и т.д.

Кроме того основанием для создания акта сверки взаиморасчетов может становиться:

- возможность получения отсрочки платежей;

- наличие большого количества позиций в ассортименте компании;

- присутствие дорогостоящих товаров в списке реализуемых;

- осуществление инвентаризации по расчетам;

- потребность подтверждения расчетов перед вышестоящими инстанциями.

Периодичность составления акта сверки определяется взаимодействующими сторонами. Документ может составляться раз в месяц, полугодие, год или с более длительным интервалом.

Но в любом случае в содержание акта должны включаться все операции, свершенные в избранном периоде. Как проводить сверку правильно?

Какой срок действия платежного поручения в 2019 году, читайте здесь.

Проверка расчетов проводится по одному артикулу – названию товара, отдельной поставке, конкретному контракту. Удобно проводить сверку в процессе ежегодной инвентаризации.

При обнаружении каких-либо расхождений нужно сразу же составить акт сверки и направить его контрагенту.

Но случается, что выявленная задолженность не может быть погашена, поскольку в течение года контрагент обанкротился. Потому проводить сверку необходимо как можно чаще.

Действующие нормативы

Согласно Письму Минфина РФ №07-05-04/2 от 18.02.2005 акт сверки взаиморасчетов организации разрабатывают самостоятельно, поскольку данный документ не относится к числу первичной документации.

Данная позиция подтверждается и Письмом ФНС № ШС-37-3/16955 от 6.12.2010. В то же время акт сверки взаимных расчетов может признаваться юридическим документом в процессе искового производства.

В частности сей документ служит подтверждением наличия задолженности контрагента. А кроме того становится основанием прерывания течения срока исковой давности, который с момента подписания акта отсчитывается заново.

Но для того чтобы была признана юридическая законность документа он должен иметь определенную форму.

Законодательно не регламентируется наличие определенных реквизитов, но обязательным требованием является наличие подписи руководителя организации.

Как правильно оформить акт сверки ↑

Оформление сверочного акта по взаимным расчетам выполняется в произвольной форме. Составляет документ бухгалтерия организации, инициировавшей проверку, и таковой может быть любая из сторон.

Заполненный акт в двух экземплярах отравляется контрагенту. Им выполняется сверка указанных данных с собственным учетом. При согласии контрагента с отображенной в акте информацией им ставится подпись и печать.

Заверенный экземпляр возвращается инициатору. Данные акта проверяются на соответствие счетам-фактурам. Информация о взаимных расчетах должна совпасть в точности. Малейшие расхождения регистрируют в конце документа посредством записи.

Например, «По сведениям ООО «1» на 30.10.2015 долг ООО «2» составляет десять тысяч рублей, согласно учету ООО «2» задолженность перед ООО «1» равна» пяти тысячам рублей» и приводятся подтверждающие данные со ссылкой на первичные документы.

Важно! Если акт сверки подписывают только бухгалтера организаций, то такой документ имеет значение исключительно во внутреннем документообороте меж организациями.

Судебными инстанциями документ учитывается только при наличии подписи руководителя.

Порядок составления

Единого образца акта сверки не существует. Тем не менее, наличествуют определенные требования, каким должен соответствовать документ.

Так выполнены должны быть следующие аспекты:

Крайне желательно при составлении акта сверки соблюдать правила оформления первичной документации. Относится это к наличию обязательных реквизитов первичной документации.

Перечень таковых определен ФЗ №402. Что касается формы документа, то она может быть произвольной. Но практика применения определила наиболее удобный формат.

Обычно документ состоит из двух частей – вступительной, с содержанием основных реквизитов и основной, в которой представлены данные по определенному периоду.

Часто акт сверки создается в виде перечня документов в хронологическом порядке. Но также можно указать характер действия, например, перевод денежных средств, приобретение товара, продажа ценностей.

Как сделать акт сверки вручную? Пример создания акта можно представить следующим образом. В начале указываются такие данные:

- Название документа.

- Дата составления акта и его индивидуальный номер.

- Наименование организации, составившей документ.

- Наименование контрагента.

- Период, за какой осуществляется сверка (начало и окончание).

Далее можно перейти к основной части акта, составив таковую в виде таблицы. В табличной части указывается перечень операций, осуществленных в определенном периоде.

Указываются суммы, переданные или полученные по каждому факту сотрудничества. При этом каждый показатель подтверждается ссылкой на первичный документ (счет-фактура, чек и прочее).

Для отображения в таблице берутся данные, отображенные на дебетовых и кредитовых счетах. В итоговой части таблицы подсчитывается общий оборот по дебету и кредиту и выводится конечное сальдо. В конце акта следует вписать итоги сверки.

При наличии задолженности делается запись примерно такого вида: «По данным организации на такую-то дату выявлена задолженность со стороны контрагента в пользу организации при проверке операций за такой-то период на сумму ___».

Порядок составления образца платежного поручения в ПФР в 2019 году, читайте здесь.

Как сформировать платежное поручение в налоговую, смотрите здесь.

В случае отсутствия задолженности пишется значение «0.00 рублей». Готовый акт направляется контрагенту для сверки. При отсутствии расхождений документ подписывает бухгалтер организации-контрагента и возвращает инициатору сверки.

Как сделать электронно

Создать акт сверки взаимных расчетов можно при помощи программы 1С. Организация-поставщик для этого использует меню «Продажа», а организация-покупатель – меню «Покупка».

Далее алгоритм действия таков:

Акт сверки с контрагентами: правила запроса и особенности составления

Один из наиболее популярных документов в бухгалтерском учете, акт сверки, позволяет избежать ошибок разнесения выписок и платежей. В форме, инициировать создание которой может любая из сторон хозяйственных отношений, отражаются сведения денежного характера по отгрузкам и оплатам между организациями. В начале и в конце акта сверки выводится сумма с задолженностью в пользу того ли иного контрагента.

Основная функция документа – получить письменное подтверждение или разногласия от второй стороны. Документом могут воспользоваться сами работники бухгалтерии, проверяющие, штатные юристы для составления претензии и участники ликвидационной комиссии.

Что такое акт сверки с контрагентами

Невзирая на то, что в действующем законодательстве нет четкого определения сроков издания такого документа, составление акта сверки (АС) является нормой для любого порядочного бухгалтера. Работа с документом, подтвержденным второй стороной, позволит упредить ошибки в налоговом или бухгалтерском учете.

Также наличие подшитого в деле акта всегда поможет решить спорные вопросы, так как по нему можно доказать факт принятия к учету тех или иных сумм. Согласно Постановлению Президиума Высшего арбитражного суда, за номером 13096/12 от 2013 года, дата подписания акта сверки может использоваться как день отсчета нового срока исковой давности.

Цель формирования

- Первой функцией, которую выполняет акт сверки, является подтверждение хозяйственных операций. Особенно документ актуален сегодня, когда большинство организаций применяют для расчетов системы дистанционного банковского обслуживания. Счет-фактуры подтверждают отгрузку, но только в одностороннем порядке, а акты приема-передачи могут возвращаться от контрагентов годами. Причем хозяйствующие субъекты могут «не придавать значения» отработке отгрузочных документов умышленно.

- Акт сверки требуется для предъявления доказательств в суде. Именно по этому документу возможно определить наличие долга (иногда посчитать) за ответчиком.

- Двусторонний акт используется в работе инвентаризационной комиссии. Согласно учетной политике организации, бухгалтерия периодически может списывать безнадежные долги (в отношении которых истек срок исковой давности). Отметка бухгалтерии оппонента позволяет заново отсчитывать период, в течение которого остается возможность инициирования судебного разбирательства.

- Четвертой функцией, которую используют бухгалтеры, является проведение взаимных требований между хозяйствующими субъектами при долгосрочном сотрудничестве.

Обязательно ли его делать

Специальных требований к периодичности составления и отработки таких форм нет. Частота издания таких документов может определяться учетной политикой организации в зависимости от специфики деятельности компании. Например, в газовых компаниях обычно запрашивают такты сверок ежеквартально.

Как таковой формы документа не устанавливается. Бланк всегда можно скачать в сети интернет и воспользоваться рекомендациями по его заполнению.

За организациями сохраняется право вносить свои изменения в форму. Такие действия обычно совершаются для целей повышения информативности АС.

Нормативное регулирование

Как уже отмечалось ранее, форма АС ничем не устанавливается. Вместе с тем, при его составлении корректно будет применять требования общеотраслевого Федерального Закона 129 «о бухгалтерском учете». В нормативе приводится содержание обязательных к отражению реквизитов:

- Наименование формы, дата составления;

- Подробное описание взаимодействующих субъектов отношений;

- Содержательная часть – хозяйственные операции, подлежащие сравнению между учетными системами контрагентов;

- Подписи ответственных должностных лиц с расшифровкой.

Во избежание недоразумений и претензий со стороны оппонентов или проверяющих организации обычно закрепляют форму акта сверки в положении об учетной политике.

Как запросить такой АС

- Можно использовать несколько способов, чаще всего используют отработанный канал связи, например, электронную почту.

- Альтернативным вариантом запроса, который всегда можно будет подтвердить, является загрузка в коммуникационную систему. Обычно такие программы используют оба субъекта хозяйственных отношений. Это могут быть платформа «ДИАДОК», «Сбербанк бизнес онлайн» и другие приложения.

Сверка с контрагентами в программе Бухгалтерия Контур описана в данном видео:

Если контрагент отказывается подписывать акт

В таком случае выход только один – направить документ, оформленный по правилам бухгалтерского учета заказным письмом (курьером) на юридический адрес оппонента.

При этом к акту сверки необходимо приложить сопроводительное письмо. В своих действиях всегда можно сослаться на то, что, если контрагент в течение 10 дней после вручения не прислал свои возражения (акт с разногласиями), акт сверки можно считать офертой.

Расхождения в документе

Обычно такие пометки ставятся в документах редко. На практике, бухгалтеры, следуя этикету, стараются уладить противоречия в ходе переговоров.

Обычно такие пометки ставятся в документах редко. На практике, бухгалтеры, следуя этикету, стараются уладить противоречия в ходе переговоров.

- Все обсуждается, если одна сторона признает неточности в своем учете, ее сотрудники делают корректировки и подписывают акт другой стороны.

- Если ошибки выявлена на стороне инициатора, формируется новый акт, прежний документ считается недействительным.

Период, в течение которого лучше хранить учетную документацию, обычно основывается на предписаниях законодателя. С точки зрения необходимости таких документов, они могут быть востребованы в течение срока исковой давности.

Нередко такие документы запрашивают налоговые органы, поэтому в крупных корпорациях обычно хранят такие документы дольше положенного времени. Согласно общему правилу, хранить такие документы следует не дольше пяти лет после обревизования.

Как сделать акт сверки по контрагенту, если с ним заведено несколько договоров, расскажет это видео:

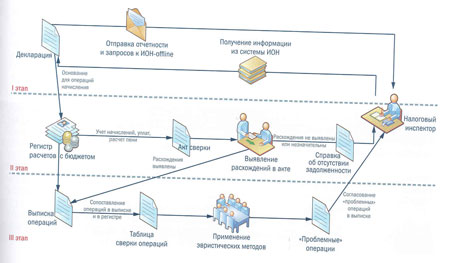

Методика сверки расчетов с налоговым органом: порядок действий налогоплательщика

Опубликовано: Журнал «Налоговая политика и практика» № 11 (95), ноябрь 2010.

Авторы: Л.Г. Артамонова, В.Н. Дмитриев, В.И. Виноградов

Какому налогоплательщику не приходилось хотя бы раз проходить сверку расчетов по налогам, пеням и штрафам в налоговом органе? Те, кто справился с указанным процессом, считают это достижением и нередко делятся своим опытом с теми, кому еще только сверка предстоит. Попытка описать полученный опыт подготовки к сверке привела авторов 1 к составлению методики.

Законодательным актом, регулирующим проведение сверки, является Регламент организации работы с налогоплательщиками, утвержденный Приказом ФНС России от 09.09.2005 № САЭ-3-01/444@ 2 . В нем определены порядок проведения сверки расчетов налогоплательщика, случаи прохождения сверки расчетов, сроки и некоторые особенности проведения, например, для крупнейших налогоплательщиков или при ликвидации организации. Однако документ регламентирует только действия сотрудников налоговых органов, о действиях же налогоплательщика, которые ему следует предпринять для прохождения сверки, не упоминается. Попытаемся ликвидировать этот пробел.

На первом этапе подготовки к сверке налогоплательщику необходимо получить акт сверки расчетов – документ, формируемый налоговым органом и содержащий начальное и конечное сальдо за выбранный период, суммы произведенных начислений и/или уменьшений сумм налогов и уплаты по ним (см. рисунок). Форма акта сверки утверждена Приказом ФНС РФ №ММ-3-25/494@ 3 . Акт сверки можно получить как в бумажном виде после запроса в налоговой инспекции, так и в электронном виде через систему информационного обслуживания налогоплательщиков (далее – система ИОН), что гораздо проще. Такая услуга доступна налогоплательщикам, сдающим отчетность в электронном виде, о чем говорится во Временном порядке обмена информацией между налоговыми органами и налогоплательщиками при предоставлении информационных услуг по каналам связи и через Интернет 4 . Акт сверки расчетов является одним из пяти возможных типов документов, которые может запросить налогоплательщик через Интернет. Также популярным документом, запрашиваемым через систему ИОН, является выписка операций по расчету с бюджетом, представляющая собой перечень операций за указанный период, содержащихся в карточке расчетов с бюджетом налогоплательщика в налоговом органе.

На сегодняшний день электронные документы, полученные из системы ИОН, не являются юридически значимыми и выполняют информационную функцию. В то же время Федеральным законом от 27.07.2010 № 229-ФЗ 5 введена обязанность налоговых органов оформлять результаты совместной сверки расчетов по налогам, сборам, пеням и штрафам актом совместной сверки и передавать его налогоплательщику в электронном виде 6 [подп. 11 п. 1 ст. 32]. После утверждения формата акта, проект которого был размещен на сайте ФНС России 20 августа 2010г. 7 , утверждения порядка передачи акта сверки, проект которого был размещен на сайте ФНС России 22 сентября 2010г 8 , внесения правок в порядок проведения сверки расчетов налогоплательщика 2 и доработки программного обеспечения налоговых органов процесс сверки расчетов может осуществляться в электронном виде.

На втором этапе, после получения акта сверки, налогоплательщику следует определить, есть ли расхождения между имеющимися у него сведениями и данными налогового органа. Для этого можно сравнить сальдо соответствующих субсчетов, открытых к счету 68 «Расчеты по налогам и сборам». Однако тут вероятны сложности, поскольку в бухгалтерском учете начисление налогов (авансов) осуществляется последним днем налогового (отчетного) периода, а в налоговом органе – на дату срока уплаты налога. Следствием может стать наличие в акте сверки переплаты, которой в бухгалтерском учете, естественно, нет. Поэтому, прежде чем сравнивать остатки, сальдо бухгалтерских счетов нужно скорректировать на суммы начисленных налогов, декларации по которым еще не поданы.

Для удобства контроля за состоянием расчетов с бюджетом служат регистры расчетов по налогам, которые во многом схожи с карточкой расчетов с бюджетом в налоговом органе. Эти регистры, как правило, содержат следующие параметры:

- наименование операции (начислено, уплачено, возвращено и т. п.);

- законодательно установленный срок уплаты с учетом выходных, праздничных дней и их переносов;

- сумму операции;

- реквизиты документа-основания (декларации/расчета, платежного поручения и др.);

- период, за который производится операция.

Третий этап прохождения сверки зависит от того, выявлены ли расхождения в акте сверки или нет. В последнем случае (т. е. когда расхождений не имеется или они настолько незначительны, что налогоплательщик готов с ними согласиться и погасить задолженность) акт подписывается с обеих сторон и налогоплательщику выдается справка об отсутствии задолженности. В первом случае, когда выявленные в акте сверки расхождения значительны и необходимо в срочном порядке выяснить, по какой причине они возникли, возможны трудности, которые разрешимы с помощью выписки операций по расчету с бюджетом. В ней содержится операции начисления и уплаты налогов, пеней, штрафов по данным налогового органа. Именно этот документ служит отправной точкой для разбора проблемных мест в карточке расчетов с бюджетом налогоплательщика. По каким причинам они могут возникнуть?

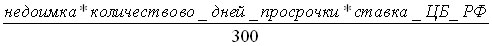

1. Алгоритм расчета пеней, описанный в ст. 75 НК РФ, легко применим для одной-двух операций при условии, что в течение периода просрочки уплаты налога ставка рефинансирования Центрального банка РФ менялась не более двух-трех раз. Такое может произойти, например, при недостаточности денежных средств на расчетном счете организации, в результате чего оплата налога была задержана на несколько дней. Тогда сумма пеней рассчитывается по формуле

Эта операция расчета и начисления суммы пеней на первый взгляд выглядит простой, но ее практическое применение вызывает трудности при наличии в карточке расчетов с бюджетом записей за предыдущие отчетные периоды, появившиеся в результате подачи уточненных расчетов.

2. Программное обеспечение налоговых органов «Система электронной обработки данных» (далее – система ЭОД) рассчитывает сумму пеней на конец месяца, и эта сумма не указывается при каждой новой операции в карточке расчетов с бюджетом. Сам алгоритм расчета пеней, учитывающий состояние карточки расчетов с бюджетом, вынесен в отдельный документ, разобраться в котором налогоплательщику самостоятельно довольно проблематично.

3. Ведение карточек расчетов с бюджетом в налоговых органах с применением системы ЭОД предполагает использование справочника операций, где помимо привычных «начислено», «уплачено», «возвращено», «зачтено» имеются операции, содержание которых, скорее всего, вызовет замешательство у налогоплательщика. Речь идет о таких операциях, как, например, «дата начала начисления пени по АвДекл установлена» или «пеня, уменьшенная за период до СЭОД», или «Сторно сторно для выделенной для требования пени» и др. Стоит отметить, что справочник операций карточки расчетов с бюджетом в системе ЭОД в налоговом органе насчитывает более 150 наименований. Это иногда приводит к тому, что в выписках, полученных налогоплательщиками, не все операции можно однозначно «идентифицировать» (сопоставить с привычными).

В силу указанных выше оснований этот этап подготовки к сверке с налоговым органом является наиболее трудоемким. Он заключается в сопоставлении состава операций, содержащихся в карточке расчетов с бюджетом налогоплательщика по данным налогового органа, и операций, самостоятельно учтенных налогоплательщиком при ведении расчетов с бюджетом. Здесь налогоплательщику предлагается использовать эвристические методы анализа, довольно широко распространенные для анализа ситуаций и выработки управленческих решений. В числе основных эвристических методов можно выделить ситуационный метод анализа, который предназначен для анализа многомерных ситуаций и явлений, таких как операции, содержащиеся в карточках расчетов с бюджетом налогоплательщиков, с целью ограничения перебора решений задачи выявления проблемных мест. В данном случае ситуационный метод применяется для поиска парных операций, удовлетворяющих нескольким группам условий.

1. Сопоставление операций, содержащихся в выписке и регистрах учета начислений, по принципиальным параметрам, а именно:

- наименованию операции;

- дате операции (срок уплаты налога или дата списания средств со счета);

- сумме операции.

В этом случае операции признаются полностью совпавшими и исключаются из решения задачи по выявлению проблемных мест в карточке расчетов с бюджетом.

2. Сопоставление операций по основным параметрам:

- наименованию операции;

- дате операции (срок уплаты налога или дата списания средств со счета);

- сумме операции, если отклонение не выходит за рамки установленного предела, например 1-2 руб.

Такие операции признаются частично совпавшими и также исключаются из дальнейшего решения задачи.

3. Отслеживание взаимоисключающих операций типа «начислено по расчету» и «сторно начислено по расчету» при совпадении даты операции и суммы операции. С помощью операций типа «сторно», многочисленность которых в карточках расчетов с бюджетом препятствует наглядности выписки, в налоговом органе осуществляется «исправление ошибок», допущенных инспектором.

4. Сопоставление суммы пеней, рассчитанной налоговым органом на последнее число месяца, с суммой пеней, рассчитанной налогоплательщиком.

Сопоставление операций в выписке и регистре расчетов с бюджетом предлагается осуществлять через так называемые базовые операции, как-то: «сальдо», «начислено», «уплачено», «уменьшено», «возвращено», «зачтено». При этом учитывается тип платежа «налог», «пени» или «штраф». Если в выписке встретилась, например, операция «пеня, уменьшенная за период до СЭОД», ее можно приравнять к базовой операции «уменьшено пеней».

Результаты сравнения удобнее представить в табличном виде с выделением всех четырех возможных групп условий (см. таблицу).

Письмо о предоставлении акта сверки и нюансы его оформления

Порядок в бухгалтерии обеспечивает устойчивое положение компании, исключает финансовые риски от просроченной задолженности и неудобные вопросы со стороны налоговых органов. Акты сверок, которые подтверждают правильность расчетов с контрагентами, необходимо получать не только от хозяйствующих субъектов, но и от государственных органов. Нередко в практике организаций наблюдается отсутствие акта сверки. Это не только мешает сформировать соответствующее дело и провести плановую инвентаризацию профильной комиссией юридического лица. В ряде случаев отсутствие письменного подтверждения проверки отражения данных в учете контрагентов затрудняет истребование задолженности в судебном порядке.

Акт сверки традиционно входит в пакет документов, которые требуются для подачи иска. В последнем случае оппоненты, чувствуя приближающиеся проблемы, умышлено игнорируют необходимость отработки высланного акта сверки. Это обычная практика, вот только бухгалтерия обязательно должна сработать. Для этого специалист финансовой службы формирует письменный запрос с просьбой либо отработать документ по форме инициатора, либо вывести свои данные для проверки достоверности учета.

Что такое письмо о предоставлении акта сверки

Обмен письменными обращениями является неотъемлемым элементом деловой этики. Будь то компания или индивидуальный предприниматель, каждый из этих субъектов, который стремится к заключению контрактов, обязан соблюдать нормы гражданского законодательства. Халатное отношение к ведению внешней переписки грозит свести на нет деловые отношения. Также низкий уровень делопроизводства влечет за собой риски при отстаивании своих прав в судебных инстанциях.

Письмо о предоставлении акт сверки, несмотря на отсутствие определенной формы, является необходимым документом. Он необходим для случаев, когда в организации по определенным контрагентам отсутствуют (не вернулись) акты сверки. Если, например, для счета-фактуры сегодня придуманы безусловные каналы доставки, то для инвентаризационных документов, не имеющих общеотраслевой формы, таких возможностей пока нет. С определенной долей уверенности можно утверждать, что именно письмо о предоставлении акта сверки может заменить последний документ в бухгалтерском деле, в том числе судебном.

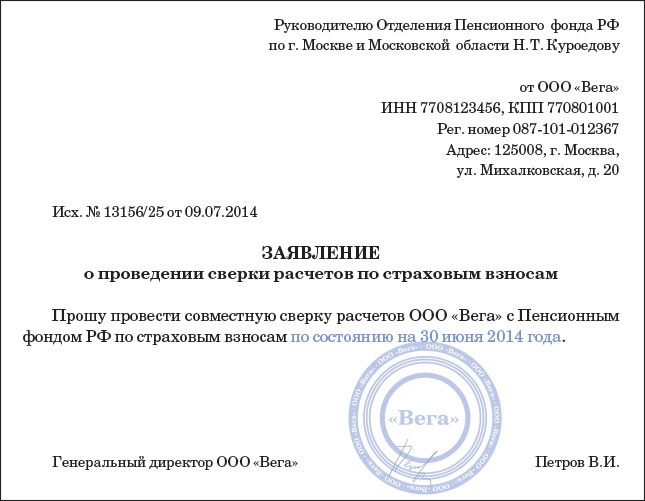

Запрос на проведение сверки

Сущность такого документа заключается в письменной форме. Это запрос, составленный по правилам ведения делопроизводства. Письмо лучше всего оформлять на фирменном бланке организации и подписывать именно руководителем (лицом, его заменяющим по приказу).

Делается это не согласно традициям, а исключительно потому, что именно руководитель обладает правом переписки в организации. К тому же подписав такой запрос, бухгалтер лишний раз напомнит о низком состоянии дисциплины конкретных контрагентов.

Применение конкретной нормы Закона для письменных запросов зависит от двух параметров:

- Суть запроса. Письмо может являться сопроводительным для уже подготовленных актов. В этом случае форма запроса и его содержание определяются исключительно нормативными документами, которыми руководствуется компания согласно своему профилю и подведомственности;

- Адресат, в некоторых случаях определяет применение того или иного нормативного документа. Например, если организация обращается к налоговой инспекции или к пенсионному фонду, следует руководствоваться положениями (письмами, разъяснениями соответствующего ведомства), так как в этом случае могут применяться специально разработанные формы запросов и актов сверки соответственно.

Обязанность предоставления

Ответственность за формирование ответа на письмо о предоставлении акта сверки определяется нормативами, установленными для адресатов.

- Так, у налогового органа есть такая обязанность выслать акт в течение 10 дней (по факту ответ приходит по коммуникационным каналам связи в течение суток).

- Если дело касается обычного хозяйствующего субъекта, то такой обязанности у него нет. Между тем, если компания, к которой обращаются с подобным письмом, ведет делопроизводство и имеет официальный юридический адрес (за этим следит налоговая), можно направить запрос посредством заказной переписки с указанием сроков ответственности.

Как написать письмо о предоставлении АС

Сам письменный документ по сути содержит просьбу, а потому он должен быть оформлен по всем правилам.

- В письме явно должны быть указаны адресат и отправитель, отражена суть обращения, соблюдены вежливость.

- Не менее важны юридические реквизиты письма, — дата, подписанты и деловой стиль (официальный бланк).

- Если к обращению есть приложения (акты), об этом необходимо указать в теле письма.

Скачать образец письма можно здесь.

Инструкция по составлению

- Вступительная часть отводится под реквизиты. Лучше всего использовать стандартный бланк компании. Здесь же указывается, кому адресуется письмо (организация, если обращение на конкретное лицо, следует в точности написать его должность), но не куда (для этого есть место на конверте);

- Сопроводительная часть предназначена для отражения подробных пожеланий заявителя. Согласно правилам делового этикета, обращение происходит на «вы» и «вам». Лучше всего в своей просьбе сослаться на конкретный пункт договора, согласно которому предусматривается проведение сверки;

- Заключительная часть обычно содержит сроки возврата или ответа на запрос, а также реквизиты подписантов.

Срок предоставления

Указанный параметр уместен в трех случаях:

- Если предусмотрен учетной политикой предприятия, инициирующего запрос;

- Период предоставления заранее согласован хозяйствующими субъектами и отражен в договоре;

- Четко регламентирован отраслевыми нормативами;

В остальных случаях срок предоставления носит более рекомендательный характер, за исключением случаев, когда письмо составляется на основании запроса проверяющего органа (реквизиты прописываются в обращении).