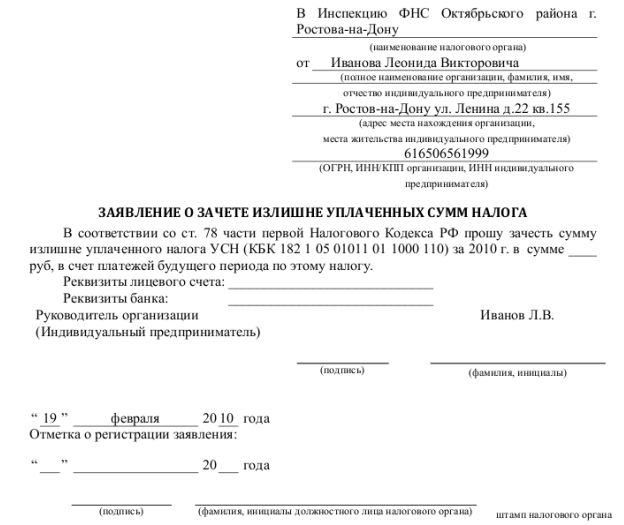

Образец заявления на возврат усн

Заявление о возврате суммы излишне уплаченного налога

Здравствуйте! В этой статье мы расскажем про заявление о возврате излишне уплаченного налога.

Сегодня вы узнаете:

Каждый гражданин (индивидуальный предприниматель на любых режимах налогообложения, в том числе УСН, ЕНВД) или организация имеют право вернуть уплаченные при фактическом перечислении денежных средств, превышающую финансовые обязательства.

Чаще всего это происходит из-за невнимательности при направлении уточненной декларации, в соответствии с которой подлежащие перечислению налоги оказываются на порядок меньше, чем в первоначальной.

Существует всего два способа возврата финансов:

- Получение денежных средств;

- Погашение будущих налоговых обязательств за счет излишне заплаченных средств.

Обращаться за возмещением необходимо в территориальный отдел инспекции ФНС. Сделать это можно в течение 3 лет с момента появления переплаты. Обращение будет рассмотрено, а решение по обращению принято в 30-дневный срок.

Скачать бланк формы заявления о возврате излишне уплаченного налога

Алгоритм действий

Чтобы перейти к алгоритму действий по направлению обращения, нужно определиться с целями. Если необходимо вернуть денежные средства, то для этих целей существует одна форма заявления, утвержденная приказом ФНС №ММВ-7-8/182@ от 14.02.2017 г., а при необходимости сделать зачет по другим налоговым обязательствам существует другая.

- Определившись с целями нужно выбрать необходимый бланк и внимательно его заполнить. Потребуются идентифицирующие признаки заявителя: ИНН, КПП, адрес места проживания (регистрации), ФИО физического лица или наименование организации, код инспекции.

- Далее, заполнить бланк, указав всю необходимую информацию.

- При необходимости подготовить дополнительные документы в качестве приложения к заявлению. Например, уточненную декларацию.

- Передать заявление в орган налоговой службы лично, на приеме у специалиста. Либо направить заявление и документы заказным письмом с обязательным уведомлением.

Если заявление составлено правильно и основания соответствуют закону, то решение будет в пользу заявителя.

В случае предоставления вместе с заявлением дополнительных документов, окончательное решение принимается только после проведения налоговой проверки.

Иными словами, когда имеется одно лишь заявление на возврат, специалисты проверяют информацию по своим базам и с их помощью принимают решение.

А вот если заявитель предоставляет дополнительные документы, которые должны быть подтверждающими основаниями для возврата налога, то в этом случае проводится проверка. Она необходима для того чтобы удостовериться в правильности этих документов.

Структура заявления

Итак, воспользуемся типовым бланком и рассмотрим пример заявления в 2018 году о возврате излишне уплаченной суммы налога.

Заявление содержит в себе три листа: титульник, 2 листа с данными заявителя и реквизитами расчетного счета.

К примеру, заявитель ИП, которому нужно вернуть 1 500 руб. излишне уплаченного налога по ЕНВД за 4 квартал 2017. Переплата была совершена в январе 2018г. ИП больше не планирует применять систему ЕНВД. Рассмотрим вариант заполнения данного заявления, выполняя последовательные действия:

Заполняем титульный лист.

- В поле ИНН проставляем данные ИП, поле КПП у нас остается пустым. Не забываем про правила заполнения документов в налоговую. В пустые поля обязательно проставляем прочерки.

- В поле «Номер заявления» вносим порядковый номер обращения. В нашем случае ИП обращается с подобным заявлением в налоговую впервые, поэтому в этом поле будет стоять цифра 1.

- Проставляем код налоговой инспекции, в которую будем отправлять бланк.

- Заполняем личные данные ИП. В пустых клеточках обязательно ставим прочерки.

- В поле «На основании статьи» мы должны будем расшифровать суть нашего обращения, основываясь на налоговом кодексе:

- Ст.78 – зачет, возврат излишне уплаченных налоговых обязательств (сборов, пеней, взносов, штрафов).

- Ст.79 – статья предназначена для сумм, которые излишне были взысканы налоговой инспекцией.

- Ст.176 – возмещение НДС.

- Ст. 203 – переплата по акцизам.

- Ст. 333.40 – зачет, возврат гос.пошлины.

Так как наш предприниматель хочет вернуть излишне уплаченный налог, то в данное поле мы проставляем цифру 78. В полях ниже, соответственно, проставляем дважды цифру 1, обозначая этим переплаченный налог.

- Далее проставляем сумму, которую мы хотим вернуть – 1 500 руб.

- Заполняем поле «Расчетный период». Поле состоит из 8 знаков. Рассмотрим, как же его заполнить:

- Первые две клеточки обозначают – месяц, квартал, 6 месяцев, год. В зависимости от времени, за который у вас образовалась переплата, мы и будем ставить значения в эти клеточки – МС; КВ; ПЛ; ГД. В нашем случае проставляем – КВ – переплата образовалась за 4 квартал 2017г. Платежи квартальные. Срок погашения – 25 января.

- Следующие две клеточки должны уточнить, когда именно образовалась переплата. Если она месячная, то значения будут от 1 до 12, если квартальная – от 1 до 4; за 6 месяцев – значения 1 или 2 (первое или второе полугодие), годовая – в клеточках проставляем нули. В нашем случае переплата квартальная, конкретно 4-ый квартал, значит, во второй паре клеточек проставляем цифру 4.

- Оставшиеся 4-е клеточки предназначены для заполнения года переплаты. В нашем случае значения будут – 2017.

Так как мы знаем срок уплаты налога за 4-ый квартал 2017г. – 25 января, то указанные выше поля можно заполнить следующим образом: 25.01.2018. Это будет дата, когда у нас образовалась переплата по налогу. Такие значения проставляются в том случае, когда законодательно установлена конкретная дата уплаты налога или подачи декларации. Таким образом, заполнять эти поля можно, используя два варианта – конкретной даты или расшифровки, указанной выше.

- Далее проставляем два кода — ОКТМО и бюджетной классификации, используя при этом, данные либо с сайта своей налоговой, либо с приказа №65н от 01.07.2013г.

- Следующим шагом дублируем код налоговой, в которую мы отправляем заявление.

- Проставляем данные на скольких листах у нас заполнено заявление (002) и есть ли подтверждающие документы. В качестве подтверждающего документа мы приложим копию платежного поручения и декларацию за 4 квартал 2017г. – 5 листов, ставим цифру 005.

- Далее подтверждаем достоверность заявленных данных, ставя цифру 1, так как заявление составлено вами лично, проставляем дату и подпись. Не забываем указать телефон, по которому можно будет работникам налоговой инспекции с вами связаться, если возникнет необходимость в этом.

Заполняем лист 2 заявления.

В нем нам нужно указать, куда же мы хотим вернуть переплату по налогу. Внимательно заполняем все поля, указывая банковские реквизиты своего расчетного счета, а также паспортные данные.

Бланк заявления на возврат переплаченного налога включает в себя 3 листа. Но последний лист предназначен для физических лиц, не имеющих статус ИП, поэтому мы его заполнять не будем. Таким образом, наше заявление будет содержать два листа, о чем мы и укажем на титульном листе.

Заявление может представлено вами как лично, так и почтовым отправлением, с приложением соответствующей описи.

Скачать образец заявления о возврате излишне уплаченного налога

Последствия, если не предоставить заявление

Если в течение 3 лет с момента оплаты налога не обратиться в ИФНС, то вернуть излишне оплаченное уже не удастся.

На протяжении всего этого времени сотрудники налоговой даже при обнаружении ошибки не обязаны извещать или заставлять налогоплательщика вернуть себе излишки денежных средств. Поэтому рекомендуется своевременно обращаться за защитой своих прав и возвратом денежных средств.

Что делать если налоговая отказала

Если решение о произведении выплаты или зачета налога принято отрицательное, то его можно обжаловать. При этом нужно обязательно дождаться официального отказа налоговой от произведения выплаты и только имея на руках этот документ обращаться за помощью в Арбитражный суд.

Заявление на возврат переплаты по УСН

Организации и предприниматели на УСН вправе вернуть переплату по налогу на расчетный счет либо зачесть сумму переплаты в счет будущих платежей. В данной статье эксперты нашего сайта разъяснят, как правильно заполнить заявление на возврат переплаты по УСН, куда следует подавать заявления, что делать, если ФНС отказывает в возврате переплаты.

Порядок уплаты налога на УСН

Согласно ст. 26.2 НК РФ, юрлица и предприниматели на УСН являются плательщиками единого налога, размер которого определяется в зависимости от выбранной схемы налогообложения:

- при использовании схемы «УСН 6%» субъект хозяйствования на УСН оплачивает налог в размере 6% от общего дохода, без учета расходов;

- «упрощенцы», применяющие схему «УСН 15%» рассчитывают налогооблагаемую базу как разницу между полученными доходами и понесенными расходами, а размер налога – как произведение налогооблагаемой базы и налоговой ставки 15%.

Переплата по налогам «упрощенца»

У плательщика УСН может возникнуть переплата по налогу в следующих случаях:

- при заполнении платежного поручения бухгалтер допустил ошибку, в связи с чем в бюджет оплачена сумма, превышающая налог, рассчитанный и отраженный в декларации;

- при расчете налога «упрощенцем» не учтена сумма страховых взносов, уменьшающая размер налоговых обязательств;

- плательщиком неверно рассчитана налогооблагаемая база, что привело к завышению суммы налога;

- ФНС удержал налог в излишнем размере, о чем имеется соответствующее решение (письменное уведомление от фискальной службы);

- переплата подтверждена судебным решением, возврат переплаты осуществляется на основании исполнительного листа.

Кроме вышеперечисленных случаев, переплата по налогу может возникнуть в прочих случаях, когда бухгалтер допустил ошибку в расчете налога, что привело к завышению налоговых обязательств.

Бланк заявления на возврат переплаты УСН

В 2018 году возврат переплаты по УСН производится на основании заявления, бланк которого утвержден приложением №8 к приказу ФНС №ММВ-7-8/182 от 14.02.2017 года.

Форму заявления ф.1150058 можно получить:

- в территориальном органе ФНС по месту регистрации «упрощенца» в момент обращения за возвратом переплаты;

- скачать на официальном сайте ФНС (nalog.ru);

- скачать здесь ⇒ Заявление о возврате налогов и сборов.

Документ заполняется на 3-х страницах:

- 1-я страница – данные о заявителя и сумме возврата;

- 2-я страница – реквизиты для возврата средств;

- 3-я страница заполняется при условии, что заявитель – физлицо, не являющееся ИП (при возврате переплаты по УСН данная страница не заполняется).

Как заполнить заявление на возврат переплаты по УСН

Ниже представлена подробная инструкция, которая поможет предпринимателю или бухгалтеру организации заполнить заявление на возврат переплаты по УСН без ошибок:

- Информация о заявителе. В заявление должна быть отражена такая информация о заявителе, как код ИНН, код КПП, полное наименование организации или ФИО предпринимателя полностью.

- Данные о переплате.В соответствующих графах заявителю следует внести информацию о переплате (код «1» – излишне уплаченная сумма, код «2» – излишне взысканная сумма, код «3» – сумма, подлежащая возмещению), вид переплаты (код «1» – для налога по УСН), основание для возврата (ст. 78 НК РФ – при возврате излишне уплаченного налога УСН, ст. 79 – при возврате излишне взысканного налога).

- Сумма возврата. Если у предприятия отсутствует задолженность по налогу (недоимка, штрафы, пени), то в графе «в размере ____ руб.» следует указать полную сумму переплаты. Если возврат осуществляется с учетом удержания задолженности, то в данной графе нужно указать сумму переплаты за вычетом удерживаемого долга.

- Налоговый период.Период возникновения переплаты отражается в заявлении в следующем порядке:

- первые два знака до точки показывают период возникновения переплаты: «МС» – месячный отчет, «КВ» – квартальный, «ПЛ» – полугодовой, «ГД» – годовой;

- 3-й и 4-й знак – номер отчетного периода (для месяца – значение от 01 до 12, для квартала – от 01 до 04, для полугодия – 01 или 02, для годового отчета ячейки остаются пустыми);

- с 5-го по 8-й знак – отчетный год (например, 2018).

- Коды КБК и ОКТМО отражаются в соответствующих ячейках.

- Подтверждение достоверности данных.В отдельной графе заявитель подтверждает полноту и достоверность внесенных данных, а именно:

- код «1» – руководитель организации/ИП, код «2» – представитель организации, действующий на основании доверенности;

- ФИО руководителя/ИП/представителя;

- контактный телефон;

- дата, номер доверенности, на основании которой действует представитель;

- дата, подпись руководителя/ИП/представителя.

- Реквизиты для возврата средств. На 2-й странице заявления необходимо указать полные реквизиты для перечисления предоплаты:

- полное наименование банка;

- наименование счета;

- номер корреспондентского счета банка;

- банковский код (БИК);

- номер счета (плательщики УСН указывают код «1»);

- получатель (полное наименование организации/ФИО ИП).

После заполнения заявление подписывается руководителем/представителем организации либо предпринимателем.

Образец заполнения заявления можно скачать здесь ⇒ Заявление о возврате налогов и сборов (образец).

Куда подавать заявление на возврат переплаты по УСН

«Упрощенец» подается заявление на возврат переплаты в территориальный орган ФНС по месту регистрации. Согласно пункту 7 ст. 78 НК РФ, плательщик вправе обратиться в ФНС для возврата суммы в течение 3-х лет с момента возникновения такой переплаты, либо не позже истечения 3-летнего срока с того момента, когда плательщик узнал о переплате (при наличии подтверждающих документов).

Вместе с заявлением в ФНС следует приложить иные документы, подтверждающие наличие переплаты, а именно:

- налоговые декларации;

- акты сверки с ФНС (бланк акта сверки можно скачать здесь ⇒ Акт сверки с ФНС (бланк));

- уведомления и письма ФНС, подтверждающие наличие и сумму переплаты.

На основании заявления и документов, подтверждающих сумму долга, ФНС проводит камеральную проверку, после чего уведомляет плательщика о ее результатах. Если требования заявителя признаны правомерными и обоснованными, ФНС возвращает сумму переплату на реквизиты плательщика, указанные в заявлении.

ФНС отказал в возврате переплаты по УСН

Фискальный орган вправе отказать «упрощенцу» в возврате переплаты по налогу на следующих основаниях:

- За «упрощенцем» числиться задолженность по налогу. В случае если на момент обращения в ФНС, за «упрощенцем» числиться задолженность по налогу (недоимки, неоплаченный штраф, пеня), то сумма переплаты учитывается для погашения такой задолженности. При этом возможен возврат остатка переплаты в случае, если сумма долга меньше суммы переплаты.

- «Упрощенец» исказил информацию в заявлении и документах. Если камеральная проверка показала, что при заполнении документов плательщик исказил информацию о расходах, применяемых вычетах, что повлияло на уменьшение налоговых обязательств по УСН, то требования плательщика о возврате налога признаются необоснованными.

- Плательщик налога по УСН обратился в ФНС по истечению 3-х летнего срока. На основании п. 7 ст. 78 НК РФ, ФНС принимает заявление о возврате в течение 3-х лет с момента возникновения переплаты. Если «упрощенец» обратился в налоговую позже установленного срока, то решение о возврате средств принимается в суде. Бланк искового заявления о возврате переплаты по налогу можно скачать здесь ⇒ Исковое заявление ФНС.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Бизнес-портал Пути успеха

- Главная

- »

- Бухгалтерские и налоговые документы

- »

- Заявление о возврате переплаты по УСН (образец)

Руководителю ИФНС __________

В. П. Чистопалову

ООО «Пути успеха

Адрес: г. Санкт-Петербург,

ул. Измайловская 6, оф.4,

ЗАЯВЛЕНИЕ

о возврате переплаты по единому налогу

при упрощенной системе налогообложения

г. Санкт-Петербург 31 марта 2011 г.

На основании ст. 78 НК РФ ООО «Пути успеха» ходатайствует о возврате переплаты по единому налогу при упрощенной системе налогообложения в сумме 15 000 (Пятнадцати тысяч) рублей путем зачисления суммы переплаты на расчетный счет организации.

Переплата по единому налогу сформировалась в связи с уплатой авансовых платежей в большей сумме, чем было рассчитано за 2010 год.

В частности, за 2010 год было уплачено в бюджет авансовых платежей по единому налогу на сумму 90 000 (Девяносто тысяч) рублей, в том числе:

— За 1 квартал 30000 (Тридцать тысяч) рублей (платежное поручение №28 от 20.04.2010 г.);

— По итогам полугодия 40000 (Сорок тысяч) рублей (платежное поручение №72 от 23.07.2010 г.);

— По итогам 9 месяцев 20000 (Двадцать тысяч) рублей (платежное поручение №116 от 24.10.2010 г.).

Сумма единого налога при упрощенной системе налогообложения за 2010 год составила 75000 (Семьдесят пять тысяч) рублей.

Реквизиты для перечисления налога:

ООО «Пути успеха»

в АКБ «Пробизнесбанк»

- Копия платежного поручения №28 от 20.04.2010 г.

- Копия платежного поручения №72 от 23.07.2010 г.

- К опия платежного поручения №116 от 24.10.2010 г.

- Копия Декларации ООО «Пути успеха» по единому налогу при упрощенной системе налогообложения

директор ___________________ И. И. Петров

Главный бухгалтер ____________________ А. Н. Измайлова

Образец заявления о возврате и зачете налога

Возвращать суммы из бюджета нужно в зависимости от того, по какой причине у организации образовалась переплата и каким способом вы планируете ее вернуть. Возможны три варианта:

- организация по ошибке перечислила в бюджет лишнюю сумму и планирует ее зачесть;

- организация по ошибке перечислила в бюджет лишнюю сумму и возвращает переплату на свой расчетный (лицевой) счет;

- налоговая инспекция взыскала с организации лишнюю сумму.

Как узнать о переплате

Обнаружить переплату может как сама организация, так и налоговая инспекция.

Если первыми это сделали инспекторы, например, при внутренней проверке, то в течение следующих 10 рабочих дней они должны письменно сообщить об этом организации (п. 3 ст. 78 НК). Форма сообщения утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182. Датой обнаружения переплаты будет день, когда сотрудник налоговой инспекции выявил излишне уплаченную сумму по конкретному налогу. Эту дату инспекторы должны указать в самом сообщении.

Зачет в счет недоимки

Если у организации есть недоимка по другим налогам (сборам, пеням, штрафам), то в первую очередь сумма переплаты направляется на ее погашение. Инспекция может самостоятельно решить, в счет какой недоимки засчитать переплату, и сообщить об этом организации.

Зачесть переплату коммерческой организации инспекция вправе без помощи суда. Но самостоятельно инспекторы могут зачесть в счет недоимки только ту переплату, которой не больше трех лет (п. 5 ст. 78 НК). Если инспекция отказала в зачете, организация может поступить двумя способами:

- попытаться вернуть «старую» переплату через суд;

- не требовать возврата, а списать переплату как безнадежный долг. То есть включить ее в расходы и уменьшить налогооблагаемую прибыль. Правда, в этом случае свою позицию тоже придется отстаивать в суде. Дело в том, что Минфин не признает налоговую переплату безнадежной дебиторской задолженностью (письмо от 08.08.2011 № 03-03-06/1/457). Но некоторые суды считают, что деньги, излишне уплаченные в бюджет, являются собственностью налогоплательщика. И при налогообложении прибыли их можно учитывать так же, как просроченную дебиторскую задолженность контрагента. В частности, к такому выводу пришел ФАС Московского округа в постановлении от 28.11.2013 № А40-155004/12-91-681.

Также организация вправе подать в инспекцию заявление о зачете с указанием, в счет какого налога (сбора, пеней, штрафа) зачесть переплату. Инспекция может предварительно назначить сверку расчетов с бюджетом.

В любом случае инспекция принимает решение о зачете излишне уплаченных сумм в счет недоимки в течение 10 рабочих дней:

- с момента обнаружения переплаты, если организация не обращалась в инспекцию с заявлением о зачете в счет конкретного платежа;

- со дня получения заявления организации о зачете в счет конкретного платежа (если организация подала такое заявление);

- со дня подписания акта о сверке расчетов с бюджетом (если инспекция и организация провели сверку);

- с момента вступления в силу решения суда (в т. ч. если организация добилась зачета через суд).

Направлять переплату на погашение недоимки по налогам или задолженности по пеням и штрафам другого налогоплательщика нельзя. Такой зачет НК не предусмотрен (письмо Минфина от 06.03.2017 № 03-02-08/12572).

Может ли налоговая инспекция засчитывать текущие платежи в счет погашения недоимки, сложившейся по итогам предыдущего отчетного (налогового) периода

Инспекция не вправе самостоятельно изменить назначение платежа и зачесть текущий платеж в счет погашения недоимки за прошедший период. Такой зачет приведет к тому, что у организации возникнет недоимка в отчетном периоде. А у инспекции появится повод начислить штраф не только за прошлый, но и за текущий периоды. Налоговым кодексом такая возможность не предусмотрена.

Самостоятельно зачесть инспекция может только суммы излишне уплаченного налога (п. 5 ст. 78 НК). Под ними понимают превышение суммы, фактически уплаченной в бюджет, над суммой начисленного налога. Основную сумму текущих налоговых платежей инспекция не может направить на погашение недоимки, сложившейся в предыдущих периодах. Правомерность такого вывода подтверждает арбитражная практика (см., например, постановления ФАС Центрального округа от 20.09.2012 по делу № А35-15684/2011, Восточно-Сибирского округа от 31.08.2006 № А58-7531/05-Ф02-4431/06-С1, Волго-Вятского округа от 17.08.2001 № 1299/200-5К).

Зачет в счет предстоящих платежей

Если недоимки по другим налогам (сборам, пеням, штрафам) у организации нет, переплату можно зачесть в счет предстоящих платежей в бюджет. Такое решение налоговая инспекция принимает по заявлению организации. Предварительно могут назначить сверку расчетов с бюджетом.

Засчитывать переплату в счет будущих платежей по налогам (сборам, пеням, штрафам) других налогоплательщиков нельзя. Такой зачет Налоговым кодексом не предусмотрен (письмо Минфина от 06.03.2017 № 03-02-08/12572).

Как зачесть переплату после смены ИФНС

Смотря в каком периоде возникла переплата.

При смене адреса налоговая инспекция по старому месту учета организации передает в новую ИФНС ее учетное дело и карточки «Расчеты с бюджетом». В них инспекция отражает сальдо расчетов с бюджетом по состоянию на дату снятия организации с учета. Если у организации есть недоимка или переплата, новая ИФНС откроет карточки «РСБ» не только с ОКТМО по новому месту учета, но и с ОКТМО по старому адресу. Исключение – федеральные налоги и сборы, страховые взносы, которые в полном объеме зачисляют в доход федерального бюджета. Для них ОКТМО не обязательный признак. Это следует из разделов II, XI порядка, утвержденного приказом ФНС от 18.01.2012 № ЯК-7-1/9.

Текущие авансовые платежи

Суммы авансовых платежей налоговая инспекция по новому месту учета зачтет автоматически. Заявление о зачете переплаты не подавайте. Пени при этом не начисляют. Аналогичная позиция – в письмах Минфина от 15.03.2018 № 03-02-07/1/16043, ФНС от 01.08.2012 № ЕД-4-3/12772.

Например, организация на УСН перечислила авансовый платеж за I квартал по старому ОКТМО, а авансы за полугодие и девять месяцев – по новому. При уплате налога по итогам года налоговая инспекция учтет все авансовые платежи: и те, которые организация заплатила по старому месту учета, и те, которые перечислила по новому.

Переплата за предыдущие налоговые периоды

ИФНС не проведет зачет автоматически. Чтобы зачесть переплату в счет будущих платежей подайте заявление о зачете. Сделайте это заблаговременно, как минимум за 10 рабочих дней до срока уплаты налога, в счет которого хотите зачесть переплату. Иначе инспекция может начислить пени.

Но, если не подали заявление на зачет и налоговая инспекция начислила пени, их можно оспорить. Так, судьи считают, что если у организации есть переплата по тому же налогу, то говорить о задолженности нельзя в принципе. Она просто не возникает, поэтому привлечь к ответственности за неуплату налога по статье 122 НК в этом случае нельзя. Такие выводы можно применить и к пеням – нет задолженности, нет и пеней. Главное, чтобы сумма переплаты покрывала размер очередного платежа (п. 20 постановления Пленума ВАС от 30.07.2013 № 57).

Как заявить о зачете

Заявления о зачете подайте по форме, утвержденной приказом ФНС от 14.02.2017 № ММВ-7-8/182.

В заявлении есть строка для указания суммы, направляемой в счет погашения недоимки. Однако на момент подачи такого заявления вы можете и не знать точную сумму недоимки, в счет которой предполагается зачет. Например, если подаете заявление до составления налоговой декларации.

Если сумму долга перед бюджетом не знаете, то сумму предстоящего платежа, в счет которого организация просит зачесть переплату, в заявлении можете не указывать (письмо Минфина от 02.09.2011 № 03-02-07/1-315). После того как размер недоимки станет известен, инспекция направит всю сумму имеющейся переплаты на ее погашение.

В какую налоговую инспекцию обращаться

Заявления о зачете налогов, излишне уплаченных в региональные бюджеты по местонахождению обособленных подразделений организации, можно подавать как в налоговую инспекцию по местонахождению организации, так и в налоговые инспекции по местонахождению обособленных подразделений (письмо ФНС от 19.11.2010 № ЯК-37-8/15939).

Какими способами можно подать заявление

Заявление можно подать:

- на бумажном носителе. Заявление должен подписать руководитель или представитель организации;

- в электронном виде по телекоммуникационным каналам связи с усиленной квалифицированной электронной подписью. Рекомендуемый электронный формат заявления утвержден приказом ФНС от 23.05.2017 № ММВ-7-8/478.

Заявление о зачете организация может подать в течение трех лет с момента уплаты излишней суммы налога. Налоговая инспекция должна принять решение о зачете в течение 10 рабочих дней с момента получения заявления от организации. Такой порядок предусмотрен пунктами 4 и 7 статьи 78 НК.

Если планируете зачесть переплату в счет предстоящих платежей (по тому же или другому налогу), то заявление о зачете лучше подать заблаговременно. Как минимум за 10 рабочих дней до срока уплаты налога, в счет которого хотите зачесть переплату. В противном случае инспекция может начислить пени.

Налог считается уплаченным со дня вынесения инспекцией решения о зачете (подп. 4 п. 3 ст. 45 НК). В свою очередь, инспекция принимает решение в течение 10 рабочих дней со дня, когда получит от организации заявление о зачете (п. 4 ст. 78 НК). Если подать заявление слишком поздно (например, накануне или в последний день уплаты налога, в счет которого планируется зачесть переплату), то проверяющие могут не успеть с зачетом. И тогда у организации возникнет недоимка, а инспекция начислит пени за просрочку платежа до дня вынесения решения о зачете (подп. 4 п. 3 ст. 45, п. 3 ст. 75 НК).

Важно: если инспекция примет решение о зачете своевременно (в течение 10 рабочих дней с момента получения заявления), то оспорить пени не удастся. Ведь ее действия соответствуют законодательству. Аналогичные разъяснения есть в письмах Минфина от 02.08.2011 № 03-02-07/1-273, от 12.02.2010 № 03-02-07/1-62.

Новые формы заявлений о зачете и возврате налогов и взносов

С 31 марта 2017 г. заявления о возврате и зачете излишне уплаченных налогов, взносов, пеней и штрафов нужно будет подавать по новым формам, утвержденным приказом ФНС России от 14.02.17 № ММВ-7-8/182@

Новая форма заявления о возврате налогов и страховых взносов состоит из трех страниц (заявление о зачете — из двух страниц). Бланки напоминают машиночитаемую форму декларации: на каждой странице стоит штрих-код; в левом верхнем и обоих нижних углах каждого листа есть черные квадраты; поля для внесения сведений также выглядят как в налоговой отчетности.

Помимо ФИО, ИНН и адреса индивидуального предпринимателя (или обычного гражданина) нужно будет дополнительно указывать паспортные данные. Если заявление подается от имени организации, то указываются ее реквизиты, а также ФИО руководителя юридического лица или представителя налогоплательщика.

Кроме заявления о зачете и возврате приказом утверждены еще 9 форм документов:

- решение о зачете суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа);

- решение о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа);

- сообщение о факте излишней уплаты (излишнего взыскания) налога (сбора, страховых взносов, пеней, штрафа).

Заявление о зачете налога

Согласно статьи 78 НК РФ суммы уплаченного излишне налога, пени, авансового платежа, штрафа и других сборов возможно зачесть в счет будущих платежей по такому или другим налогам, а также применять для погашения недоимки по прочим обязательным отчислениям, штрафам и пеням за налоговые правонарушения. Данные выплаты также можно просто возвратить налогоплательщику.

Налоговая служба обязуется за 10 дней от дня обнаружения налогоплательщика уведомить о всех фактах и сумме лишней уплаты сборов и налогов. В таких случаях проводят иногда совместную сверку расчетов по сборам, налогам, штрафам и пеням.

Чтобы сделать зачет излишне уплаченной суммы налога, как например с зачетом минимального налога при УСН, налогоплательщику необходимо подать в налоговый орган заявление на зачет налога. Такое заявление составляют в произвольной форме. Но здесь предлагается скачать бланк заявления о зачете налога, рекомендуемый федеральной налоговой службой ФНС РФ

Заявление налогового зачета примут, когда зачитываемая сумма направлена в тот же бюджет, куда сделана выплата. Время действия обращения о зачете — не больше трех лет от дня уплаты данной суммы.

Необходимо в заявлении указать:

- ИНН заявителя,

- сумму уплаченного излишне налога;

- тип налога, по которому необходимо осуществить зачет.

Кроме заявления на зачет налога, необходимо предоставить платежные документы, которые свидетельствуют об излишней уплате, акт сверки, уточненную декларацию.

По сути дела заявление на зачет налога — это официальное обращение налогоплательщика в налоговую службу Российской Федерации в отношении зачета налога. Заявление на зачет, в отличие от жалобы, не связано с нарушением его законных интересов и прав и не содержит просьбы устранить таковое нарушение, а направлено исключительно на реализацию интересов и прав заявителя или устранение каких-либо недостатков в работе предприятий, организаций, учреждений. 3аявление на зачет налога подается в письменной форме, которые утверждены ФНС РФ и скачать их можно по ссылкам ниже. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Скачать формы заявлений в формате пдф и эксел

Скачать форму заявления о возврате

Скачать форму заявления о зачете

суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) согласно приложению N 9 (формат pdf);

Какие банковские реквизиты нужно указать в заявлении на возврат излишне уплаченного НДФЛ

Заявление на возврат излишне уплаченного налога на доходы физических лиц должно содержать ряд банковских реквизитов, необходимых для перевода денежных средств получателю. ФНС России в письме от 25.04.16 № БС-3-11/1859@ напомнила эти реквизиты.

Форма заявления о возврате суммы излишне уплаченного (взысканного) любого налога (сбора, пени, штрафа) утверждена приказом ФНС России от 14.02.17 № ММВ-7-8/182@. В ней предусмотрены поля для отражения сведений о банке получателя платежа. В частности, к ним относятся: наименование банка, БИК, ИНН/КПП и корреспондентский счет банка (кредитной организации). Эти же реквизиты есть и в форме платежного поручения, которое налоговики будут заполнять для перечисления излишне уплаченной суммы НДФЛ получателю.

Поэтому в ФНС отмечают, что все перечисленные выше реквизиты необходимо в обязательном порядке указать в заявлении на возврат излишне уплаченного налога на доходы физических лиц.

Заявление о возврате суммы излишне уплаченного налога: пример заполнения нового бланка на 2019 год

Выполняя свои обязанности, налогоплательщик может столкнуться с ситуацией, когда он в бюджет оплатил суммы налога излишне. Кроме этого, и сам налоговый орган может списать суммы ошибочно, что приведет к переплате. Законодательство предусматривает право субъекта бизнеса вернуть эти суммы, для этого он должен оформить заявление о возврате суммы излишне уплаченного налога, скачать образец заполнения и бланк на 2019 год можно ниже.

Как можно узнать о переплате по налогам

Переплата налогов может быть обнаружена как самой компанией, так и налоговыми органами.

Переплата налогов может быть обнаружена как самой компанией, так и налоговыми органами.

Если ее нашли в ИФНС, то инспектор, который ведет компанию, должен сообщить об этом хозяйствующему субъекту. Он может позвонить, написать письмо и т. д.

Если информация о возникшей переплате поступила по телефону, нужно принять меры, чтобы зафиксировать данные собеседника, время и дату звонка, по какому налогу возникли излишне уплаченные суммы и т. д.

Порой чтобы выяснить ситуацию инспектор ИФНС может попросить предоставить дополнительные документы. Однако, налоговики часто игнорируют эту обязанность, так как не хотят возвращать деньги из бюджета.

Узнать о переплате можно с помощью личного кабинета, который находится на сайте ФНС (nalog.ru). Для этого нужно иметь в наличии квалифицированную подпись компании или ИП. Сервис сразу же при входе в кабинет сообщает, что у налогоплательщика есть переплата по налогу.

Еще одним способом выявления переплаты является сдача годовой декларации по налогу. Большинство налоговых отчетов содержит информацию о перечисляемых в течение периода авансах, а также расчет годового налога. Заполняя их, можно выявить суммы налога к возврату.

Аналогично обстоят дела с переплатой, которая возникает из-за уточнения деклараций, приводящих к снижению налога. Чаще всего переплата по налогу может возникнуть из-за совершения ошибок в платежных документах. Узнать об этом можно путем проведения периодических сверок с бюджетом по расчетам.

См. подробнее: Как вернуть переплату по излишне оплаченному налогу, сроки, документы.

См. подробнее: Как вернуть переплату по излишне оплаченному налогу, сроки, документы.

В каком случае переплату можно вернуть

Заявление на возврат излишне уплаченного налога можно подать лишь в ситуации, когда с этим согласны инспекторы и об этом знает компания. Если факт переплаты налога был выявлен инспектором, он должен сообщить компании об этом в срок 10 дней. В этом случае организация получает письмо о возврате налога из ифнс. Когда же фирма сама заявляет о возникновении лишних уплаченных сумм, она должна быть готова предоставить все необходимые для подтверждения документы.

При принятии решения налоговая также учитывает, что возврат ошибочно уплаченного налога должен быть произведен в установленные законодательством сроки.

Если переплата возникла по вине налогоплательщика, он должен оформить заявление о возврате излишне уплаченной суммы налога в течение трех лет с даты, осуществления данного платежа.

Если же налоговые органы списали ошибочно суммы налога, то для этого случая существует срок оформления заявления в течение одного месяца с даты, когда налогоплательщику стало известно об этом.

В каком случае возможен только зачет

НК РФ устанавливает, что возврат переплаты по налогу невозможен, если у налогоплательщика существует задолженность по другим платежам в бюджет. В этом случае инспектор должен провести в безакцептном порядке зачет, уведомив только об этом компанию.

Поэтому, если у организации есть задолженность по налогам, лучше всего строго следить за взаимными расчетами, так как при излишнем перечислении денег в бюджет, вернуть их она скорее всего не сможет. Делается это на основании заявления на зачете налога.

Может сложиться такая ситуация, что задолженность по налогам меньше, чем возникшая переплата. Тогда ИФНС произведет зачет в части недоимки, а на разницу запросит в компании либо заявление на возврат суммы излишне уплаченного налога, либо о зачете в счет дальнейших платежей.

Как подать заявление в ИФНС

Заполненное заявление можно предоставить в ИФНС следующими способами:

- Лично, либо через законного представителя. В последнем случае потребуется оформленная на него доверенность.

- Через личный кабинет налогоплательщика по сети интернет. Но при этом необходимо иметь зарегистрированный личный кабинет на сайте nalog.ru, а также цифровую электронную подпись.

- Отправить ценным письмом с описью вложения по почте.

Скачать образец заявления о возврате налога нового образца на 2019 год

Скачать заявление о возврате суммы излишне уплаченного налога образец 2019 года, excel.

Скачать заявление о возврате суммы излишне уплаченного налога образец 2019 года, excel.

Скачать пример заполнения заявления.

Скачать пример заполнения заявления.

Как правильно оформить новую форму заявления в 2019 году

Рассмотри как заполнить заявление о возврате переплаты налога образец новой формы. Этот бланк необходимо использовать в обязательном порядке с 31 марта 2017 года.

Заполнение происходит в следующем порядке. В верхней части бланка нужно указать коды ИНН и КПП. Если заявление составляет организация, две последние клетки в поле ИНН нужно прочеркнуть, если предприниматель — прочеркивается поле КПП.

Рядом указывается номер листа — для титульного это «001».

В поле «Номер заявления» указывается какое количество раз за текущий год организация обращалась за возвратом налога. Заполняется с первой клетки, все остальные прочеркиваются.

Рядом находится поле, в котором записывается код налогового органа, куда отправляется бланк.

Дальше идет большое поле, в которое записывается полное название организации либо Ф.И.О. предпринимателя.

В следующем поле нужно записать главу из НК РФ, на основании которой производится запрос возврата, например:

- «78» вписывается, если запрашивается возврат излишне перечисленной суммы.

- «79» – если было ошибочное взыскание налоговым органом.

- «330.40» указывается когда производится возврат госпошлины.

В пустых клеточках ставим прочерк.

Далее указывается кодом, какая сумма запрашивается к возврату:

- «1» – если была переплата,

- «2» – если было излишнее взыскание госорганом,

- «3» – если сумма налога подлежит возмещению (относится к НДС).

В следующем поле нужно указать кодом от 1 до 5 какой именно платеж запрашивается на возврат. Расшифровка кодов приводится рядом с полем.

Далее записывается сумма, запрашиваемая к возврату. Заполнение поля производится с левой клетки.

Затем нужно указать налоговый период, за который образовалась переплата.

Графа состоит из трех блоков, которые заполняются следующим образом:

- В первых двух клетках указывается период: «МС» – месяц, «КВ» – квартал, «ПЛ» – полугодие, «ГД» – год.

- Во вторых двух клетках уточняется период. Если был выбран месяц, то здесь проставляется его номер с 01 до 12. Если был выбран квартал — его номер от 01 до 04. Если было выбрано полугодие — 01 либо 02. Для года в обеих клетках указываются нули.

- Последний блок из четырех клеток — номер года.

Рядом находится графа для указания кода ОКТМО.

В поле ниже записывается КБК платежа, по которому образовалась переплата.

Затем далее проставляется количество листов в заявлении, а также на скольких листах идут приложения к заявлению.

Нижняя часть бланка разделена на два столбца, здесь заполняется только левый. Необходимо проставить код — кто сдает документ, его полные Ф.И.О., контактный телефон, дата заполнения.

Если бланк подает полномочный представитель, обязательно нужно проставить реквизиты доверенности. Копию доверенности необходимо приложить к заявлению. В соответствующем поле указать количество прилагаемых документов.

На втором листе записываются банковские реквизиты. Шапка заполняется аналогично титульному листу. Только номер листа здесь указывается «002».

Сам лист состоит из граф, в которые записываются составные части банковских реквизитов — в первом поле вносится название банка.

Вид счета код – что указать в заявлении в налоговой:

- Код “01” — расчетный счет;

- Код “02” — текущий счет;

- Код “07” — счет по вкладам (депозитам);

- Код “08” – если используется лицевой счет;

- Код “09” – для корреспондентского счета;

- Код “13”, если применяется корреспондентский субсчет.

В поле номер счета указывается следующий код:

- “1”, если деньги будут перечислять на счет налогоплательщика (в основном следует ставить данный код);

- “2”, при перечислении плательщику сборов (например, для тех, кто уплачивает торговый сбор в Москве);

- “3”, если возврат осуществляется плательщикам страховых взносов;

- “4” при возврате налоговому агенту. В их качестве могу выступать третьи лица, которые перечисляют налоги за другое лицо.

Затем вносится номер счета – он состоит из 20 цифр.

Далее вносится код получателя, это может быть:

- 1 – организация (для юридических лиц).

- 2 – физическое лицо ( если форма заполнятся физлицом)

- 3 – если получателем будет орган, который осуществляет открытие и ведение лицевых счетов.

После указывается получатель (организация, ИП или физическое лицо).

Данный лист оформляется только физическими лицами. Оформление простое – вносятся ФИО и паспортные данные, как это показано на примере.

В течение какого времени будет осуществлен возврат

Для того, чтобы сообщить налоговому органу о своем желании произвести возврат переплаты по налогу необходимо подать заявление. Орган в течение 10 дней обязан рассмотреть его, после чего в письменном виде сообщить заявителю о принятом решении.

Что если налоговая отказалась вернуть переплату

После оформления заявления можно столкнуться с ситуацией, при которой ФНС не производит возврат суммы излишне уплаченного налога, а на запросы по телефону предлагают подождать, либо ссылаются на какие-либо нормативные акты. В такой ситуации не нужно сидеть и ждать, когда деньги поступят на счет, а начинать активные действия.

Для начала необходимо самостоятельно проверить поданные документы (у налогоплательщика должна была остаться копия с отметкой), и убедиться, что оно было заполнено правильно, с корректными банковскими реквизитами для возврата.

Если при разговоре с инспектором последний ссылается на необходимость проведения проверки, только по итогам которой будет приниматься решение о возврате, нужно помнить — НК определяет, что вернуть денежные средства необходимо в срок одного месяца с получения заявления. О необходимости ожидания проверки там никакой речи не идет!

Если время ожидания прошло, а возврат переплаты по налогам до сих пор не выполнен, необходимо начинать писать жалобы в вышестоящую инспекцию. Делать это необходимо только в письменном виде и отправлять при помощи почты письмом с уведомлением о получении. Закон обязывает ФНС на письменный запрос также ответить в письменном виде.

Если даже на жалобы никакой реакции не последовало, нужно собирать документы для обращения в суд. В иске нужно требовать не только возврата излишней суммы, но также и процентов за все время задержки платежа.

Как правило, такие дела всегда решаются в пользу налогоплательщика. Суд может занять сторону налогового органа только в случаях, когда имеются ошибки в оформлении ключевых документов.