Имеют ли пенсионеры налоговые льготы по транспортному налогу

Льготы для пенсионеров при уплате автоналога

Новые правила в определении размера автоналога существенно увеличивают суммы, которые владельцы транспорта должны будут уплатить по прошествии 2015 года. Поэтому так важно знать о своих правах и использовать полагающиеся государством льготы. Например, льготы по транспортному налогу для пенсионеров в 2015 году значительно урезаны, но все же продолжают действовать в определенных регионах РФ.

Особенности налога на автомобиль

Оплата этого вида налога касается владельцев не только обычных легковых авто, но и мотороллеров, самолетов, мотоциклов, парусных судов, катеров, автобусов и снегоходов. Не уплачивается налог только в двух случаях:

- владелец транспорта относится к льготной категории граждан, которая имеет полное право на неуплату согласно региональным или федеральным законодательным актам;

- транспортное средство числится в угоне, но при этом владелец обращался в соответствующий орган и подал заявление.

Кроме того, налог не применяется в отношении промысловых судов, тракторов и весельных лодок, что устанавливает 358-я статья НК. Остальные виды транспорта облагаются сбором на основании 28-й главы (вторая часть) Налогового кодекса.

В основе расчета размера сбора лежит мощность машины. Однако в 2015 году будут браться во внимание также другие параметры, такие как возраст транспорта, объем его двигателя и его экологические параметры. Учитывается первоначальная цена транспорта: чем она выше, тем больший коэффициент используется при подсчете суммы. Однако эти нюансы будут учитываться при подсчете налога за 2015 год, а, значит, новые суммы поступят в виде уведомления владельцам транспорта только в 2016 году. Оформить же льготы для пенсионеров при оплате транспортного налога на следующий период необходимо уже сейчас.

Действующие льготы

Все субъекты Российской Федерации самостоятельно устанавливают объем льгот и перечень категорий лиц, к которым они применимы. На федеральном уровне закреплены такие граждане, которым разрешено сбор не уплачивать:

- герои России и Советского Союза;

- участники, ветераны, инвалиды ВОВ и других боевых действий по защите границ страны;

- орденоносцы (орден Славы 1–3 степени);

- опекуны и родители детей-инвалидов;

- все без исключения автовладельцы, чей транспорт имеет двигатель с мощностью до 70 лошадиных сил;

- многодетные семьи;

- лица, сопровождающие и транспортирующие инвалидов в случае, если транспорт принадлежит гражданину с ограниченными возможностями;

- «чернобыльцы» и испытатели ядерного оружия, получившие дозу облучения или ставшие инвалидами после ликвидации последствий аварии.

Пенсионеры могут получить льготы на авто только согласно региональным актам местных властей. Использование таких льгот зависит от финансовой возможности местного бюджета, количества зарегистрированных транспортных средств в регионе и других показателей.

К примеру, в отношении пенсионеров Москвы и Московской области не применяются прямые налоговые льготы по транспортному налогу, а потому, кроме факта получения пенсии, заявитель должен быть причислен к одной из групп льготников, устанавливаемой федеральным законодательством.

В Пермской области для пенсионеров установлены следующие льготы по уплате транспортного налога: ими уплачивается 50% начисленного сбора на одно любое транспортное средство мощностью до 100 лошадиных сил или водное средство, мощность двигателя которого не превышает 50 лошадиных сил.

В Санкт-Петербурге пенсионер имеет льготу по транспортному налогу на одно наземное средство передвижения при условии, что оно:

- имеет двигатель не мощнее 150 лошадиных сил;

- выпущено отечественным производителем транспорта;

- принадлежит исключительно пенсионеру по праву собственности.

Пенсионеры Свердловской области не уплачивают налог на авто, двигатель которого не мощнее 150 лошадиных сил, а также на мотоциклы и мотороллеры до 36 лошадиных сил. Такие привилегии действуют не только для пенсионеров по старости, но и для лиц, получающих пенсию по инвалидности.

В городе Челябинске и области пенсионеры, являющиеся владельцами транспорта, платят по одному рублю за лошадиную силу тех авто и мотоциклов, мощность которых не превышает 150 и 36 лошадиных сил соответственно. Если же пенсионер относится дополнительно к категории льготников, установленных на федеральном уровне, налог и вовсе не начисляется.

Соответственно, узнать, есть ли какие-либо льготы на транспортный налог пенсионерам, и кто имеет на них право в конкретном городе можно только в местной налоговой структуре или на официальном сайте организации.

Оформление льгот

Получение льгот военными и рядовыми пенсионерами по транспортному налогу осуществляется в заявительном порядке. Владелец транспорта должен подать заявление в ФНС на обычном листе бумаги в свободной форме. В «налоговой» по месту жительства, как правило, уже есть готовые бланки заявления, которые нужно просто заполнить такими данными:

- фамилия, имя, отчество автовладельца;

- ИНН;

- адрес, номер телефона;

- данные паспорта;

- сведения об авто, к которому будут применяться льготы;

- статья НК или льготный статус — основания для налогового послабления.

Право на такую скидку автовладельцами может использоваться с тех пор, когда он сам стал принадлежать к льготной категории лиц или приобрел автомобиль.

Кроме заявления потребуется сделать копии паспорта, приготовить свидетельство права собственности, а также представить документы льготника — удостоверение пенсионера, многодетной семьи, участника боевых действий и так далее. Если пенсионер является еще и инвалидом или ветераном ВОВ, например, льгота будет предоставлена по одному из статусов.

Платят ли пенсионеры транспортный налог в России

Вопрос, платят ли пенсионеры транспортный налог (ТН), не имеет однозначного ответа, так как льготы для таких автовладельцев устанавливает региональное законодательство. Сегодня мы расскажем, как точно узнать, нужно ли вам платить автоналог, как платят транспортный налог пенсионеры в Москве, в Санкт-Петербурге и областях, и что нужно сделать, чтобы получить право на льготу.

Налог на машину, если она оформлена на пенсионера

Налоговые льготы для пенсионеров по ТН не закреплены на общероссийском уровне. Но так как субъекты страны вправе устанавливать их самостоятельно, в некоторых регионах льготы существуют. Это означает, что пенсионеры одних регионов могут быть полностью освобождены от уплаты налога, других — выплачивать его со скидкой, а в остальных — уплачивать ТН по общим ставкам.

Чтобы узнать о наличии льгот на ТН, выберите свой регион из списка ниже и перейдите к таблице раздела «Льготы». Категории граждан, которые могут не платить автоналог или уплачивать его со скидкой, перечислены в первой колонке таблицы.

Важно: Выбирайте тот регион, в котором вы проживаете, а не тот, в котором зарегистрирована машина.

Чтобы убедиться, нужно платить налог или нет, следует внимательно изучить колонки:

Если в колонке «Размер» стоит число 20% — это означает, что налог платить нужно, но у вас есть право на скидку в 20%. Если 100% — то вы освобождаетесь от уплаты.

В условиях обычно указаны ТС, на которые распространяется скидка. Если здесь написано «Легковые авто до 150 л.с.», а на вас зарегистрирована машина мощностью в 250 л.с., то платить за нее налог придется полностью.

Должны ли пенсионеры платить транспортный налог в Москве

Льготы на транспортный налог для пенсионеров в Москве в 2019 году не установлены. Граждане пенсионного возраста столицы уплачивают автоналог по общим правилам.

Несмотря на то что льгот для пенсионеров в Москве нет, вы можете быть освобождены от уплаты ТН, если относитесь к другой категории. Так, в столице автоналог не платят:

Участники боевых действий;

Инвалиды войны и 1, 2 групп;

Граждане, пострадавшие от Чернобыльской катастрофы, и другие.

Посмотреть полный список льготников Москвы можно с помощью таблицы выше.

Имеет ли пенсионер льготы на транспортный налог в Московской области в 2019 году

Пенсионеры в Московской области также не имеют льгот на уплату автоналога. ТН для данной группы населения рассчитывается по общим ставкам региона.

В Московской области дорожный налог не платят организации, в которых работают пенсионеры. Согласно ст. 9 Закона Московской области № 151/2004-О3 для получения льготы число рабочих мест пенсионеров и инвалидов должно составлять не менее 50%.

Нужно ли платить автоналог пенсионерам Санкт-Петербурга

В Санкт-Петербурге автовладельцы на пенсии имеют право вовсе не платить налог на автомобиль.

От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт-Петербурге:

пенсионеры — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что указанным транспортным средством является автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно, катер, моторная лодка или другое водное транспортное средство (за исключением яхт и других парусно-моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно.

Cтатья 4-1 Закона Санкт-Петербурга № 487-53

Льгота распространяется не на все машины, а только на авто с мощностью менее 150 л.с. и только отечественного производства. Не платить налог можно за одну такую машину.

Есть ли льготы для пенсионеров по уплате транспортного налога в Ленинградской области

Жители Ленинградской области, достигшие пенсионного возраста, полностью от оплаты ТН не освобождены, но имеют скидку в 20%. При этом скидка пенсионерам на транспортный налог распространяется лишь на одну:

Легковую машину с мощностью до 100 л.с.;

Мотоцикл — до 40 л.с.

От уплаты налога освобождаются:

Пенсионеры — владельцы легковых автомобилей с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт) и мотоциклов (мотороллеров) с мощностью двигателя до 40 лошадиных сил (до 29,4 кВт) уплачивают налог в размере 80 процентов от установленной налоговой ставки за одно транспортное средство, зарегистрированное на граждан указанной категории.

ст. 3 Закон Ленинградской области от 22.11.2002 № 51-ОЗ

Что нужно сделать, чтобы получить льготу

Если в соответствии с законодательством вашего региона вы принадлежите к числу льготников, прежде всего вам необходимо заявить о своем праве на льготу в налоговую. Помните, что пока вы не обратитесь с заявлением в местную ИФНС, вам придется уплачивать налог по общим ставкам. Налоговая инспекция сама по себе вас от оплаты не освободит.

Итак, чтобы оформить льготы на транспортный налог, пенсионерам необходимо заблаговременно направить письмо или посетить налоговую по месту жительства, подготовив копии таких документов:

Документы на автомобиль (СТС и ПТС).

Требуемые документы могут отличаться в зависимости от города. Узнать, какие копии следует принести в ИФНС, можно из 3-й колонки таблицы «Льготы».

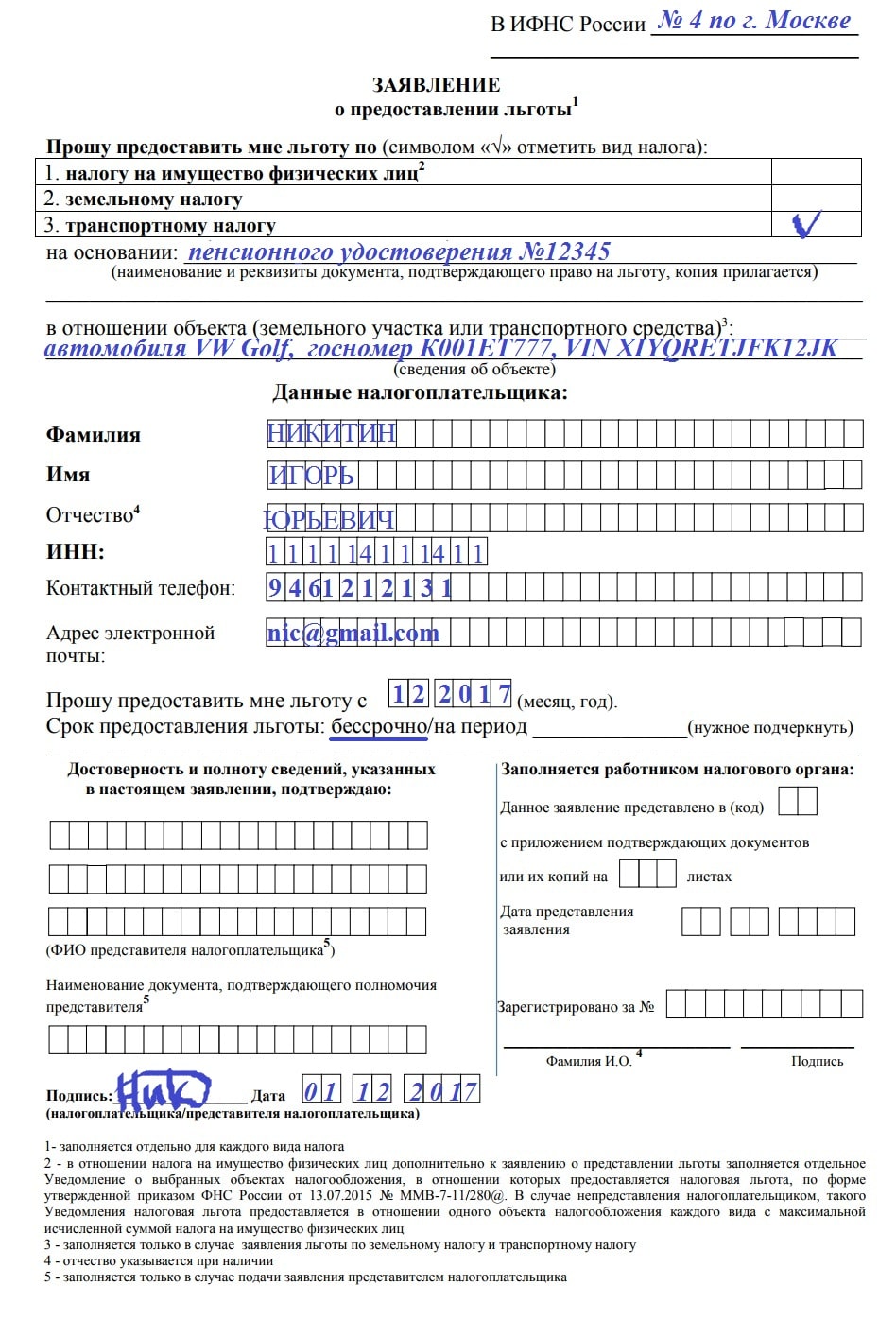

Образец заявления на льготу по транспортному налогу пенсионерам

В какой бы части страны вы не находились, льготу без заявления вам не дадут. Вы можете его заполнить как на месте в налоговой, так и дома. Если вы хотите составить заявление дома, скачайте бланк с сайта ФНС.

Чтобы правильно заполнить заявление о предоставлении льготы по ТН, поставьте галочку в колонке 3 «по транспортному налогу» и напишите:

1 Наименование ИФНС по месту жительства;

2 Данные пенсионного свидетельства;

3 Данные автомобиля;

4 Свою Ф.И.О. и ИНН (пишите заглавными печатными буквами, каждый символ должен находиться в отдельной ячейке);

5 Номер телефона и электронный адрес;

6 Месяц и год, с которого хотите получать льготу;

7 Подчеркните строчку «бессрочно».

В блоках ниже — «Достоверность и полноту сведений подтверждаю» и «Заполняется сотрудником налогового органа» — ничего не пишите.

Проверьте, все ли данные верны, поставьте свою подпись и дату в строке в левой нижней части заявления. Все, заявление готово.

Итак, вопрос, должны ли пенсионеры в 2019 году платить транспортный налог на автомобиль или нет, зависит от региона, так как такие льготы устанавливает местное законодательство. Помните, что льготы для пенсионеров могут распространяться только на определенные автомобили с ограничениями по мощности.

Проверить, предоставляет ли ваш регион возможность не платить ТН, можно с помощью таблицы выше. Если вы принадлежите к числу льготников, обратитесь с заявлением и копиями пенсионного удостоверения, ПТС и СТС в налоговую инспекцию по месту жительства.

Льготы пенсионерам по транспортному налогу

Льготы пенсионерам по транспортному налогу устанавливаются на местном уровне, так как и сам сбор является местным и вводится на территории субъекта РФ соответствующим законом. Это правило закреплено в ст. 356 НК РФ , льготы на транспортный налог для пенсионеров 2019 года образца в данном федеральном законодательном акте не установлены.

Кто обязан платить сбор на транспорт

Все владельцы транспортных средств (далее — ТС), которые признаются объектами налогообложения, должны исполнять обязанность по перечислению данного платежа. Не являются объектами налогообложения только маломощные средства (меньше 5 лошадиных сил), специальные (например, для инвалидов), используемые для получения прибыли, а также транспорт вооруженных сил РФ. Вид и марка ТС не имеют значения, главное — наличие регистрации в органах ГИБДД. С момента постановки авто на учет его собственник обязан уплачивать данный сбор в местный бюджет.

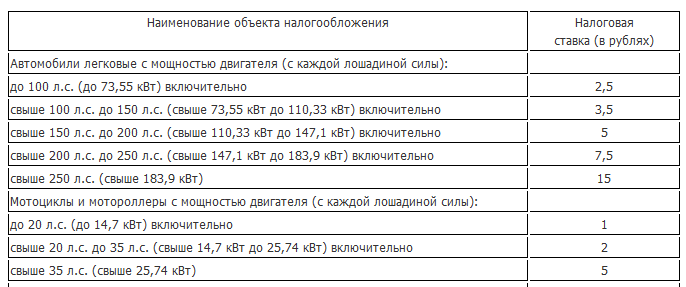

Размер налога и формула расчета

На размер налогового платежа влияет мощность двигателя — это так называемая налоговая база. Значения установлены в Налоговом кодексе ( ст. 361 НК РФ ).

В статье Кодекса также содержатся налоговые ставки для автобусов, грузовиков, катеров, яхт и других ТС.

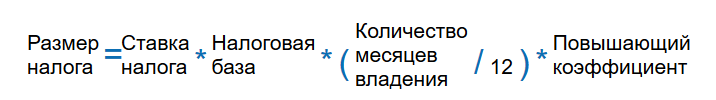

Посмотрим формулу, по которой рассчитывается налоговый платеж.

С налоговой ставкой и базой мы уже определились, а о том, когда используют повышающий коэффициент, мы писали в статье «Налог на роскошь».

Что касается преференций, то льгота на транспортному налогу для пенсионеров — это обычная практика в законодательстве субъектов РФ. Людей преклонного возраста в России традиционно относят к категории граждан, нуждающихся в дополнительной социальной защите.

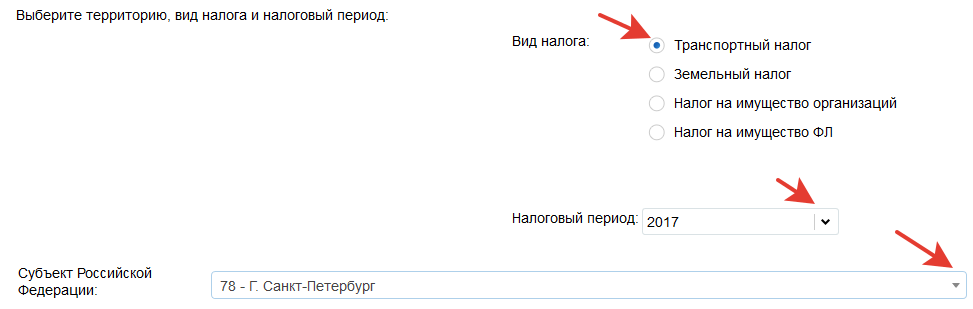

Есть ли льготы на транспортный налог пенсионерам в конкретном регионе и в чем они выражены? Скорее всего есть, но точно узнать это и подробности расчета суммы сбора преференции можно, только ознакомившись с местным нормативным актом. Для удобства граждан вся информация о региональных льготах по транспортным сборам собрана на сайте Федеральной налоговой службы — в разделе «Справочная информация по имущественным налогам». Для того чтобы получить информацию, выберите, каким именно налогом интересуетесь, а также год и свой регион.

Самостоятельно рассчитывать суммы платежа нет необходимости, этим занимаются специалисты ФНС, на руки гражданин получает уведомление о необходимости уплаты и квитанцию для удобства исполнения обязанности. Однако, чтобы льгота применялась, необходимо обратиться в ИФНС РФ с заявлением. Скачать бланк заявления можно в конце статьи.

Преференции в разных регионах

Льгота на транспортный налог для пенсионеров — это важная преференция; регионы в большинство своем это понимают и устанавливают для граждан преклонного возраста особые условия уплаты налогового сбора на ТС. Однако не все местные власти придерживаются такого мнения и реализуют меры поддержки для социальных категорий свои жителей.

Преференции различным категориям и условия их предоставления

Освобождены Герои СССР и РФ, инвалиды 1 и 2 групп, ветераны ВОВ, «чернобыльцы», опекуны и др., если мощность двигателя авто не превышает 200 л/с (но пенсионеров в Законе Москвы нет)

Омская, Волгоградская области, республика Татарстан

Те же + пенсионеры

Те же + пенсионеры (ст. 4-1 закона СПб). Скидка 100%, но она распространяется только на один отечественный автомобиль мощностью двигателя до 150 л/с

Нижегородская и Самарская области

Перечень льготников включает пенсионеров, но для них скидка только 50%, герои, ветераны ВОВ, усыновители и инвалиды освобождены от сбора полностью, если мощность транспорта не превышает 110 л/с

Скидка пожилым и многодетным, ставка снижена до 1 рубля за одну л/с (распространяется на один автомобиль мощностью двигателя до 150 л/с и один мотоцикл), инвалиды и герои СССР освобождены от платежа

Условия предоставления

Налоговые льготы для пенсионеров по транспортному налогу предоставляются в различных субъектах на разных основаниях. Имеет значение основание выхода на пенсию, в некоторых субъектах допускаются льготные условия для всех граждан, имеющих данный статус, независимо от причины получения содержания или пособия (льготники, военные и т.д.). В других преференции предоставляются только гражданам, достигшим пенсионного возраста. Все эти вопросы необходимо уточнять в местных законодательных актах.

Льготы пенсионерам по налогу на транспортное средство предоставляются на основании заявления. Это зафиксировано в НК РФ . После выяснения, какие меры соцподдержки в отношении транспортного сбора существуют в регионе, можно обращаться к налоговикам с письменным обращением и подтверждением своего статуса. Все документы необходимо принести в оригинале и предоставить копии.

Транспортный налог для пенсионеров 2018 ― 2019: платят ли пенсионеры?

Транспортный налог для пенсионеров является большой трудностью в части уплаты, поскольку размер его достаточно высок. Льготы при уплате транспортного налога для пенсионеров применяются в отношении тех лиц, которые оформили их в установленном порядке.

Предусмотрен ли дорожный налог для пенсионеров?

Транспортный налог для пенсионеров устанавливается в соответствии с НК РФ. При этом НК РФ не содержит конкретных норм, которые освобождают пенсионеров от уплаты данного налога, однако законодательные акты муниципальных властей могут предусматривать ряд дополнительных социальных льгот, адресованных лицам пенсионного возраста. Каждый субъект РФ, в ведении которого входит регулирование вопросов налогообложения граждан, устанавливает свой порядок использования льгот, поэтому главные особенности их оформления граждане должны уточнять в местных отделениях налоговых инспекций.

Транспортный налог для пенсионеров устанавливается в соответствии с НК РФ. При этом НК РФ не содержит конкретных норм, которые освобождают пенсионеров от уплаты данного налога, однако законодательные акты муниципальных властей могут предусматривать ряд дополнительных социальных льгот, адресованных лицам пенсионного возраста. Каждый субъект РФ, в ведении которого входит регулирование вопросов налогообложения граждан, устанавливает свой порядок использования льгот, поэтому главные особенности их оформления граждане должны уточнять в местных отделениях налоговых инспекций.

Лицам пенсионного возраста следует помнить о том, что налоговые льготы на их транспортное средство имеют уведомительный характер. Это означает, что льготы начинают применяться в отношении гражданина только после того, как он заявит о своих правах в уполномоченные государственные органы. Пока этого не произойдет, налог на транспорт будет начисляться в полном объеме без учета каких-либо льгот.

Налог на машину для пенсионеров в 2017-2018 годах

Если гражданин пенсионного возраста имеет в собственности более 1 автомобиля, то в большинстве случаев он может рассчитывать на снижение суммы налога в только отношении одной из машин. При этом сделать выбор, по какому из транспортных средств будет снижен налог, пенсионер может самостоятельно.

Льготы по налогу на транспорт для пенсионеров — как их получить?

Для того чтобы оформить скидку на транспортный налог, пенсионеру необходимо обратиться в налоговую инспекцию с соответствующим заявлением.

Составление заявления

Региональные налоговые инспекции принимают от граждан, находящихся в пенсионном возрасте, заявления для оформления льгот, составленные в свободной форме.

Хотя налоговые органы не регламентируют конкретную форму заявки на льготы, такой документ должен иметь четкое и понятное содержание, которое будет отражать цель и основания для получения скидки на транспортный налог.

В документе, составленном лицом пенсионного возраста, должны быть указаны:

- Полное наименование отделения налоговой инспекции, которому адресовано заявление.

- Имя и должность лица, которому адресована заявка.

- Ф.И.О. заявителя.

- ИНН.

- Реквизиты паспорта гражданина, составившего заявку.

- Место регистрации пенсионера.

- Контактные данные заявителя.

- Сущность просьбы, адресованной руководителю региональной налоговой службы.

- Основания, по которым гражданин может получить льготы, и реквизиты соответствующих документов.

- Перечень документации, приложенной к заявлению.

- Дата составления документа.

Заверяется заявка личной подписью заявителя.

Подача заявления

Российское законодательство допускает, что заявка на снижение размера налога на автомобиль может быть подана как в форме бумажного документа, так и в виде электронного сообщения. Во втором случае лицо, достигшее пенсионного возраста, может отправить сообщение с приложенным заявлением и иными отсканированными документами на электронный адрес налоговой службы с помощью соответствующего сервиса ФНС РФ, предоставляющего гражданам государственные услуги.

Сервис, разработанный для облегчения совершения налоговых операций, предполагает регистрацию граждан в личном кабинете. Доступ к персональному кабинету налогоплательщика гражданин может получить после обращения в местное отделение налоговой инспекции для оформления специальной регистрационной карты.

Документы и заявление, отправляемые гражданами на электронный адрес налоговой службы, должны быть оформлены в установленном законом порядке и подписаны персональной цифровой подписью.

Также закон позволяет пенсионерам посылать заявление на получение льгот посредством почтового отправления. В пакет документов, отправленных почте, необходимо вкладывать надлежащим образом заверенные копии документов, а не оригинальные экземпляры.

Обращаться при этом к нотариусу для заверки копий отправляемых документов заявителю не требуется. В письме Минфина России от 07.08.2014 № 03-02-РЗ/39142 говорится о том, что заявитель льготы самостоятельно может заверить документ. Для этого ниже реквизита «Подпись» необходимо проставить заверительную надпись «Верно», личную подпись, расшифровку подписи и дату заверения.

Подготовка пакета документов

Пакет документов, который необходимо приложить к заявлению, следует уточнить в налоговом органе, поскольку в зависимости от региона он может различаться.

В общем случае это:

- Копия пенсионного удостоверения.

- Копии документов, подтверждающих права гражданина на льготы в соответствии с региональным законодательством

- Копия паспорта транспортного средства, подтверждающая право пенсионера на автомобиль (требуется в налоговых органах некоторых регионов РФ).

Только после того как указанные документы будут представлены в налоговый орган, гражданин получит возможность оформления налоговых льгот.

Таким образом, граждане, достигшие пенсионного возраста, должны заблаговременно позаботиться о визите в налоговую службу для выяснения условий и порядка оформления всех положенных им льгот. Обратиться в налоговую инспекцию с заявлением на получение льгот пенсионер вправе как лично, так и посредством электронного сообщения.

Кто имеет льготы по транспортному налогу в 2018-2019 годах?

Налоговые льготы на транспортный налог: где искать перечень

Транспортный налог (ТН) — налог региональный, поэтому НК РФ задает только общие рамки налогообложения. Особенности же уплаты могут устанавливать органы власти субъекта РФ своими законами. В том числе они вправе вводить налоговые льготы по транспортному налогуи определять основания для их использования налогоплательщиками — об этом прямо сказано в ст. 356 НК РФ.

Поэтому для того, чтобы выяснить, кто имеет льготы на транспортный налог, нужно обратиться к закону соответствующего региона, найти который нетрудно и в Интернете. Но для начала стоит установить, является ли транспортное средство объектом обложения ТН.

О том, как по регионам может различаться величина ставок налога, читайте в материале «Ставки транспортного налога по регионам — таблица 2018-2019».

Кто освобожден от уплаты транспортного налога по НК РФ

Согласно п. 1 ст. 358 НК РФ, объектом налогообложения ТН признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, а также самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

В п. 2 ст. 358 НК РФ приведен перечень ТС, которые не являются объектом налогообложения. Соответственно, их владельцы имеют право на освобождение от транспортного налога. В числе таких объектов:

- весельные лодки и моторные лодки с двигателем мощностью до 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также с мощностью двигателя до 100 лошадиных сил (73,55 кВт), полученные (приобретенные) через органы соцзащиты;

- пассажирские и грузовые морские, речные и воздушные суда, которыми владеют перевозчики;

- тракторы, самоходные комбайны всех марок, специальные автомашины сельхозпроизводителей;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом.

С 03.07.2016 дополнительно введена льгота, позволяющая уменьшать налог, начисленный по большегрузам, вплоть до нуля на величину уплаченной в бюджет платы за вред, причиняемый таким транспортом дорогам. Льгота распространяется как на физлиц (ст. 361.1 НК РФ), так и на юрлиц (п. 2 ст. 362 НК РФ), и действует до 31.12.2018.

Подробнее о вычете читайте в статье «Транспортный налог и система Платон (нюансы)».

Кто освобождается от уплаты транспортного налога региональными законами

Льготы по транспортному налогу регион может вводить как для физических лиц, так и для организаций. В основном они имеют социальную направленность, и к льготникам обычно относят инвалидов, пенсионеров, участников войны, лиц, имеющих госнаграды и т. п. Льготы могут быть предоставлены как в виде полного освобождения от налога, так и в виде снижения ставки.

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Рассмотрим перечень льготников на примере московского закона о транспортном налоге. В столице порядок уплаты транспортного налога регулирует закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33. Льготам посвящена ст. 4 этого закона.

Согласно этой статье в Москве право на льготы по транспортному налогу в 2018-2019 годах имеют:

- Организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования, — по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси).

- Резиденты особой экономической зоны технико-внедренческого типа «Зеленоград» — по транспортным средствам, зарегистрированным на них с момента включения в реестр резидентов особой экономической зоны.

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней.

- Ветераны и инвалиды ВОВ.

- Ветераны и инвалиды боевых действий.

- Инвалиды I и II групп.

- Бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны.

- Один из родителей (усыновителей), опекун, попечитель ребенка-инвалида.

- Лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно, — на одно зарегистрированное на них транспортное средство.

- Один из родителей (усыновителей) в многодетной семье.

- Физлица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» от 15.05.1991 № 1244-1, федеральными законами «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» от 26.11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

- Физлица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Физлица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

- Один из опекунов инвалида с детства, признанного судом недееспособным.

- Организации, признаваемые управляющими компаниями ОЭЗ и осуществляющие деятельность в целях реализации соглашений об управлении ОЭЗ, — в отношении транспортных средств, зарегистрированных на указанные организации, с момента заключения с уполномоченным Правительством РФ федеральным органом исполнительной власти соглашений об управлении особыми экономическими зонами. Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

- Управляющие компании Международного медицинского кластера и участники проекта, заключившие соглашения об осуществлении проекта с управляющей компанией Международного медицинского кластера и осуществляющие на территории Международного медицинского кластера деятельность по реализации проекта (с 01.01.2018 по 31.12.2027 — ст. 4 закона № 33 в редакции закона г. Москвы о внесении изменений в отдельные законы г. Москвы в сфере налогообложения от 29.11.2017 № 45).

Физлицам льготы предоставляются только на одно зарегистрированное на них транспортное средство. При этом следует помнить, что льготы не действуют в отношении автомобилей с мощностью двигателя более 200 л. с. Данное правило не распространяется лишь на родителей многодетной семьи.

Где найти образец заявления на льготу по транспортному налогу

Тот, кто освобожден от транспортного налога или имеет право на уменьшение его в отношении большегрузов, должен заявить об этом в ИФНС и подтвердить свое право на освобождение (снижение) налога.

Форма заявления на льготу по транспортному налогу утверждена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Можете увидеть его на нашем сайте.

В заявлении можно выбирать:

- представить документы, подтверждающие право на льготу;

- или только сообщить реквизиты таких документов.

В последнем случае налоговики сами направят запрос туда, где были выданы указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Владельцы транспортных средств, вносящие плату по системе «ПЛАТОН», теперь могут не прикладывать к заявлению о предоставлении льготы документы-основания.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, а также через личный кабинет налогоплательщика.

Льготы по транспортному налогу делятся на федеральные (они перечислены в НК РФ) и региональные (их устанавливают в региональных законах).

О своем праве на льготу необходимо заявить в ИФНС (подать заявление в рекомендуемой налоговиками форме), а также представить подтверждающие документы или сообщить налоговикам их реквизиты.

Имеют ли льготы пенсионеры на транспортный налог

Имеют ли право пенсионеры на льготы по оплате транспортного налога в Крыму?

Добрый день! На территории Республики Крым действует Закон Республики Крым от 19.11.2014 № 8-ЗРК/2014 «О транспортном налоге», к сожалению, льгот по уплате транспортного налога не предусмотрено данным законном, но есть обсуждения, что при изменениях данного закона, возможно, будут введены дополнительные льготы.

Имеют ли право пенсионеры на льготы по транспортному налогу в Краснодарском крае?

Добрый день. Да имеет. Пенсионерам по возрасту предоставляется 50% скидка при оплате транспортного налога за автомобиль с мощностью двигателя до 150 л.с.

Все ли пенсионеры имеют право на льготы при оплате транспортного налога.

Доброго времени суток! Льготами пользуются: инвалиды I и II групп, пенсионеры. Многие льготы предусмотрены в местном законодательстве о существовании, которых можно узнать из сайта ФНС РФ.

В субъектах РФ льготы для пенсионеров регулируются по разному в соответствии с региональным законодательством. Пенсионерам Краснодарского края предоставлена льгота в виде 50 % оплаты транспортного налога.

Имеются ли льготы на транспортный налог автовладельцы-пенсионеры?

Здравствуйте, да. В Новосибирской области для пенсионеров предусмотрены льготы по транспортному налогу. Льгота зависит от транспортного средства.

Имеют ли права пенсионеры Томской области на льготы на транспортный налог, если имеют то какие и кому, спасибо.

В отношении автомобилей грузовых и легковых в Томской области у пенсионеров нет льгот по уплате транспортного налога. Есть только в отношении других самоходных транспортных средствв, машин и механизмов на пневматическом и гусеничном ходу.

Платят ли пенсионеры налог на транспортное средство в Саратовской области? И какие льготы имеют на налог?

Обратитесь в налоговую службу в Вашем регионе, данная информация предоставляется бесплатно.

Имеют ли льготы военные пенсионеры при оплате налога на транспортное средство?

Маргарита!Военные пенсионеры, к сожалению, не освобождаются от уплаты транспортного налога, если только они не являются инвалидами или ветеранами боевых действий.Во многих регионах этот вопрос решен,узнайте в своей налоговой службе.

Закон Мурманской области «О транспортном налоге» (в редакции от 31.05.2013 № 1628-01-ЗМО) устанавливает для лиц, получающих пенсии в соответствии с Законом Российской Федерации от 12.02.1993 N 4468-1 «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей» Размер льготы -1,000рублей Основание-Пенсионное удостоверение Условия-При достижении возраста дающего права выхода на пенсию по старости (мужчины с 60 лет, женщины с 55 лет) за автомобили легковые, с мощностью двигателя (с каждой лощадиной силы) до 100 л.с. (до 73.55 кВт)включительно.Льготная ставка может быть использована только по одному транспортному средству, мощность двигателя которого является наибольшей, из зарегистрированных на данных лиц транспортных средств

Имеют ли льготы военные пенсионеры на оплату транспортного налога?

В Мурманской области льгота по транспортному налогу в виде уменьшения ставки налога до 1 руб.-5 руб. с л.с. предусмотрена для лиц, получающих пенсии в соответствии с Законом Российской Федерации от 12.02.1993 N 4468-1 «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей» при достижении возраста дающего права выхода на пенсию по старости (мужчины с 60 лет, женщины с 55 лет) за автомобили легковые, с мощностью двигателя (с каждой лощадиной силы) до 100 л.с. (до 73.55 кВт)включительно. Льготная ставка может быть использована только по одному транспортному средству, мощность двигателя которого является наибольшей, из зарегистрированных на данных лиц транспортных средства, а именно: автомобили легковые, с мощностью двигателя (с каждой лощадиной силы) до 100 л.с. (до 73.55 кВт)включительно, свыше 100 л.с. до 150 л.с. (свыше 73.55 кВт до 110.33 кВт)включительно, мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы) до 20(по 14.7кВт)включительно, свыше 20 л.с. до 35 л.с. (свыше 14.7 кВт до 25.74 кВт)включительно,свыше 35 л.с. (свыше 25.74 кВт). Закон Мурманской области «О транспортном налоге» (в редакции от 31.05.2013 № 1628-01-ЗМО)

Я пенсионер, 1940 г. рождения. Имеются ли льготы по транспортному налогу на автомобиль мощностью 107 л.с. российского производства выпуска 2014 года? Укажите пожалуйста № документа (статьи).

По тексту — да. Закон г. Санкт-Петербурга от 04.11.2002 N 487-53, ст. 4.1.

Облагаются ли налогом или имеются ли какие-либо льготы на транспортное средство для пенсионеров? Благодарю за оперативный ответ!

С уважением, Александр.

Здравствуйте! Для получения данной льготы необходимо подать заявление в отделение налоговой инспекции по месту жительства. Право на транспортные льготы является активным, то есть льгота предоставляется пенсионеру только в том случае, если он обратился с заявлением в налоговую службу и предоставил необходимые документы. Выбор одной из нескольких предлагаемых льгот на транспортный налог также является правом заявителя, исходя из того, какая является наиболее выгодной. В заявлении необходимо указать основания права на льготу: статус пенсионера и ссылку на региональный закон о льготах на транспортный налог, а также указать Ваше транспортное средство и его государственный регистрационный номер. К заявлению необходимо приложить копию пенсионного удостоверения.

Имеют ли льготы на уплату транспортного налога ветераны военной службы и военные пенсионеры?

Ветераны военной службы и военные пенсионеры освобождаются от уплаты транспортного налога, в том случае, если они являются ветеранами или инвалидами боевых действий. Дополнительные вопросы и информация по тел. 8 985 9990639 Валерий Юридическая фирма «ПРАВО — РИЭЛТИ»

Имеют ли пенсионеры льготы на транспортный налог, и, если имеют, как их оформить? Я уже 6 лет пенсионерка и плачу транспортный налог полностью.

Имеют в СПб такое право. Но только при мощности авто до 100 л\с

Вот вам выдержка из Закона СПБ » О трнспортном налоге». если вам лень его самой найти в интернете. Льготы по уплате налога: пенсионеры — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что указанным транспортным средством является автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно, катер, моторная лодка или другое водное транспортное средство (за исключением яхт и других парусно-моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно (абзац пятый в редакции, введенной в действие с 21 декабря 2010 года Законом Санкт-Петербурга от 6 декабря 2010 года N 635-158, действие распространяется на правоотношения, возникшие с 1 января 2010 года, — см. предыдущую редакцию); Само по себе» пенсионерство» не дает автоматического освобождения от налога. Не согласны с Законом- обращайтесь к губернатору..

Скажите пожалуйста, имеют ли льготы на транспортный налог пенсионеры?! Могу ли я, будучи в работоспособном возрасте, поставить на учет на имя своей бабушки машину, превышающую мощностью 150 л.с.

Уважаемая Наталия 1. От уплаты налога освобождаются: 1) организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования, — по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси); 2) резиденты особой экономической зоны технико-внедренческого типа «Зеленоград» — по транспортным средствам, зарегистрированным на них с момента включения в реестр резидентов особой экономической зоны. Льгота предоставляется сроком на пять лет, начиная с месяца регистрации транспортного средства. Право на льготу подтверждается выпиской из реестра резидентов особой экономической зоны, выданной органом управления особой экономической зоной; 3) Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней, — за одно транспортное средство, зарегистрированное на граждан указанных категорий; 4) ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны — за одно транспортное средство, зарегистрированное на граждан указанных категорий; 5) ветераны боевых действий, инвалиды боевых действий — за одно транспортное средство, зарегистрированное на граждан указанных категорий; 6) инвалиды I и II групп — за одно транспортное средство, зарегистрированное на граждан указанных категорий; 7) бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, — за одно транспортное средство, зарегистрированное на граждан указанных категорий; 8) один из родителей (усыновителей), опекун, попечитель ребенка-инвалида — за одно транспортное средство, зарегистрированное на граждан указанных категорий; 9) лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно, — за одно транспортное средство указанной категории, зарегистрированное на этих лиц; 10) один из родителей (усыновителей) в многодетной семье — за одно транспортное средство, зарегистрированное на граждан указанных категорий; пенсионеров в данном законе нет С уважением Дмитрий Юрьевич