Претензия по утс каско образец

Образец досудебной претензии в страховую компанию по ОСАГО 2019 года — занижение и затягивание по срокам выплаты. Куда жаловаться на страховую компанию?

Нередко автолюбители сталкиваются с проблемой, когда после ДТП страховая выплачивает сумму, которая не покрывает всех ваших расходов на ремонт. Что делать если страховая компания мало выплатила по ОСАГО в 2019 году? Куда обращаться? Как добиться правды? Об этом мы вам сегодня расскажем.

Подготовка к подаче жалобы в страховую компанию

Прежде чем подавать досудебную претензию по возмещению убытков в ДТП к страховой по ОСАГО, следует для начала обратиться в СК и забрать у них два документа:

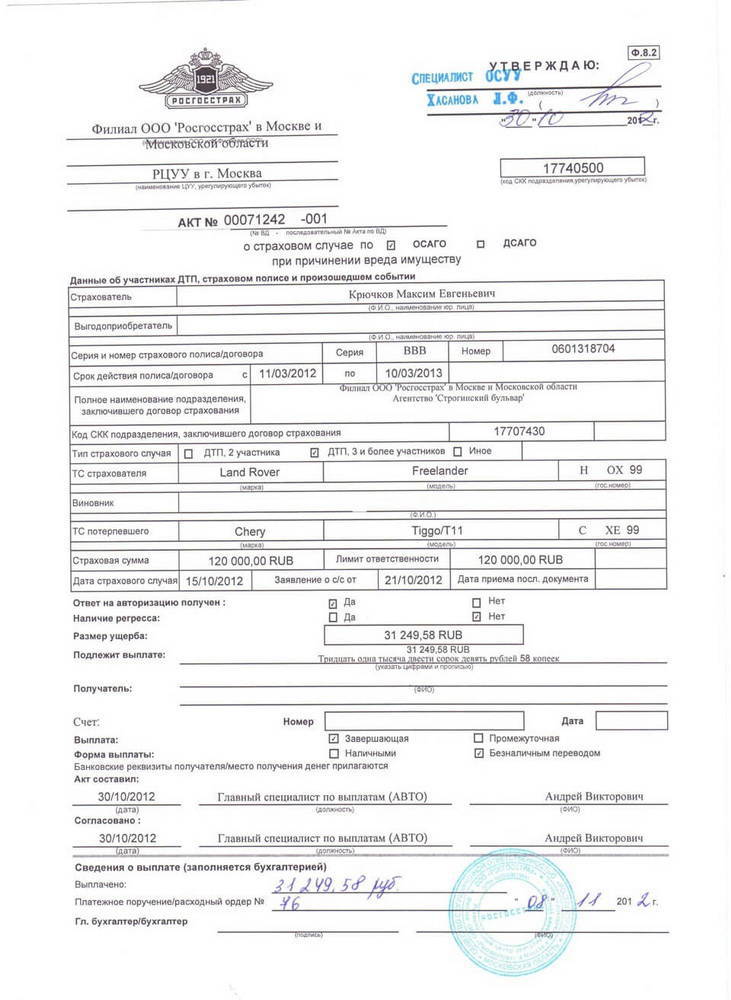

Акт осмотра автомобиля после ДТП;

Акт о страховом случае.

Это необходимо для того, чтобы выяснить на какую именно сумму был причинен ущерб вашему авто. Данные акты вы сможете получить только после того, как страховая фирма произведет выплату.

Если вы предпочли денежному возмещению ремонт, тогда отправляемся в автосервис и забираем у них заверенные копии следующие документы:

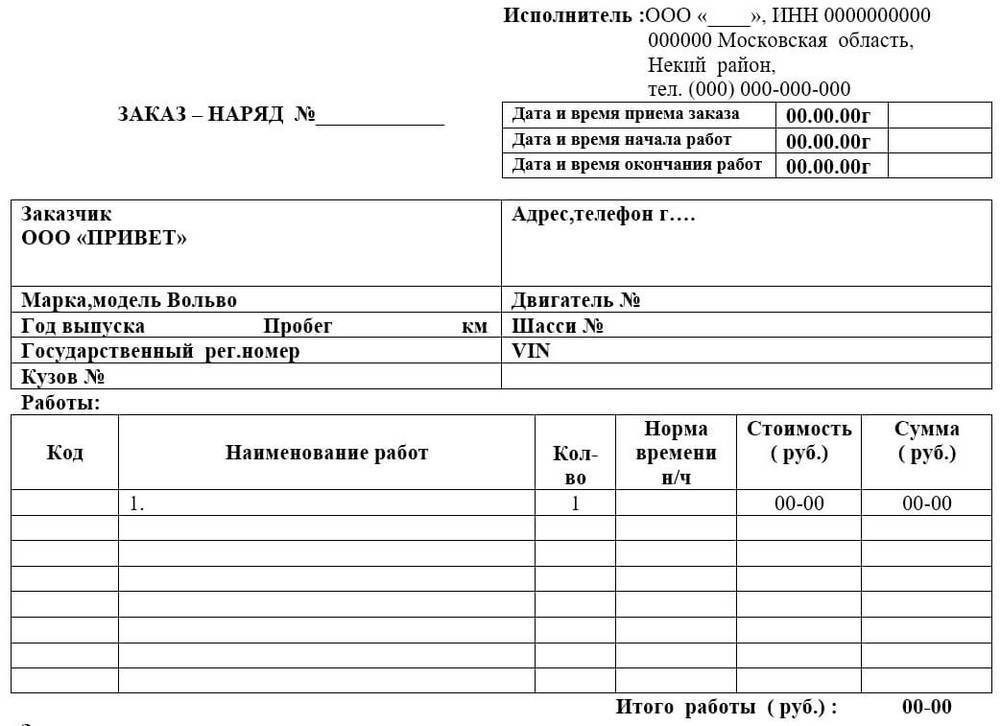

Акт о выполненных работах.

Получив их, обязательно сверьте правильность указанных повреждений и степень ущерба. Если вы не видите никаких ошибок и согласны с тем, что указано в документах, тогда обращаемся к независимому эксперту и проводим экспертизу в соответствии с актами, которые у вас на руках.

Если же вы нашли какие-то неточности и не согласны с тем, что указано в документах, тогда проводится независимая экспертиза по новым актам.

Выбрав первый способ, вы можете делать с автомобилем все что угодно: продавать, ремонтировать и т.д., так как оценщикам его показывать не нужно, ущерб будет рассчитан в соответствии с актами из страховой организации.

Если вы выбираете оценку ущерба по новым актам, тогда дней за 5 сообщите страховщику место и время проведения независимой экспертизы и требуйте, чтобы они прислали своего представителя. Ну и соответственно вам необходимо будет предоставить свой автомобиль для описи всех повреждений и оценки ущерба.

Чтобы уведомить страховую о предстоящем событии, необходимо отнести письмо самостоятельно в приемную офиса или же отправить ценной бандеролью.

При проведении данной экспертизы, настаивайте на том, чтобы был произведен расчет утери товарной стоимости, так как этот нюанс вам в полном объеме должна возместить страховая компания.

Документы, которые потребуются для проведения независимой экспертизы:

Копия акта осмотра ТС, если оценка будет производиться без авто;

Сервисная книжка (гарантийное соглашение), если ТС на гарантии.

Акт осмотра, в случае его отсутствия, можно затребовать у компании-страховщика в письменном виде. Его должны выдать в течение трех дней. Если СК не выдает акт, тогда можно провести экспертизу без акта или через суд добиться выдачи документа.

Куда жаловаться на страховую компанию по ОСАГО

С сентября 2014 года были внесены изменения в законодательстве, которые обязывают водителей в случае недоплаты со стороны страховой прибегать изначально к досудебному разбирательству. Но тут должно быть соблюдено одно условие: разница между выплатой и той суммой, которую вынесли при проведении независимой экспертизы, должна составлять более 10%. Срок рассмотрения досудебной претензии по ОСАГО составляет 10 дней, если по истечении этого срока ответа не поступило — можно обращаться в суд.

Для начала следует разобраться с претензией. Пишется она в произвольной форме, но обязательно должна содержать следующую информацию:

Полное наименование компании, куда вы ее направляете;

Наименование фирмы (юр.лицам), место жительства или местоположение фирмы, ФИО получателя. Это необходимо для того, чтобы представители страховой фирмы могли отправить вам ответ;

Требования к СК, основания для подачи жалобы и ссылки на действующее законодательство;

Банковские реквизиты для проведения оплаты в случае удовлетворения вашей претензии.

Также вам следует приложить указанные ниже документы или их заверенные копии, но только в том случае, если при сообщении о страховом случае вы его ранее не предоставляли:

ПТС или СТС (для подтверждения права собственности);

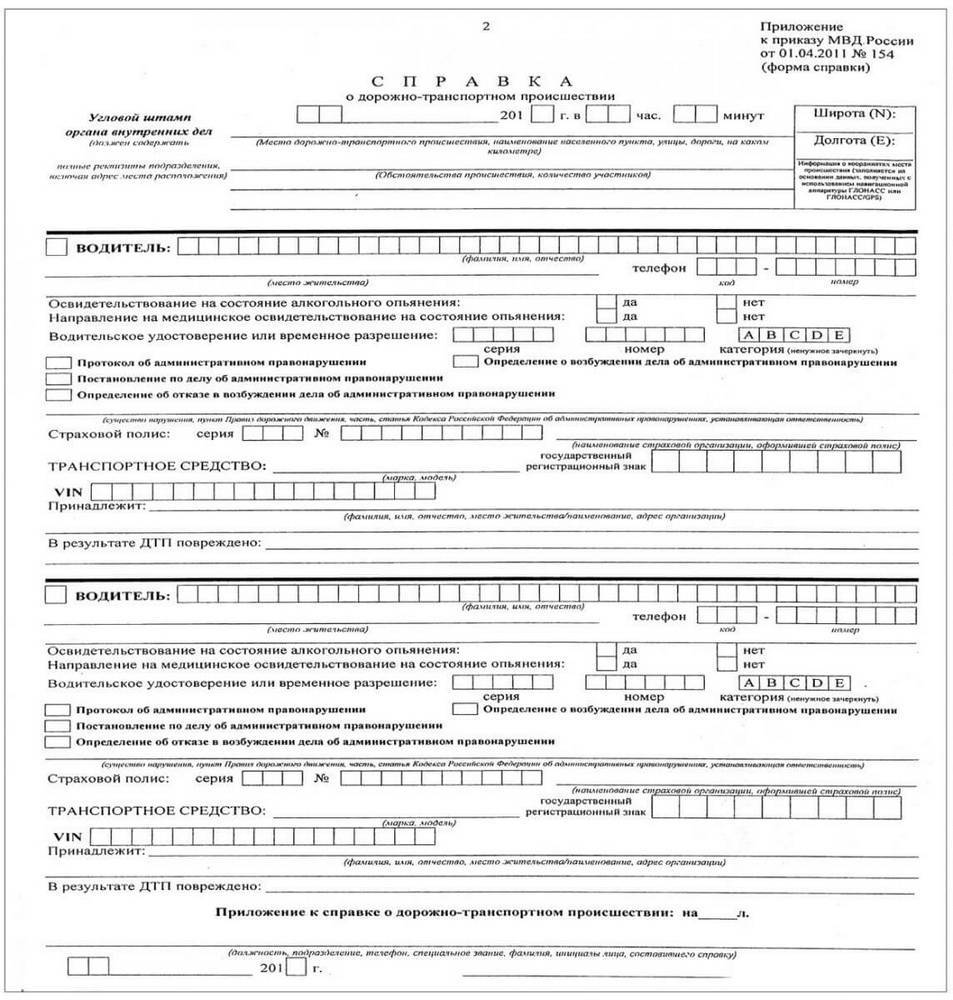

Справку о ДТП или любой другой документ из ГИБДД. Если вы оформляли аварию без представителей правоохранительных органов, тогда необходимо извещение о ДТП;

Образец досудебной претензии в страховую компанию по ОСАГО о занижении выплаты вы можете посмотреть ниже.

На основании образца можно перейти к самостоятельному заполнению претензии.

Если страховая не торопится выплачивать вам оставшуюся часть или же не присылает вам ответ, тогда вместе с судебным иском в суд следует подготовить жалобу на саму СК. Но куда пожаловаться о затягивании по срокам в ОСАГО?

Существует два места, направляя жалобу, она точно не останется без внимания:

Как в первой, так и во второй организации жалоба рассматривается с момента ее получения, следовательно, срок рассмотрения претензии на страховую компанию по ОСАГО в ЦБ и в РСА составляет максимум один день.

Взыскание страховых выплат со страховой компании по ОСАГО

Когда вы уже разобрались со страховой компанией в плане досудебного разбирательства, пора собирать документацию для суда. Для начала следует определить сумму, которую мы будем требовать в иске. Для этого можно воспользоваться формулой:

НЭ + УТС – СК, где:

НЭ – сумма ущерба, которую подсчитала независимая экспертиза;

УТС – утеря товарной стоимости;

СК – сумма, которую выплатила компания.

Далее составляется сам иск в количестве 3 штук (для суда, для страховой, для отметки, о том, что суд получил иск). Образец иска в суд на страховщика по ОСАГО 2019 года вы можете посмотреть ниже.

К иску обязательно прикладываем копии всех документов, которые будут обосновывать ваши требования, а также тех, на которые вы ссылаетесь в самом иске. Когда пакет документов будет полностью собран, их необходимо передать в суд по месту нахождения головного офиса СК в вашем регионе.

Если сумма иска составляет более 50 000 рублей, то обращаться необходимо в мировой или районный суд. Госпошлина не требуется.

Для большей вероятности хорошего исхода, на заседание следует позвать участников ДТП, сотрудников ГИБДД, независимых экспертов.

Далее уже будет само слушание, где и решится: выплатят ли вам недостающую часть или оставят все как есть.

Порядок действий если мало заплатила страховая компания, довольно прост. Однако если вы сомневаетесь в своем успехе, лучшим выходом из сложившейся ситуации будет обратиться за помощью юристов.

Образец претензии по утс каско

2. Инфляционное увеличение суммы за период.

Если имело место обращения в суд, то кроме прямой компенсации, оговоренной в договоре, клиент имеет право:

Для такого обращения предусмотрен специальный образец претензии в страховую компанию по ОСАГО.

Дата произошла ДТП, в котором было нанесено повреждение моему автомобилю марка. ДТП случилось по вине Фио, ответственность которого была зафиксирована название и номер документа.

По желанию, в обращении можно делать ссылки на статьи законов или на конкретные условия договора, которые остались невыполненными. А так же напоминать страховой компании о возможной ответственности за их нарушения и существенном снижении их репутации на рынке услуг. Клиент имеет право требовать дополнительные компенсации за просроченные выплаты и моральный ущерб. Желательно добавить весь пакет документов, которые имеют отношение к просмотру образца претензии в страховую компанию о выплате страхового возмещения. Это могут быть и чеки, и отчет эксперта, и полис.

Претензия в страховую о выплате

Необходимо учитывать, что претензия не считается обязательным условием для обращения в суд. Она будет только дополнительным полезным документом при рассмотрении дела.

Поэтому на основании вышеизложенного требую выплатить мне:

Дата я обратился в страховую компанию. В заявлении я потребовал выплатить мне страховую компенсацию за поврежденный у ДТП автомобиль марка. В тот самый день представитель вашей фирмы провел осмотр моего автомобиля марка. К моему заявлению была добавлена копия отчета с определением суммы материальных потерь, а так же предоставлены все документы для получения положенной страховой компенсации.

Прошу предоставить ответ на мое заявление в письменном виде в срок, предвиденный действующими законами.

Если права клиента нарушены даже при полном выполнении всех условий договора, лучше сразу же письменно обратиться в страховую фирму. Если будет получен отказ, придется идти в суд. Но те из них, кто не желают так долго ждать, могут сразу обращаться в судебные органы, не занимаясь составлением претензии в страховую фирму. Особенно это относится в тех случаях, когда получен конкретный отказ в компенсации.

Но на сегодняшний день мне не поступил ответ относительно решении по выплате мне компенсации. И т.д.

Не помешают и копии личных документов, отчетов и квитанций. Лучше сразу предоставить и реквизиты банка и все документы относительно происшедшей аварии. Они пригодятся, даже если рассматривается вопрос о заниженной сумме компенсации.

Но не все знают, что благодаря наличию действующего полиса страхования КАСКО или ОСАГО можно взыскать потерю продажной цены и получить дополнительную компенсацию по страховке.

Если после этого дело не сдвинулось, можно смело подавать в суд заявление-иск, документы и дополнительное требование на уплату неустойки.

Если при заключении договора КАСКО был выбран ремонт транспортного средства на СТО, то при таком условии писать заявление на денежные выплаты по УТС нельзя. Если же в страховой компании в сроки, прописанные в договоре, не выписывают направление на ремонт, то после обращения в суд можно потребовать возмещение полученного ущерба в денежном эквиваленте.

Порядок взыскания УТС по КАСКО: как получить возмещение утери товарной стоимости автомобиля

Но следует помнить, что сроки возмещения ущерба по КАСКО в разных страховых организациях различаются. К тому же не существует нормативных документов регулирующих точный период выплат.

Вся информация, чаще всего, указывается в договоре или правилах компании. Отсчет начинается со дня подачи документов. В среднем сроки возмещения УТС по КАСКО варьируются от двух недель до месяца.

Если исковое заявление было заполнено без ошибок и к нему были приложены все необходимые документы, секретарь суда принимает их и отдает на рассмотрение в установленном законом порядке.

- Написать заявление на возмещение по УТС и направить его в страховую организацию, оформлявшую КАСКО. Оформляется заявление в двух экземплярах. Также рекомендуется потребоваться у страховщиков расписку о том, что заявление принято на рассмотрение.

- Обратиться к техническим экспертам в независимую компанию для расчета ориентировочной суммы УТС и пометить части автомобиля, которые уменьшают продажную цену и должны быть возмещены.

После этого в полисе делается соответствующая пометка.

В этой ситуации владельцу машины можно дать только один совет: ни при каких обстоятельствах не пускать возникшую проблему на самотек и не ждать, что возмещение УТС будет подано на блюдечке.

Повреждение авто не должны наноситься намерено, так как они не попадают под определение страхового случая и не будут возмещены.

При судебном разбирательстве адвокат пострадавшей стороны, как правило, опирается на ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (ст. 12 п. 2 и ст. 15 п.2), и ст. 929 ГК РФ, где разъясняется, что потеря товарной стоимости является реальным ущербом и должна быть выплачена.

Другими словами, УТС – уменьшение качества и порча внешнего авто.

Таким образом, на основании моего заявления независимым оценщиком была рассчитана сумма УТС.

Пострадавший, несогласен с суммой выплаченного страхового воздаяния, обратился в свободную экспертизу и произвел оценку убытка. Кроме всего прочего я не убеждена, собственно ремонт такового семейства не отразится на защищенности и надежности кара (электропровода идут к актуальным долям мотора и управлению стартером)

Однако, учитывая, что ранее между мной и ЗАО еще одна страховая был заключен договор добровольного страхования (АВТОКАСКО) предметом которого выступило мое ТС, то я соответственно обратилась в ЗАО еще одна страховая с заявлением о страховой выплате и всеми необходимыми документами для ее осуществления.

Адрес: адрес виновника ДТП (по паспорту, можно посмотреть в справке о ДТП)

Образец претензии по утс каско

В соответствии со ст. 1064 ГК РФ: Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред. Законом обязанность возмещения вреда может быть возложена на лицо, не являющееся причинителем вреда.

— расходов по определения суммы ущерба (УТС) в размере 2500,00 руб.

Здравствуйте, у меня автокредит, не могу оплатить КАСКО (нет денег). В договоре с банком прописана пеня за неоплату КАСКо. Банк может обязать застраховать по КАСКО и начислять пени?

В п. 2 ст. 15 ГК РФ дается общее определение реального ущерба: . расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества.

Адрес: юридический адрес страховой компании

Необходимо отметить, что УТС относится к выплате, позволяющей после проведения восстановительного ремонта ТС устранить последствия ДТП, выражающиеся в не полноценном функционировании транспортного средства, поскольку нарушение комплектации ТС, произведение замены тех или иных запасных частей ТС, поврежденных в результате ДТП приводит к не безаварийной эксплуатации механизмов ТС. Данное нарушение в эксплуатации ТС приводит к возникновению у владельца ТС ущерба, вызванного произведением расходов на восстановление транспортного средства в рабочее состояние.

Между Мной и Страховой компанией (Наименование ) дд/мм/год был заключен договор (№ от дд/мм/год ) страхования транспортного средства. Согласно условиям договора на страхования принимался транспортное средство марки (указать марку автомобиля ) государственный регистрационный знак ________.

На основании вышесказанного прошу выплатить мне разницу. (произвести перерасчет)

394000, г. Воронеж, ул. Десятинная, д.12, кв.1

1 февраля 2017 по результатам осмотра моего автомобиля и автомобиля виновника экспертом ОАО «Страховщик» мне была произведена выплата в размере 10 000 рублей. Данной суммы не хватало на ремонт моего транспортного средства, потому 2 февраля я обратился в ООО «Честные и неподкупные оценщики», где размер ущерба моего автомобиля в результате ДТП определили в 17 000 рублей, что подтверждается заключением эксперта № 357 от 5 февраля 2017.

Если Ваша подача заявления в страховую о выплате (или же о прямом возмещении убытков) не увенчалась успехом, и Вы получили сумму, недостаточную для осуществления ремонта или же просто не удостоились совсем никакого ответа, или страховщик грубо нарушает сроки по финансированию, следующим этапом может стать направление претензии к страховщику.Так же, как в случае с нарушением Ваших прав, к примеру, на отдыхе- Вы делаете претензию к туроператору (турфирме) как выражение своего недовольства и требование о принятии срочных мер реагирования, т.е. это вполне стандартная процедура в любой сфере. Таким образом, основной побуждающий мотив для претензии- это наличие каких-либо разногласий со страховщиком и надежда на скорое решение вопроса и без участия суда. В некоторых жизненных ситуациях претензия носит необязательный характер, но касаемо ОСАГО из закона однозначно явствует, что до подачи в суд на страховую необходимо обратиться сначала с таким инструментом.Безусловным также для подачи претензии в страховую является наличие у Вас ЭЛЕКТРОННОГО ПОЛИСА ОСАГО, если Вы оформляли ОСАГО ОНЛАЙН или же полиса ОСАГО на фирменном специальном бланке, что равноценно. Кстати, никто не мешает Вам смастерить и жалобу на страховую в надзорные органы, но это уже относится на Ваше усмотрение. Жалоба в отличии от претензии необязательна!

В связи с чем, руководствуюсь ст.16.1 ФЗ № 40 «Об ОСАГО» ПРОШУ в 5-дневный срок:

2) Чек об оплате услуг эксперта ООО «Честные и неподкупные оценщики».

Как от приема лекарства мы можем поправиться, а в случае с претензией по ОСАГО получить заветную сумму, так и иметь не совсем приятный резонанс- претензию могут оставить без внимания или же отказать (за непредоставление соответствующих документов, или за подачу ненадлежащим лицом и т.д.); перечень неограничен, и тогда Вы уже доходите непосредственно до суда со страховой, где уже более развернуто отстаиваете свою позицию и необходимо подать исковое заявление (можно онлайн с 2017 г). Вы также имеете ввиду, что до оценки автомобиль должен находиться в нетронутом ремонтом состоянии после ДТП. В итоге, только по самым скромным оценкам от дня ДТП до ответа на претензию может пройти 1-1,5 месяца (!) и если время для Вас – определяющий фактор, возможно, уместнее рассмотреть вариант c быстрой выплатой по ОСАГО.

Претензия в страховую по ОСАГО, КАСКО 2017

Подавать претензию в страховую следует в день, когда Вы узнали или должны были узнать об отсутствии удовлетворительного ответа от страховщика, или по истечении 20 дневного срока от заявления на выплату . Чтобы дать ответ на претензию у страховой компании есть 5 дней. Все сроки даются нам с учетом невключения праздников и нерабочих дней. Эффективность претензионного порядка напрямую зависит от того, сумеете ли Вы соблюсти все требования, предусмотренные в законодательстве к содержанию претензии. Помимо обязательных пунктов (наименования страховщика, его адреса, данных о потерпевшем с банковскими реквизитами, полиса, справки о ДТП и т.д.) ключевым моментом в претензии является подтвержденное требование, на основании которого заявитель «возмущается» невыданным денежным средствам или не произведенному ремонту. В подавляющем большинстве претензий по ОСАГО таким аргументом выступает заключение независимой технической экспертизы, которое наглядно показывает допущенную в отношении Вас несправедливость. К слову сказать, стоимость услуг оценщика Вы также включаете в перечень убытков.

15 января 2017 я обратился с заявлением о выплате по ОСАГО по полису КСУ№ 235, выплатное дело № 378.

1) Заключение эксперта ООО «Честные и неподкупные оценщики» от 3 февраля 2017 г № 357.

У нас на сайте можно КУПИТЬ ПРЕТЕНЗИЮ к СТРАХОВЩИКУ ОНЛАЙН

2. В противном случае буду вынужден обратиться в суд за защитой своих прав и законных интересов и взысканием, причитающихся мне по закону штрафов и неустоек за отказ от добровольного исполнения обязательства.

1. Оплатить недостающую сумму в размере 7000 (семи тысяч) рублей, а также стоимость услуг эксперта в размере 3500 (трех с половиной тысячи) рублей (Чек об оплате прилагается). Итого 10 500 (десять тысяч пятьсот ) рублей.

Предполагая выиграть спор со страховщиками, потребуется учесть особенности составления такого документа в зависимости от варианта произошедшего.

При выборе электронного пути решения спора, претензия может подписываться электронной подписью, к которой прикладывается электронный сертификат.

В данном случае может использоваться оценка сторонних экспертов.

Варианты успешного решения спора со страховой компанией по КАСКО

Решать любой спорный вопрос со страховой компанией необходимо. Важно отлично понимать, что клиент имеет право отстаивать свои права на получение заявленных сумм. Часто для этого достаточно грамотно и правильно написать претензию в страховую компанию.

Необходимая для удовлетворения претензии информация традиционно содержится в основной части заявления. В ней указывается дата и номер неисполненного в полном объеме договора КАСКО, подробно описывается страховой случай, прикладывается заявление на возмещение ущерба по страховому случаю, в котором зафиксирована дата его подачи и дата получения решения от страховщика.

Первым заполняется верхний правый угол заявления, в котором указывается наименование страховой компании, в которую направляется претензия. При желании, в дополнении можно указать имя её руководителя. Хотя на этот шаг стоит идти лишь в случае, когда эти данные известны точно.

В реальности причин подготовки претензии может быть существенно больше. Клиент страховой компании вправе претендовать на восстановление всех своих финансовых и имущественных прав, указанных в договоре автострахования КАСКО.

Часто первой видимой реакцией страховщика становится решение положительно решить вопрос о возмещении страхового случая. На этом этапе застрахованное лицо может ждать неприятное оттягивание момента возмещения ущерба по страховому случаю.

Обязательно ставится число составления претензии и подпись её автора.

Ошибка в имени руководителя может в некоторых случаях стать формальным поводом для отказа рассмотрения или просто «замыливания» рассмотрения при перенаправлении от одного исполнителя другому.

В основной части указывается дата заключения и номер договора со страховой компанией. Дата наступления страхового случая и информация о числе (день, месяц, год) обращения с заявлением к страховщикам с указанием страхового случая.

Автор заявления напоминает страховщикам о нарушении 309 и 310 статей ГК РФ и информирует о необходимости возместить понесенный ущерб в десятидневный срок ,после завершения которого при отсутствии возмещения претензия будет передана на рассмотрение в суд с возложением всех судебных издержек на страховую компанию.

- недостаточной (например, в сравнении с фактическими затратами) суммы возмещения;

- невыплаты СК средств по неизвестным либо неуважительным причинам;

- непризнания случая страховым.

В каждой подобной ситуации действовать нужно в зависимости от конкретных обстоятельств. Дело может дойти и до подачи претензии, все стороны этого вопроса рассмотрены выше. Важный момент: заявление о расторжении договора желательно, как и претензию, подавать в письменном виде с получением входящего номера или уведомления о вручении.

Образец досудебной претензии в страховую компанию по каско вы найдете ниже или можете скачать здесь.

Претензия по КАСКО в страховую компанию и расторжение договора

Давайте поговорим про досрочное расторжение договора страхования каско, возврат денег, страховой премии при этом.

По способу подачи претензии можно условно разделить на бумажные и электронные. Документы первого вида можно подать лично через приёмную СК или отдел по работе с клиентами.

Заявление о расторжении договора КАСКО (образец)

Вы также можете скачать образец претензии по КАСКО в страховую при невыплате ею страхового возмещения.

Специалист в этом видеоролике расскажет более подробно о подаче претензии на страховую по КАСКО и важных нюансах такой затеи:

Внимательный и правильный подход к общению со страховщиком в проблемных ситуациях позволяет избежать массы осложнений.

В 958-й статье ГК рассматриваются ситуации с досрочным расторжением договора страхования (любого, каско не исключение). В первой части статьи указано: договор расторгается, если имущество погибло, но страхового случая при этом не было.

Про расторжение договора страхования каско при продаже автомобиля и в других случаях поговорим далее.

Утрата товарной стоимости по КАСКО

Возмещение утраты товарной стоимости по комплексному автострахованию до сих пор является открытым вопросом практически для всех водителей, застрахованных по данному виду страховки.

Данная статья поможет разобраться в том, при каких условиях можно получить такое возмещение и что необходимо делать страхователю при возникновении такого риска.

Утрата товарной стоимости (УТС) – это понижение стоимости транспортного средства в последствии его эксплуатации, а также после ремонта повреждений нанесенных в результате ДТП.

То есть автомобиль, который использовался на протяжении какого-либо периода времени и, возможно, попадал в аварии, будет стоить дешевле нового на величину УТС.

Утрата товарной стоимости определяется ухудшением внешнего вида, понижением прочности деталей или их повреждением при ремонте автомобиля.

При этом возникает вопрос: зачем страховой компании платить возмещение УТС, если автомобиль и так со временем эксплуатации изнашивается и теряет свою стоимость по сравнению с новым?

Все дело в том, что УТС может быть возмещена страхователям по КАСКО в некоторых случаях. Обычно она начисляется при ремонте или замене некоторых деталей, когда данные процедуры влияют на внешний вид или на особенности дальнейшего использования автомобиля.

Если же после ремонта автомобиля, внешний вид и качество его работы не изменилось – УТС не начисляют, так как нет риска ущерба в следствии ремонта, поврежденного авто.

Когда возможны выплаты УТС по КАСКО

Покрытие утраты стоимости авто предусмотрено не для всех автомобилей. Оно может насчитываться для таких машин:

- Автомобилей отечественного производства не старше трех лет с пробегом не более 50 тыс. км и с износом ниже 40%.

- Иностранных авто не старше пяти лет с пробегом не более 100 тыс. км и с износом менее 40%.

- Грузовых автомобилей не старше двух лет.

- Транспортных средств, не получавших повреждений в ДТП.

При этом стоит учитывать, что срок эксплуатации автомобиля начинает отсчитываться с момента его выпуска. Такую дату можно найти в документах на машину.

Кроме того, УТС не может быть начислена для автомобилей, которые отремонтированы на сумму, не превышающую 10% его рыночной стоимости.

Если застрахованный по КАСКО автомобиль отвечает вышеперечисленным условиям, то страхователь имеет право на выплату УТС даже если компанией была выплачена компенсация, покрывающая другие риски по КАСКО, однако страховые организации чаще всего отказываются добровольно выплачивать эту компенсацию.

Поэтому, чтобы увеличить шансы на выплату такого расхода, страхователю необходимо выполнить ряд условий еще на этапе заключения страхового договора:

- Нужно оговаривать возможность выплаты утраты стоимости. Некоторые страховые программы уже содержат в себе риск, покрывающий УТС. Но они, как правило стоят дороже.

- В исключениях необходимо убрать пункт об УТС. Иначе страховщик будет иметь все основания не выплачивать компенсацию за данный ущерб.

- В договоре можно также указать максимальное возмещение УТС в процентном соотношении либо от стоимости авто, либо от страховой премии.

Содержание таких условий в договоре добровольного страхования, как правило, помогают страхователю получить возмещение за понижение стоимости их авто, а если страховщик все же отказывается от такой выплаты, то у страхователя будут все основания на подачу иска в суд.

Однако водитель, застраховавшийся по такой программе КАСКО, должен знать о том, что срок на выплату такого риска ограничен тремя годами после происшествия, поэтому не стоит тянуть с решением такой проблемы, при ее возникновении.

Утерю товарной стоимости рассчитывает оценщик, пользуясь определенной методикой и обладающий специальными навыками и знаниями.

Размер УТС, обычно, зависит от таких основных факторов:

- количество внешних элементов кузова, подлежащих окраске;

- количество деталей, требующих ремонта;

- рыночная стоимость автомобиля.

Результатом расчета утери стоимости является сумма утрат цены каждой детали, которая была отремонтирована.

Однако в расчет попадают далеко не все детали, а только те, которые влияют на внешний вид автомобиля и его ходовые характеристики. При этом размеры утраты товарной стоимости могут достигать 20%, а иногда и более.

Как продлить полис ОСАГО в РЕСО через интернет, смотрите по скриншотам.

Как написать заявление

Чтобы получить выплаты утраты товарной стоимости автомобиля у страховщика, следует выполнить поэтапно ряд действий:

- В офисе страховщика заявить о намерении возместить ущерб по утрате стоимости авто, и подать заявление на такую выплату. Следует также сделать копию такого документа и оставить ее себе, так как она в дальнейшем может пригодиться.

- Предоставить оценщику автомобиль для определения величины УТС. Возможно лучшим вариантом будет провести оценку в независимой компании, а не в организации предоставляемой страховщиком, так как оценщики, сотрудничающие со страховыми компаниями, часто занижают стоимость ущерба. Разумеется, что так можно поступить, если иное не сказано в страховом договоре.

- В том случае, если страховщик выплатил компенсацию по КАСКО, но не выплатил УТС, следует написать страховщику досудебную претензию.

- Если же компания отказывается компенсировать утрату стоимости авто, нужно подать иск в суд.

Довольно часто страховые организации отказывают в выплате, либо оставляют страхователя без ответа. Поэтому страхователю приходится подавать иск в суд, чтобы произвести взыскание УТС по КАСКО.

Также, чтобы соблюдать все правила досудебного дела страхователь должен уведомить страховщика о том, что если выплата ущерба не будет произведена, то страхователь будет вынужден подать иск в суд.

Для этого пишется досудебная претензия, которая должна быть направлена от имени страхователя. Четкой стандартной формы такого документа нет, однако возможно использовать бланки, которые размещены на сайте страховщика.

Также претензия обязательно должна быть подтверждена заключением независимого специалиста, который проводил оценку повреждений авто.

Образец досудебной претензии:

После подачи страховщику вышеуказанного документа, страховая организация может оспорить сумму выплат по УТС, либо отказать в выплате вообще.

Оспаривание может длиться не более 30 дней и в случае отказа произведения выплат по компенсации данного ущерба следует обращаться в суд. Для этого требуется написать исковое заявление.

Образец искового заявления по уплате УТС:

Утрата товарной стоимости при ремонте на СТО

После ремонта, застрахованного по КАСКО поврежденного автомобиля будет возвращена лишь его рабочая способность, но прежняя его стоимость не возвращается при выплатах ущерба, поэтому следует дополнительно указывать в заявлении просьбу о выплате УТС.

Утрата товарной стоимости может быть произведена при таком ремонте:

- возобновление формы кузова, если он был перекошен;

- замена несъёмных деталей кузова;

- ремонт частей кузова;

- покраска внешних деталей автомобиля (корпуса, кузова, бампера и т.д.)

- капитальный демонтаж салона, при котором было повреждение заводской сборки.

Такой ремонт автомобиля часто снижает его товарную стоимость, поэтому страхователю рекомендуется требовать у компании-страховщика возместить ущерб УТС, независимо от того был ли автомобиль поврежден в следствии аварии или нет.

Примеры из судебной практики

«А.Е.» подал иск в суд на страховую компанию «Астро-Волга» для взыскания денежных средств, по причине недоплаты страховой компанией удовлетворительной компенсации. Обоснованием таких требований послужили указания истца:

«20.09.2012 г. произошло ДТП с участием автомобиля «Х», собственником которого является А.Е., при его управлении Ф.И.О.1, и автомобиля «У» при его управлении собственником Ф.И.О.2.

Во время расследования обнаружилось нарушение пункта 13.4 ПДД РФ, которое было осуществлено действиями Ф.И.О.1. При аварии оба транспортные средства получили повреждения.

ТС истца застрахован по КАСКО в компании «Астро-Волга». СК выплатила А.Е. компенсацию в размере 25 639,24 руб.

С такой выплатой страхователь не согласен, т.к. сумма ремонта автомобиля без учета износа – 56 353.7 руб., согласно отчета СТО от 23.01.2013 г. УТС автомобиля составил 16 486.96 руб., а за составление отчета было выплачено 2 тыс. руб.»

А.Е., в связи с данными обстоятельствами, попросил суд взыскать разницу между суммой ремонта авто и суммой, выплаченной страховщиком, в размере 27 714.46 руб. со страховой компании «Асто-Волга» в свою пользу.

А также взыскать с вышеуказанной СК в свою пользу сумму расходов на:

Составление претензии в страховую компанию по КАСКО

Договор КАСКО призван защитить нашу собственность от внезапных происшествий. Когда речь идёт о такой форме страхования автомобиля, мы подразумеваем страховку собственных денежных средств. КАСКО разработана, как система возмещения стоимости починки авто или полной стоимости машины в случае угона.

Эта форма автострахования уже далеко не нова на рынке страховых услуг, но законодательство, которое контролирует взаимоотношения страхователя и страховщика до сих пор не имеет чёткой формы. Так, мы нередко сталкиваемся с тем, что в договоре КАСКО не сказано ни слова о сроках проведения ремонта или начисления компенсаций, что зачастую вызывает затруднения и становится поводом, для обращения в суд. Но прежде чем обращаться в судебную инстанцию вам необходимо попробовать направить досудебную претензию в страховую компанию. Порой это даёт необходимый толчок деятельности СК, ну а в случае, когда такая претензия не оказывает особого влияния на страховую, она послужит подспорьем в вашем обращении в суд. В нашей статье мы подробно расскажем о том, как выглядит досудебная претензия в страховую компанию, как её составить и направить.

Поводом для составления претензии может служить любой аспект ваших взаимоотношений со страховой компанией, в котором задеты ваши права или не учтены интересы. В основном причиной направления подобных претензий являются следующие ситуации:

Конечно же, список претензий, которые могут возникнуть у вас к страховой, этим не заканчивается, здесь приведены лишь самые частые поводы. Порой договор КАСКО предусматривает такие ситуации, в том плане, что обязует страхователя писать и направлять досудебную претензию в страховую компанию. Однако чаще всего инициатива мирного урегулирования является самостоятельным решением потребителя, и оформление претензии оставляет на добровольное решение.

Требования к содержанию и форме подачи претензии не регламентированы законодательством, но при её оформлении стоит придерживаться правил составления официального документа. Так претензия может быть отклонена по причине неправильного направления, если наименование страховой компании будет указано не полностью или с ошибкой. Поэтому к составлению стоит подойти внимательно, а в тексте ссылаться как на текст договора, так и на закон “О защите прав потребителя”.

Претензия должна состоять из нескольких частей, содержание которых мы подробно разберём.

Шапка должна содержать:

- Наименование страховой организации;

- Данные лица, обращающегося с претензией (ФИО, контактные данные и адрес, а также платёжные реквизиты).

- Заголовок должен отражать суть претензии, к примеру: “Претензия по договору добровольного страхования КАСКО, в связи с отказом признания страхового случая”.

Тело документа состоит в свою очередь из нескольких разделов:

- Основная, содержит в себе информацию о договоре, который заключён между страхователем и страховой компанией. Здесь важно привести факт наличия взаимных обязательств между вами и организацией.

- Претенциозная часть, со ссылкой на пункты договора и/или закон “О защите прав потребителя”. Перечислить предмет нарушений и указать на факты несоблюдения договорённости или законодательства.

- Требование также стоит оформить со ссылкой на закон или договор и обозначить сроки осуществления тех или иных процедур. Если вам требуются разъяснение отдельных пунктов по договору КАСКО, или действий предпринятых страховой компанией, высказать их стоит здесь. Важно потребовать ответа от страховой и обозначить срок.

- Перечень прилагаемых документов, в обязательном порядке должен включать в себя копию договора/полиса КАСКО, а вот остальная прилагаемая документация напрямую зависит от того, по какому поводу вы выдвигаете претензию.

- Дата составления и подпись.

Важно понимать, что детальная проработка обращения может помочь действительно решить вопрос без суда и защитить свои интересы. Содержание претензии в страховую компанию, касаемо требований и прилагаемых документов, напрямую зависит от предмета нарушения. Давайте разберём наиболее частые случаи и постараемся прояснить ситуацию.

Образец претензии

Когда речь идёт об отказе в страховой выплате, в описательной части необходимым будет описать страховой случай и причину отказа, которой руководствовалась страховая компания. Если вами были выполнены все требования, прописанные по договору, то их также стоит перечислить и указать, что отказ вы считаете неправомерным и противоречащим законодательству. Ссылаться в этом случае чаще всего приходится на Гражданский кодекс, так как речь идёт о нарушении условий договора. Приведите статьи кодекса, которые были нарушены.

В качестве подтверждающей документации подойдут справки выданные ГИБДД, схема ДТП и прочие документы, предоставляемые правоохранительными органами.

Нарушение сроков

Если речь идёт о нарушении сроков, то надо разобраться в какой конкретно момент возникли проволочки. В договоре КАСКО обычно прописаны сроки выдачи направления на ремонт, так что если страховая компания затянула с этим вопросом, то ссылаться нужно на полис.

Сроки технического обслуживания в тексте договора указывают редко, но вот в законе “О защите прав потребителя” чётко указано, что они не должны превышать 45 дней. Соответственно если превышены сроки по проведению ремонтных работ, то ссылаться вы должны на законодательство.

В том случае, если в вашем договоре обозначена финансовая компенсация по возникшему страховому случаю, а деньги в срок не поступили, то ссылаться стоит на договор КАСКО.

В перечень документов в данном случае включается вся имеющаяся документация, относящаяся к срокам предоставления услуг.

Когда полисом КАСКО предусмотрена выплата компенсирующая ущерб, нанесённый в результате наступления страхового случая, страховая компания проводит собственную экспертизу, по результатам которой начисляет компенсацию. Если выплата не соответствует действительно нанесённому ущербу, то стоит провести независимую экспертизу с оценкой повреждений, учётом стоимости деталей и стоимости проведения ремонтных работ.

В резолюции укажите требование о восстановлении суммы возмещения или надбавки к ней, в связи с большей стоимостью ремонтных работ.

Если ваша претензия в страховую компанию достигла адресата, но добиться вам ничего не удалось, то можно продолжить попытки досудебного урегулирования, обратившись в Роспотребнадзор и прокуратуру своего района. Вам помогут отстоять свои права, а сотрудники прокуратуры, в случае выявления нарушений помогут вам с составлением искового заявления.