Как сдать нулевую отчетность в пфр 2019

Нулевая отчетность в Пенсионный фонд

Обязательные отчеты в ПФР

Ключевые изменения в части страхового обеспечения граждан, которые были проведены еще в 2017 году, существенно сократили состав форм, обязательных для сдачи в ПФ РФ. Теперь страхователи заполняют только два обязательных отчета — СЗВ-М и СЗВ-СТАЖ.

Помимо обязательной отчетности представители Пенсионного фонда вправе запрашивать иную информацию. Например, сведения о страховом стаже специалистов за прошедшие периоды. Бланки и сроки предоставления таких данных обычно отражаются в письменном запросе о предоставлении сведений.

За непредоставление обязательных форм для российских организаций предусмотрены значительные штрафы. Так, за несвоевременно сданный СЗВ-М работники ПФР оштрафуют компанию на 500 рублей. Причем не за весь отчет, а за каждое застрахованное лицо, которое должно быть отражено в данной форме. То есть если в компании 10 человек, за просрочку СЗВ-М придется заплатить 5000 рублей.

Форма ежемесячная, поэтому при нарушении сроков несколько раз сумма штрафных санкций становится все более значительной. Многие компании, опасаясь штрафов, не рискуют и сдают нулевую отчетность в ПФР в 2019 году. Чтобы разобраться в том, стоит ли отправлять нулевые отчеты, напомним условия их заполнения.

Обязанность сдать ежемесячный бланк закреплена за юридическими лицами, индивидуальными предпринимателями и представителями частной практики (адвокаты, юристы, нотариусы, детективы), которые в своей деятельности используют наемный труд.

То есть если в компании имеется хоть один работник, с которым заключен трудовой договор либо договор гражданско-правового характера, то сдавать СЗВ-М нужно. Причем должность этого работника не имеет никакого значения. Данная оговорка напрямую касается директоров и управляющих компаний.

В отчетную форму включают сведения о застрахованных лицах, с которыми в отчетный период были заключены трудовые договора или договора ГПХ. Даже если в текущем месяце отсутствует обязанность исчислить и уплатить страховые взносы по таким сотрудникам, СЗВ-М сдать придется. Например, если работники отправились в длительный отпуск за свой счет, то нужно за них отчитаться.

Подробнее о правилах составления формы мы рассказали в отдельном материале «Отчетность СЗВ-М: пошаговая инструкция по заполнению».

Чтобы избежать штрафных санкций, подготовьте нулевую отчетность в Пенсионный фонд по форме СЗВ-М. Причем сделать это придется и в следующих случаях:

- Деятельность ИП или компании приостановлена.

- Деятельность имеет сезонный характер, наступил «мертвый» сезон.

- В компании нет сотрудников, только директор.

- С единственным директором не заключен трудовой договор.

- Начисления в пользу сотрудников отсутствуют.

- Иные случаи, предусмотренные законодательством.

О том, как правильно составить отчет и в каких ситуациях это нужно сделать обязательно, читайте в специальном материале «В каких случаях оформляется и сдается «нулевая» СЗВ-М».

Нулевой СЗВ-СТАЖ: сдавать или нет

Иной порядок предусмотрен для годового бланка СЗВ-СТАЖ. Сама форма не предусматривает сдачу пустых «нулевых» полей. Следовательно, предоставлять нулевой СЗВ-СТАЖ в Пенсионный фонд не нужно. Подробнее о правилах предоставления: «Заполняем и сдаем форму СЗВ-СТАЖ в ПФР».

Отметим, что такой вывод можно сделать после анализа электронного формата бланка. Например, если в отчете не заполнить табличную часть (будут отсутствовать записи о застрахованных лицах), то отчет не пройдет логический контроль. Это значит, что предоставление «пустого» бланка не имеет никакого смысла.

Нулевая СЗВ-М в 2019 году: надо ли сдавать?

Отчет СЗВ-М в 2019 году – сдается ежемесячно работодателями в ПФР. Нужно ли сдавать нулевой отчет в 2019 году? Если да, то как заполнять нулевой отчет? Также см. “Бланк СЗВ-М в 2019 году“.

Сдавать или нет пустой бланк в 2019 году?

Может ли вообще СЗВ-М в 2019 году быть нулевой. В самом отчете написано, что сведения в 2019 году подаются:

- на каждого работника, с которым в месяце, за который представляется СЗВ-М, заключен или продолжает действовать трудовой договор;

- на каждое физлицо, с которым в месяце, за который подается СЗВ-М, заключен/продолжает действовать/ прекращен ГПД на выполнение работ и оказание услуг (договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки и т.п.). На таких лиц подаются сведения, если выплачиваемые им вознаграждения облагаются страховыми взносами в соответствии с законодательством РФ.

Получается, что нулевой отчетности в 2019 году, в принципе, быть не может, т.к. хоть один работник в фирме должен быть – ее директор (он может быть и учредителем).

Нулевая СЗВ-М в 2019 году: генеральный-единственный учредитель

Для подачи в ПФР СЗВ-М не имеет значения, заключен ли с директором трудовой договор или нет (речь идет о ситуации, когда директор и учредитель в одном лице) – организация все равно обязана сдавать СЗВ-М. На этот счет есть целый ряд разъяснений: письма ПФР от от 29.03.2018 № ЛЧ-08-24/5721, от 06.05.2016 № 08-22/6356, Минтруда от 16.03.2018 № 17-4/10/В-1846.

А нужно ли сдавать СЗВ-М в 2019 году на директора, если деятельность фирмой не ведется? Да, в таком случае тоже нужно сдавать отчет!

Нулевая СЗВ-М: должен ли сдавать отчет ИП?

Если ИП использует труд наемных работников или, например, заключал с физлицами ГПД, то в 2019 году он обязан представить сведения в отношении этих лиц по форме СЗВ-М.

Если же ИП работает один (сам на себя), то подавать данную отчетность в ПФР ему не нужно. Пенсионный фонд пишет об этом на своем официальном сайте.

Как заполнять нулевой СЗВ-М в 2019 году

Если организация или ИП не ведет деятельность, не выплачивает своим работникам зарплату и, соответственно, сдает нулевую отчетность, то на обязанность представить СЗВ-М данный факт не влияет. Ведь из-за отсутствия деятельности/невыплаты зарплаты работники не перестают быть застрахованными лицами. А, значит, подача СЗВ-М обязательна.

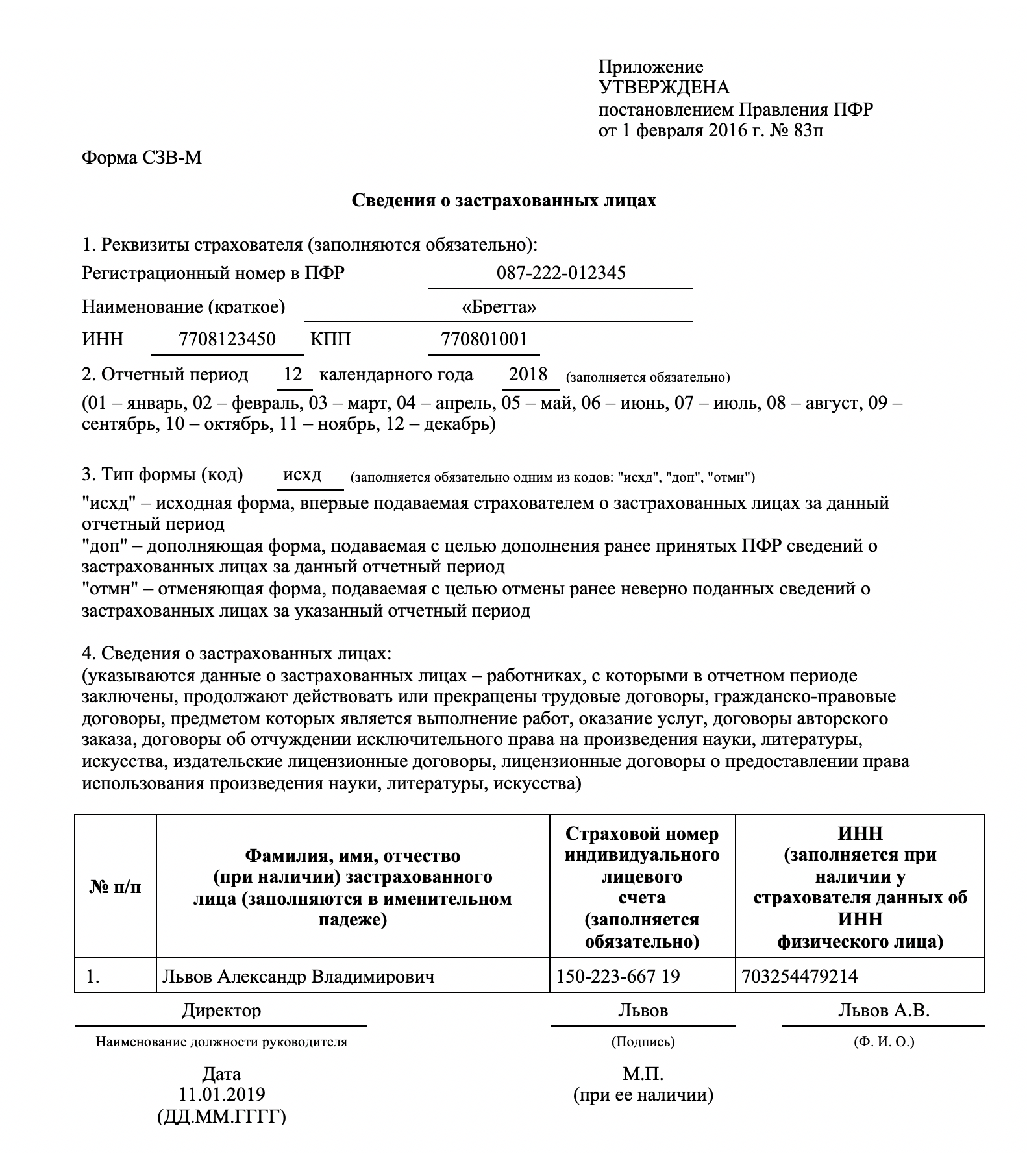

На единственного директора без зарплаты “нулевой” СЗВ-М в 2019 году может выглядеть так. Образец:

Формат сведений, утвержденный постановлением Правления ПФР от 07.12.2016 № 1077п, предусматривает по крайней мере одну заполненную строку в списке застрахованных лиц. Сдать же отчет вовсе без блока «Сведения о застрахованных лицах» нельзя. Обязательно заполните данные хотя бы на единственного учредителя, который получает зарплату и выступает в роли руководителя организации.

Сроки сдачи нулевой СЗВ-М в 2019 году

Нулевой СЗВ-М быть не может. А обычные отчеты сдавайте в общие сроки. Также см. “Сроки сдачи СЗВ-М в 2019 году“.

Нулевая отчетность в ПФР

Как отчитываться, если в штате нет сотрудников или не было начислений, расскажем в данной статье.

Напомним, что данный отчет специалисты Пенсионного фонда ждут от страхователей ежемесячно до 15 числа. Нулевая форма отчетности предполагает, что показатели в ней будут равны нулю. Так как СЗВ-М не содержит числовых показателей, она в принципе не может быть нулевой.

Если у компании или ИП есть работники, которые работают по трудовому договору или договору ГПХ, вне зависимости от того, были начисления оплаты за месяц или нет, СЗВ-М подается.

Если ИП работает один, без сотрудников, он не сдает СЗВ-М ни в каком виде.

Совет! Перед составлением СЗВ-М проверьте, есть ли у вас застрахованные лица. Если ответ положительный — сдавайте отчет, указав всех работающих. Ответ отрицательный — не заполняйте СЗВ-М и не отправляйте в ПФР.

СЗВ-М (утв. Постановлением Правления ПФР от 01.02.2016 № 83п) – отчетность, представляемая ежемесячно работодателями в ПФР. И многих бухгалтеров интересует, нужно ли подавать нулевую СЗВ-М в 2019 году?

Сдавать ли нулевую СЗВ-М?

Прежде чем ответить на данный вопрос, нужно разобраться, может ли вообще СЗВ-М быть нулевой. Поможет в этом сама форма данной отчетности. В ней указано, что сведения подаются:

- на каждого работника, с которым в месяце, за который представляется СЗВ-М, заключен или продолжает действовать трудовой договор;

- на каждое физлицо, с которым в месяце, за который подается СЗВ-М, заключен/продолжает действовать/ прекращен ГПД на выполнение работ и оказание услуг (договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки и т.п.). На таких лиц подаются сведения, если выплачиваемые им вознаграждения облагаются страховыми взносами в соответствии с законодательством РФ.

Следовательно, у организации по определению не может быть нулевой СЗВ-М, т.к. хоть один работник в фирме, да значится – ее директор.

Нулевая СЗВ-М: генеральный — единственный учредитель

Для подачи в ПФР СЗВ-М не имеет значения, заключен ли с директором трудовой договор или нет (речь идет о ситуации, когда директор и учредитель в одном лице) – организация все равно обязана представить СЗВ-М (Письма ПФР от от 29.03.2018 № ЛЧ-08-24/5721, от 06.05.2016 № 08-22/6356 , Минтруда от 16.03.2018 № 17-4/10/В-1846). Сделать это нужно даже в случае, когда деятельность в организации не ведется.

Нулевая СЗВ-М у ИП

Если предприниматель использует труд наемных работников или, например, заключал с физлицами ГПД, то он обязан представить сведения в отношении этих лиц по форме СЗВ-М.

Если же ИП работает абсолютно один, то подавать данную отчетность в ПФР ему вообще не нужно (Информация ПФР).

Заполнение СЗВ-М при нулевой отчетности

Если по каким-то причинам организация или ИП не ведет деятельность, не выплачивает своим работникам зарплату и, соответственно, сдает нулевую отчетность, то на обязанность представить СЗВ-М данный факт не влияет. Ведь из-за отсутствия деятельности/невыплаты зарплаты работники не перестают быть застрахованными лицами. А, значит, подача СЗВ-М обязательна.

СЗВ-М: сроки сдачи нулевой отчетности

Как мы уже выяснили, нулевой СЗВ-М быть не может, а сроки подачи данной отчетности с отраженными сведениями о застрахованных лицах вы найдете в отдельном материале.

Как сдать нулевую отчетность ИП в 2019 году

Если на момент подачи документов в контролирующие органы организация не вела никакой финансовой деятельности, например, только открылась или была пауза в работе, она все равно, обязана представить нулевую отчетность. Это требуется потому, что после регистрации индивидуального предпринимателя, компания уже является объектом, подлежащим уплате налогов. Рассмотрим, какие формы нулевой отчетности ИП в 2019 представляют в контролирующие органы.

Если руководитель, бухгалтер ИП не представит документы вовремя, то согласно законодательству на этот период будет наложен штраф за не сдачу нулевой отчетности ИП. Так что к сдаче всего комплекта деклараций подходить надо ответственно, подготавливать их по всем правилам оформления.

Нулевая отчётность ИП без работников

В п.2 ст.80 НК РФ указано, что не зависимо от выбранного режима налогообложения любой индивидуальный предприниматель имеет право подать единую упрощённую декларацию. Представляется она в территориальный налоговый орган ранее 20 числа месяца, после расчётного периода. Подать её следует на бумажном или электронном носителе.

ИП по УСН без сотрудников

УСН – это упрощённая система, где индивидуальный предприниматель или юр. лицо освобождается от уплаты налога на доход, имущество, НДФЛ и НДС.

Нулевая отчётность ИП без работников включает:

- Отчёт по форме УСН;

- Отчёт по форме РОССТАТа.

Нулевая налоговая декларация по УСН, при отсутствии рабочих, сдается однократно, до 30 апреля следующего года. Организация будет представлять «нулёвку» в налоговую и отчёт в РОССТАТ только в 2019 году, если она открылась в 2018, но финансовую деятельность не вела.

В ПФР отчётность не представляется при УСН, если нет работников, но необходимо помнить про оплату однократных взносов в ФФОМС и ПФР за себя, сумма которых устанавливаются одинаково для всех.

ИП по ОСНО без сотрудников

Сдача нулевой отчетности при ОСНО без работников будет включать несколько документов:

НДС сдаётся ранее 20 числа на следующий месяц после расчётного периода, среднесписочная численность – ранее 20 января. Декларация 3-НДФЛ представляется однократно ранее 30 апреля.

Нулевая отчётность ИП при наличии рабочих

Рассмотрим, как сдавать нулевую отчётность ИП при наличии сотрудников, какие документы следует подавать.

ИП на УСН с работниками

При наличии сотрудников в организации, но при этом отсутствии финансовой деятельности, потребуется сдавать ежеквартально следующие документы:

- Форма 4-ФСС;

- РСВ;

- Персонифицированный учет.

Однократно сдаётся декларация по УСН, отчёт в РОССТАТ по количеству сотрудников.

Форму 4-ФСС необходимо сдать до 15 числа следующего месяца, РСВ представляется не позднее 15 числа через месяц, также и персональный учет. Декларация по УСН подается одинаково по срокам вне зависимости от режима налогообложения или количества сотрудников.

ИП на ОСНО с работниками

Чтобы сдать нулевую отчётность ИП в 2017 году на ОСНО с работниками необходимо представлять документы каждый квартал:

- Декларация НДС;

- 4-ФСС;

- РСВ;

- Персонифицированный учет.

Однократно – отчётность в РОССТАТ.

Сроки представления документации одинаковы:

- для пенсионного фонда – до 15, через месяц после отчётного квартала;

- для ФСС – до 15 числа после расчётного периода;

- НДС – ранее 20 числа после окончания квартала;

- среднесписочная – не позднее 20 января.

Как заполнить и сдать нулевую отчётность самостоятельно

На вопрос, нужно ли сдавать нулевую отчётность и какие документы подавать, уже было рассмотрено в данной статье. Теперь разберём каждую форму отдельно.

Внесение данных в декларацию ведется по строгим правилам заполнения. Следует прописать только информацию на главном листе, проставить объект налогообложения, ставку. Во всех строчках ставится прочерк, исключая 001, 010, 020. Во второй части, пропуская 201 строку, указываются прочерки.

Если работает организация по базе «доходы минус расходы», то производственные расходы будут учтены в будущем году. Когда за расчётный период показатели расходов больше прибыли, это означает, что деятельность велась, а значит, налог будет исчисляться по ставке 1% от дохода.

При заполнении декларации по УСН согласно данной инструкции, проблем со сдачей не возникнет. Образец внесения сведений:

Отчётность в ПФР и ФСС

ИП с работниками обязано предоставлять сведения для ПФР и ФСС ежеквартально, при этом заполняются так же только общие данные об организации, остальные места проставляются нулями и прочерками.

Инструкция по заполнению РСВ-1:

- На первом листе заполняются все разделы, кроме строки для сотрудника ПФР;

- Номер корректировки ставится «000», если отчет сдаётся впервые;

- Указать отчётный период;

- Прописать год;

- Вставить информацию о количестве застрахованных лиц и среднесписочной численности;

- Все остальные поля РСВ-1 заполняются нулями.

Образец:

Инструкция по внесению данных в 4-ФСС:

«Нулёвка» в ФСС обязана состоять из титульного листа, таблиц 1, 3, 6, 7, 10. Таблицы 6 и 7 располагаются на одной странице, значит, отчёт включает пять страниц.

Общая информация по заполнению 3-НДФЛ

Нулевая декларация НДС включает титульный лист, где прописываются данные организации, и первую страницу. Форма документа утверждена приказом ФНС от 29.10.2014. Почти во всех случаях её требуется сдавать, используя электронную форму.

Форма 3-НДФЛ также обязана представляться при ОСНО, где необходимо заполнить титульный лист, обязательно указав ОКТМО, КБК, ИНН, общие данные индивидуального предпринимателя. Остальные листы проставляются «0».

Способы сдачи отчётности

Любую отчетность можно подать в бумажном виде или электронном. Для представления документаций через интернет, руководителю следует получить квалифицированную электронную подпись и отправлять документы только через специализированные сервисы.

Также при сдаче стоит учитывать, что к указанной дате отчёты должны быть приняты контролирующими органами, если их по каким-либо причинам отклонят, то будет начислен штраф за не сдачу нулевой отчётности ИП. У каждого проверяющего органа свои штрафы:

- При подачи документов позже указанного срока – 1000 рублей;

- Если отсутствуют какие-либо документы из перечня необходимых – 200 рублей за каждый;

- На должностных лиц налагается штраф — до 500 рублей.

- За несвоевременную сдачу – 1000 рублей

- Если опоздание превышает 180 дней – 1000 рублей

- Если не представлены два и более отчётов – 5000 рублей.

Как сдавать нулевую отчетность для ООО?

Что будет, если не сдавать отчетность?

Важно понимать, что обязанность по сдаче отчетности лежит на всех ООО и не зависит от того, есть ли у компании прибыль или нет. Важно в любом случае сообщать о финансовом состоянии предприятия. Таким образом, если речь идет об отсутствии доходов, то отчитываться перед налоговиками все равно надо. Это оговаривается действующим законодательством, в частности, пунктом 5 статьи 174 Налогового Кодекса РФ. Так что каждое ООО обязано сдавать информацию о своей деятельности, даже если она не ведется. В обиходе эта процедура именуется сдачей «нулевой» отчетности, но законодательно такой термин нигде не закреплен. Декларация называется таковой неофициально. Именуется она так исключительно потому, что у ООО по какой-либо причине не было доходов за налоговый период. Учитывая данный факт, исчисленный налог становится равным нулю и, следовательно, это отражается в соответствующих документах. Отсюда, собственно, и пошло название «нулевка» или «нулевая отчетность».

Как известно, далеко не всегда и не всем удается соблюдать установленный порядок и подавать документы вовремя. Возможно, это просто лень и отсутствие желания заниматься заполнением бумаг. Естественно, причиной может быть и банальная нехватка времени. Сталкиваясь с одним из этих факторов, многие предприниматели задумываются над вопросом: а что будет, если вообще не сдавать отчетность? Опасностей может быть несколько и одна из них – это полная утрата юридического лица. В соответствии с законом компания может быть ликвидирована и зачастую это кроет в себе определенные проблемы для бизнеса. Примечательно, что сделано это может быть, как в судебном, так и во внесудебном порядке, то есть, исключительно по решению налоговых органов. Так что если предпринимателю действительно важен статус его предприятия, то стоит учитывать и этот фактор.

Подчеркнем, что ликвидация ООО без судебных тяжб возможна только при условиях, указанных в пункте первом статьи 21.1 ФЗ от 08 августа 2001 года. В этом документе говорится о следующих пунктах:

- ООО в течение последних двенадцати месяцев, предшествующих принятию решения о ликвидации, не сдавало отчетность;

- ООО не вело никаких операций по своим банковским счетам.

Впрочем, говорить о стопроцентной ликвидации ООО в таких случаях тоже нельзя. Как правило, это чаще теория, чем закономерность. Судебная практика показывает, что отсутствие движения денежных средств по счетам не является единственным поводом для ликвидации предприятия. То есть, при желании предприниматель может доказать обратное даже в суде. В частности, ликвидация невозможна, если у ООО есть документальные основания того, что фактически оно все-таки вело свою деятельность. Для ликвидации ООО необходимо, чтобы соблюдались сразу два указанные выше условия. Так что налоговикам потребуется еще и доказать, что предприятие необходимо ликвидировать. Однако и такая ликвидация является лишь их правом, а никак не обязанностью. Зачастую фирмы, которые не ведут своей деятельности, могут находится в ЕГРЮЛ достаточно долго. Налоговики также ценят свое время, поэтому закрывать моментально ООО никто не будет.

Только не стоит думать, что можно попросту забыть об отчетности на некоторое время и надеяться на то, что про ООО «забудут». Даже в том случае, если налоговики сегодня не ликвидируют компанию, это не значит, что они не заинтересуются ее деятельностью в дальнейшем. Кроме того, за отсутствие отчетности возможно наложение штрафов на ответственных лиц. Наказанием здесь является штраф в виде 1000 рублей и взимается он за каждую непредставленную форму отчетности (подробнее об этом говорится в пункте первом статьи 126 Налогового Кодекса РФ). Несдача «нулевой» отчетности грозит должностным лицам компании штрафом в размере от 300 до 500 рублей (это указывается в пункте первом статьи 15.6 КоАП РФ). Более того, даже если все штрафы будут оплачены, все равно необходимо будет потом сдать отчетность (это отмечено в пункте 4 статьи 4.1 КоАП РФ).

Ликвидация ООО при несдаче отчетности

Если же дело все-таки дошло до ликвидации, то налоговики обязаны соблюдать все процедуры, установленные действующим законодательством. Речь, в частности, идет о пунктах 3 и 4 статьи 21.1 ФЗ №129. Собственно, эти пункты актуальны и в суде, когда предприниматель доказывает правомерность ликвидации предприятия. Рассмотрим, как весь процесс происходит на практике.

Первоначально в «Вестнике государственной регистрации» публикуется решение о предстоящем исключении ООО из реестра. Публикация сообщения осуществляется в течение трех дней с момента принятия такого решения. Очевидно, что владелец бизнеса может и не узнать об этом сообщении сразу. Следовательно, уже на этом этапе у него могут возникнуть проблемы, когда, например, он решит вновь начать свою деятельность. Кроме того, в этом же журнале публикуются сведения о порядке и сроках подачи заявлений от всех заинтересованных лиц (то есть, от представителей самой компании, ее кредиторов и других лиц, чьи интересы в данном случае затрагиваются). Опять же, эти люди также могут быть не в курсе всех событий, поэтому возможны некоторые затруднения и в этом направлении. В «Вестнике государственной регистрации» публикуется адрес, по которому могут быть направлены соответствующие заявления. То есть, если у ООО имеются долги, то кредиторам важно своевременно отправить об этом письма. Последние, в свою очередь, должны быть направлены не позже, чем через три месяца с момента публикации решения о том, что ООО будет ликвидировано. Если же подобных заявлений в трехмесячный срок не поступило, то налоговики уже стопроцентно исключают недействующее предприятие из ЕГРЮЛ – об этом подробнее говорится в пункте четвертом статьи 21.1, а также в пунктах 7 и 8 статьи 22 ФЗ №129. Как показывает практика, суды, в свою очередь, также подтверждают правомерность закрытия компании через указанные три месяца. В дальнейшем владельцу бизнеса, в лучшем случае, будет предоставлено право на обжалование действий суда. Однако на практике, опять же, все остается без изменений и «вернуть» свою фирму в таком случае уже не удается.

Важно не затягивать с отчетностью, чтобы не столкнуться с более серьезными проблемами в дальнейшем. Так что в том случае, если предприниматель в какой-то период не ведет деятельность, но при этом не хочет закрывать свое предприятие, он обязан сдавать нулевую отчетность вовремя. Как минимум, он рискует нарваться на штрафы и при этом подавать декларацию все равно придется. Далее попробуем разобраться в деталях такой процедуры.

В каких случаях нельзя сдавать нулевую отчетность?

Многое зависит, например, от размера фиксированных страховых взносов. В частности, если они у работников ООО больше суммы исчисляемого налога, либо равны ему, то снизить налоговую нагрузку больше, чем на пятьдесят процентов от суммы взносов, у компании не получится. Все-таки нужно понимать, что взносы – это совсем другое, поэтому их платить требуется постоянно.

При этом совсем не стоит думать, что данная статья расходов может быть исключена в ООО, в которых есть только один учредитель. Даже если у предприятия только один работник – это директор (он же владелец ООО), то сдавать нулевую отчетность также не удастся. Как и в предыдущем случае, возможно лишь снижение налоговой базы на пятьдесят процентов за счет страховых взносов. Важно понимать, что по трудовому законодательству директор является таким же сотрудником, как и все, поэтому и ему положена зарплата. То есть, совсем оплаты страховых взносов никак не обойтись. Так что нет смысла надеяться на то, что отсутствие деятельности – это возможность сэкономить личные средства.

Как известно, упрощенная система налогообложения может быть одной из двух видов – это, в частности, «шесть процентов от дохода», либо «доходы минус расходы». Отдельно стоит сказать об ООО, у которых действует налогообложение в виде «доходы минус расходы». Если по итогам отчетного периода такая компания осуществляла деятельность, но у нее образовался существенный убыток, сдавать нулевую отчетность она тоже не может. Это связано с тем, что в такой ситуации выплачивается минимальный налог – это один процент от дохода.

Таким образом, нулевая декларация подается только при соблюдении двух условий:

- ООО не ведет никакой деятельности;

- у компании отсутствуют доходы.

Следовательно, если предприниматель хочет просто сдать «нулевку», ведя деятельность, можно столкнуться с определенными проблемами. Налоговая инспекция, в свою очередь, может начать сомневаться в правдивости предоставленных сведений. Для того, чтобы убедиться в отсутствии доходов, проверяется счет компании в банке или касса. Если никаких операций не происходило, то вопросов больше не возникнет. Если же деньги все-таки поступали на счет, то, вероятно, потребуется объяснить их происхождение. Например, это может быть пополнение счета личными средствами, либо деньги предназначались для возврата долгов. Так что ни в коем случае не стоит использовать нулевую декларацию в качестве способа для избавления от уплаты налогов.

Как именно можно сдать нулевую отчетность?

Иногда владельцы бизнеса просто ленятся или забывают про то, что требуется регулярно отчитываться перед налоговыми органами. Печально, но факт: по-прежнему многие предприниматели убеждены, что сдача отчетности обязательно сопряжена с бюрократическими проволочками и потерей большого количества времени. На самом деле особой проблемы здесь нет, поэтому сегодня абсолютно любой человек может легко сдать нулевую отчетность ООО. Для этого можно, например, обратиться в специализированные фирму, где буквально за символические деньги сделают все именно так, как нужно. Сегодня на данном рынке много профессионалов предлагает свои услуги, поэтому даже в относительно небольшом городе всегда можно найти людей, которые этим занимаются. Еще одним вариантом можно назвать отчетность через интернет – для этого есть соответствующие онлайн-сервисы. Для такой сдачи отчетности достаточно сделать запрос в духе «сдать отчетность онлайн» и поисковик выдаст несколько сайтов, которые позволяют выполнить все процедуры очень быстро.

Какие конкретно отчеты сдаются?

Итак, если компания в течение налогового периода не вела никакой деятельности и движений по счетам у нее не было, то она должна сдать нулевую декларацию по УСН. Сделать это необходимо в срок до тридцать первого марта отчетного периода. Любопытно, что одной лишь декларацией вопрос не ограничивается – необходимо сдавать и другие документы. Какие конкретно – разберем ниже.

В частности, необходимо подавать сведения о среднесписочной численности сотрудников. Причем, это касается и тех компаний, у которой нет работников вообще. Такие данные подаются в срок до двадцатого января год, идущего за отчетным. Некоторые предприниматели порой надеются, что вопросов к ним будет меньше, если у ООО будет только один учредитель. Однако в реальности нужно подавать информацию и о нем. Налоговики имеют полное право оштрафовать предпринимателя, если таковой отчетности не будет.

Сдается также и годовая бухгалтерская отчетность вместе со статистикой. В этих документах отражаются итоги деятельности за соответствующий период. Под подводимыми итогами подразумеваются деньги на счетах, долги, имущество, прибыль или убытки организации. То есть, фактически все финансовые операции, связанные с ООО, должны отражаться в соответствующем отчете. Примечательно, что бухгалтерская отчетность в принципе не может быть нулевой. Причем, это не зависит от того, ведется бизнес или нет. Дело в том, что любое ООО имеет уставный капитал, поэтому он также отражается в бухгалтерской отчетности. В связи с этим не стоит думать, что можно забыть о регулярных отчетах на период, во время которого деятельность не ведется.

Не стоит забывать о про стандартные страховые взносы – отчет по ним также требуется сдавать в ИФНС вне зависимости от прибыли. Не имеет значения и то, начислялась ли сотрудникам зарплата или нет. Как мы и говорили выше, если в компании есть директор (он же единственный учредитель), то расчет нужно производить даже в том случае, если ему заработная плата не выплачивается. Фактически директор является застрахованным лицом, поэтому и по самому себе учредителю необходимо сдавать отчетность. Отчет в ПФР подразумевает заполнению и сдачу форм ОДВ-1, СЗВ-стаж, СЗВ-Корр, СЗВ-Исх. Если у ООО единственный работник (генеральный директор), то все документы сдаются на него. Причем, сделать это необходимо до первого марта.

Итак, выше мы перечислили обязательные виды отчетности. Помимо них, можно сказать, существуют еще и индивидуальные варианты отчетов, которые сдаются в зависимости от конкретной ситуации. Например, это касается форм 6-НДФЛ и 2-НДФЛ с нулевыми показателями – их представлять в ИФНС уже не требуется. Впрочем, если такой отчет будет сделан, то налоговики обязаны принять и его. Возможно, потребуется сдать нулевую книгу учета доходов и расходов. Правда, это делается уже в случае запроса от налоговой инспекции. Не стоит забывать и про отчетность, которая сдается тогда, когда имеется объект налогообложения. В частности, это может быть имущество, по которому взимается транспортный или земельный налоги. Даже в том случае, если ООО использует УСН, от их оплаты оно не освобождается.

Сдается также и отчет в ФСС (речь идет о форме 4-ФСС «по травматизму»). Делается это в срок до двадцатого числа месяца и за каждый квартал, полугодие, девять месяцев и календарный год соответственно. Крайним сроком является двадцать пятое число месяца, который идет за отчетным. Вид деятельности в ФСС подтверждается путем предоставления заявления, справки-подтверждения и копии пояснительной записки – это делается не позднее пятнадцатого апреля.

Итак, теперь мы выяснили, что ООО, работающее по УСН, не ведущее деятельности и не имеющее работников, должно предоставлять следующие отчеты:

- нулевая декларация по УСН;

- годовая бухгалтерская отчетность;

- расчет по страховым взносам;

- среднесписочную численность работников (если в качестве сотрудников зарегистрирован только один учредитель, то в соответствующей справке указывается единица);

- отчеты в ПФР;

- отчеты в ФСС.

Таким образом, ООО должно отчитываться постоянно и при любых обстоятельствах. Если деятельность вести совсем не планируется, то наверняка проще закрыть бизнес. В противном случае, предприниматель может нарваться на штрафы со стороны налоговой инспекции. Учитывая эти особенности, стоит заранее подумать, действительно ли есть необходимость в открытии ООО или уже проще работать в качестве индивидуального предпринимателя. В последнем случае, конечно же, отчетов гораздо меньше и подобный вариант более актуален для тех, кто не планирует регулярно вести свою деятельность.

Зависимость отчетности от системы налогообложения

Итак, если с упрощенной системой налогообложения (УСН) все относительно понятно, то другие системы требуют отдельного внимания. Попробуем разобраться в их основных отличиях друг от друга в данном случае.

В частности, существует такая система, как ОСНО (общая система налогообложения). При работе по ней подается нулевой бухгалтерский баланс, декларации по налогу на прибыль и по налогу на добавленную стоимость (НДС). Прибыль и НДС может быть заменена единой упрощенной налоговой деклараций, но для этого нужно соблюдать некоторые условия. Например, в отчетном периоде не было движений по кассе и расчетным счетам, а на балансе предприятия нет объектов для налогообложения. Что касается нулевого бухгалтерского баланса, то он сдается до тридцать первого марта года, идущего за расчетным. При этом баланс только называется нулевым, а в документе указываются сведения об Уставном капитале ООО, который таковым являться не может. Декларации в данном случае необходимо подавать каждый квартал – по прибыли до двадцать восьмого числа, а по НДС – до двадцать пятого числа месяца, идущего за отчетным кварталом.

Есть и ЕНВД – он же единый налог на вмененный доход. Для организаций, работающих в таком режиме, сдача нулевой отчетности запрещена. В том случае, если ООО с ЕНВД не ведет деятельности, то оно должно в обязательном порядке ликвидироваться. То есть, ЕНВД нужно платить обязательно. Следовательно, при работе по такой системе не стоит усугублять ситуацию и правильнее решать проблему как можно быстрее.

Исходя из этого, важно грамотно выбрать систему налогообложения. В противном случае, предприниматель может столкнуться со многими трудностями. В конце концов, как мы говорили чуть выше, работать в формате ИП (индивидуальный предприниматель) определенно проще, поэтому, быть может, удобнее выбирать именно этот вариант, чтобы потом не столкнуться с некоторым недопониманием. В результате уже не придется сталкиваться со многими нюансами, которые порой кроет в себе организационно-правовая форма ООО.

При открытии ООО лучше сразу подумать, в какие периоды и при каких обстоятельствах деятельность может не вестись и будет ли это поводом для закрытия или нет. Например, этот вопрос актуален для «сезонного» бизнеса, либо для компаний, планирующих делать длительные перерывы в работе, например, при реализации долгосрочных проектов. Теоретически ООО может не осуществлять деятельность годами, однако при всем этом важно будет регулярно сдавать отчетность. Удобно это или нет – стоит решить, конечно же, самому предпринимателю. В результате можно будет уже просчитать все вероятные ошибки при дальнейшей работе.