Налог на недвижимость в 2019 году для физических лиц пенсионеров

Налог на недвижимость в 2019 году для физических лиц пенсионеров

Собственники недвижимости обязаны оплачивать налог на имущество, начисление которого осуществляется один раз в год. Однако, данные выплаты касаются не всех. Отдельные категории физических лиц имеют привилегии, к их числу относятся граждане, вышедшие на заслуженный отдых. Налоговые льготы для пенсионеров по налогу на имущество имеют свои нюансы предоставления. Именно о них пойдет разговор в нашей статье.

1. Обязаны ли пенсионеры оплачивать налог на имущество

2. На какие объекты недвижимости распространяется льгота

3. Оформление льготы на имущественный налог для пенсионера

4. Тонкости заполнения заявления на предоставление льготы

5. Возможен ли возврат уже уплаченных средств.

1. Обязаны ли пенсионеры оплачивать налог на имущество.

В 2019 году порядок и правила предоставления льгот для пенсионеров, относительно выплаты имущественного налога, не претерпели изменений. Это значит, что воспользоваться льготой смогут все граждане, вышедшие на пенсию. Не важно продолжает ли пенсионер трудится или нет, а также его фактический возраст.

В соответствии со ст. 407 Налогового кодекса РФ пенсионеры освобождаются от уплаты налога на имущество физических лиц.

Воспользоваться льготами на имущественный налог смогут пенсионеры, вышедшие на заслуженный отдых досрочно. Это касается граждан, занятых в тяжёлых и вредных условиях труда (химические и промышленные предприятия, военные и пр.).

Пенсионеры вправе воспользоваться 100% скидкой на оплату имущественного налога на один объект недвижимости.

Таким образом, владельцам нескольких квартир или гаражей придётся выбрать один из них для получения льготы, на второй налог всё же будет насчитан.

Предоставление льгот для пенсионеров осуществляется при соблюдении следующих условий:

Недвижимость принадлежит пенсионеру, т.е. имеются соответствующие ДОКУМЕНТЫ, удостоверяющие право собственности.

ИМУЩЕСТВО не используется с целью получения дохода (не сдаётся в аренду, не участвует в процессе предпринимательской деятельности).

Кадастровая стоимость имущества не превышает отметку в 300 млн. рублей.

Пенсионер не лишается права на льготу в случае владения лишь долей от имущества. Он будет освобожден от уплаты налога за свою долю. Остальным собственникам придется платить за свои владения на стандартных основаниях.

2. На какие объекты недвижимости распространяется льгота

Налоговые льготы для пенсионеров распространяются на все виды имущества, в том числе:

Напомним, что важным условием предоставления льготы по налогу на имущество является отсутствие получения дохода с имущества. ИМУЩЕСТВО НЕ используется для коммерческой деятельности.

ФАКТ СДАЧИ ЖИЛЬЯ ВНАЁМ или гаража в аренду потребует не только оплаты имущественного налога, но также НДФЛ и регистрации деятельности в ФНС в полном соответствии с Налоговым кодексом РФ.

Оформление льготы на имущественный налог для пенсионера.

Граждане, обладающие правом на льготу, для её предоставления должны обратится в территориальное отделение ФНС.

Освобождение от выплат налога на имущество носит заявительный характер, т.е. предоставляется только после подачи соответствующей заявления и всех необходимых документов.

Переоформление льготы по налогу на имущество каждый год не требуется. Пенсионеру достаточно оформить льготу на налог всего один раз.

Обратится в ФНС необходимо до 1 ноября, в противном случае налог все же будет начислен.

3. Гражданин имеет право получить льготу:

— Сразу после выхода на заслуженный отдых.

— После приобретения нового объекта недвижимости.

— Пенсионер вправе заменить один объект недвижимости на другой. Подобное действие актуально при приобретении имущества с наибольшей стоимостью.

Одновременно с льготой на имущественный налог, пенсионер сможет подать документы на предоставление льготного вычета, при условии недавнего приобретения недвижимости и выхода на пенсию, не более трёх лет, предшествующих оформлению выплат.

Максимальная сумма вычета составляет 260 тыс. рублей.

Помимо заявления о предоставлении льготы на имущественный налог, пенсионер должен подать в ФНС следующие документы:

Паспорт.

Свидетельство о праве собственности на имущество.

Пенсионное удостоверение.

Технический паспорт на объект недвижимости.

Сдать документы и заявление можно лично или через официального представителя. Не исключена их передача в виде заказного письма с уведомлением о доставке, однако наиболее вероятным способом все же является посещение гражданином офиса ФНС.

4. Тонкости заполнения заявления на предоставление льготы

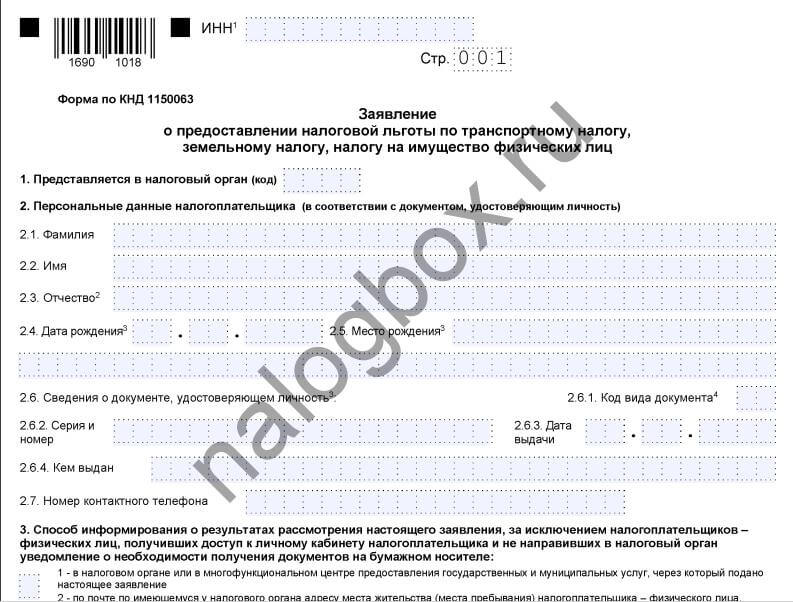

Существует стандартная форма заявления для предоставления льгот на имущественный налог. Она утверждена Приказом налоговой службы от 14.11.2017 года № ММВ-7-21/897

Сдавать документ разрешено в печатном виде или заполненным вручную.

Сдавать документ разрешено в печатном виде или заполненным вручную.

Заполнить бланк можно на месте, прибегнув к помощи квалифицированного сотрудника налоговой службы, либо дома. Последний вариант возможно реализовать посредством бесплатного скачивания формы выше.

Бланк подлежит заполнению черными или синими чернилами. При выборе ручного способа, гражданин должен писать четко и разборчиво. Почерк не должен быть слишком большим или мелким.

Заявление на получение льготы по налогу на имущество состоит из следующих листов:

Титульного.

Получения льготы на транспортный налог.

Получения скидок на земельный налог.

Предоставления льготы на имущественный налог.

Налоговые льготы для пенсионеров по налогу на имущество.

Таким образом, пенсионер сможет в одном заявлении потребовать одновременное оформление нескольких льгот. Главное – предоставить все необходимые документы.

На титульном листе указать данные налоговой службы, паспортные реквизиты, ИНН и номер телефона налогоплательщика. Заполнить его достаточно просто, необходимо лишь переписать информацию с личных документов. Что касается данных об отделении ФНС, найти их можно на официальном сайте.

Пенсионеру также необходимо указать способ получения ответа на свою заявку. В том случае, если гражданин решит получить решение при личном посещении налоговой, ему стоит поставить цифру «1», через почту – «2». В самом низу листа ставится дата и подпись заявителя.

Листок о предоставлении льготы на имущественный налог состоит из двух разделов. Каждый из них предназначен для заполнения данных, относительно одного объекта недвижимости. К примеру, если гражданин желает получить льготу только на квартиру, он заполняет один раздел, второй остается свободным. Если льгота оформляется на частный дом и гараж, заполняются оба раздела.

На листке указываются следующие данные:

ФИО и ИНН заявителя.

Вид помещения.

Срок предоставления льготы.

Реквизиты пенсионного удостоверения.

Все внесенные данные требуют заверения подписью заявителя в совокупности с постановкой даты составления документа.

5. Возможен ли возврат уже уплаченных средств.

Нередко случаются ситуации, при которых пенсионер попросту не знал о возможности освобождения от выплаты имущественного налога и вносил плату ежегодно. В таком случае, пенсионер имеет право оформить возврат уплаченных им средств, написав соответствующее заявление в ФНС с указанием реквизитов банковского счёта. Сотрудники ФНС не могут отказать в выплате ошибочно уплаченных средств. Перерасчёт и перевод денег осуществляется в кратчайшие сроки.

В заключении сделаем вывод: граждане, вышедшие на заслуженный отдых, освобождаются от выплаты имущественного налога, при условии оформления выплат на один однотипный объект. Исключение составляют объекты, используемые для получения дополнительного дохода, а также имущество, дороже 300 млн. рублей.

В каких случаях пенсионерам положена налоговая льгота на недвижимость

Российским пенсионерам предоставляются льготы по уплате имущественного налога. Они освобождаются от уплаты за один объект недвижимости каждого вида и должны сами выбрать его. Размер сбора на остальные объекты будет рассчитан по-новому, согласно введенным законодательно с 2019 года изменениям

Налог на имущество – важный источник дохода федерального бюджета, как и земельный налог, и НДФЛ. Обычно пенсионеры чаще всего беспокоятся по поводу налоговых льгот именно на имущество. И для них особенно важно, сохранятся ли льготы для пенсионеров на налог на недвижимость в 2019 году.

Новым законом, подписанным главой государства, для этой категории населения освобождение от сбора сохраняется. Что касается уплаты налога на имущество, порядок освобождения от него не изменился. А это значит, что список льготников имущественного налога не сократился, даже наоборот. Лица пенсионного возраста по-прежнему отнесены к льготникам и платить налог на имущество физических лиц не должны.

Порядок применения льгот

Гражданам, которым пенсия уже выплачивается, налоговая привилегия на имущество гарантирована. Трудоустройство никакого влияния на нее не оказывает. Преференции положены гражданам:

- с 55 лет ‒ для женщин и 60 лет ‒ для мужчин;

- отдельных профессий, которые пенсию по выслуге лет оформили досрочно (это касается учителей, медицинских работников, шахтеров, военнослужащих и др.).

Льготное налогообложение для пожилых граждан может быть применено к таким видам недвижимого имущества физлиц:

- квартире или комнате в коммуналке;

- индивидуальному жилому дому;

- гаражу или машино-месту;

- хозяйственным строениям или нежилым строениям площадью не более 50 кв.м.

За имущество других видов налоговый сбор оплачивается в порядке, установленном законом.

Условия получения

Налоговая льгота на имущество предоставляется всем без исключения получателям пенсий. При этом не имеет значения основание начисления пенсии. Она может предоставляться при достижении предусмотренного законом возраста, по инвалидности или выслуге лет. Пенсионер может работать и получать зарплату.

Особые условия касаются непосредственно объектов недвижимости. Может оказаться, что на старого человека их оформлено сразу несколько единиц и разных видов. Льгота будет представлена не на единственный объект, а на одну квартиру, дом и гараж одновременно. Пенсионер, владеющий двумя квартирами, налог на имущество заплатит только по одной из них. Если же в его владении квартира и дом, то сбора вообще не будет.

Рис. 1. За что не придется платить?

Не начисляется налог на имущество физических лиц, если объект недвижимости:

- в собственности у льготника;

- не для коммерческого использования;

- не является элитным жильем и стоит не более 300 млн рублей.

Как определить сумму платежа за второй и последующие объекты одного типа

С 2019 года расчет имущественного налога будет производиться, исходя из кадастровой стоимости недвижимости, близкой к рыночной. Новый документ предполагает новые правила определения базы, с которой взимается платеж.

Пенсионер, во владении которого находится несколько объектов недвижимости одного вида, должен знать, как определяется база, с которой взимается налоговый платеж. Налог будет рассчитан на основе кадастровой стоимости, вплотную приближенной к рыночной. Увидеть ее очень просто. На это уйдет несколько минут. Гражданин должен будет для этого посетить сайт Росреестра. Но кадастровая стоимость, которая получена таким образом, еще не окончательная величина. Итоговую базу налогообложения можно получить, если из имеющейся суммы вычесть кадастровую стоимость:

- 20 м 2 квартиры;

- 10 м 2 комнаты;

- 50 м 2 дома.

Если результат получился нулевой или отрицательный, платить ничего не придется.

Процедура оформления

Льготы не возникают автоматически. Пенсионеру для получения освобождения от имущественных начислений до 1 ноября 2018 года следует обратиться с заявлением о выборе объектов для льготы в налоговый орган.

Четкая форма для его оформления в законе не прописана, зато на официальном сайте ФНС РФ доступны образцы, по которым оно составляется.

Документ нужно доставить при личном обращении в налоговый орган, почтовым отправлением или электронно на официальном сайте ФНС России.

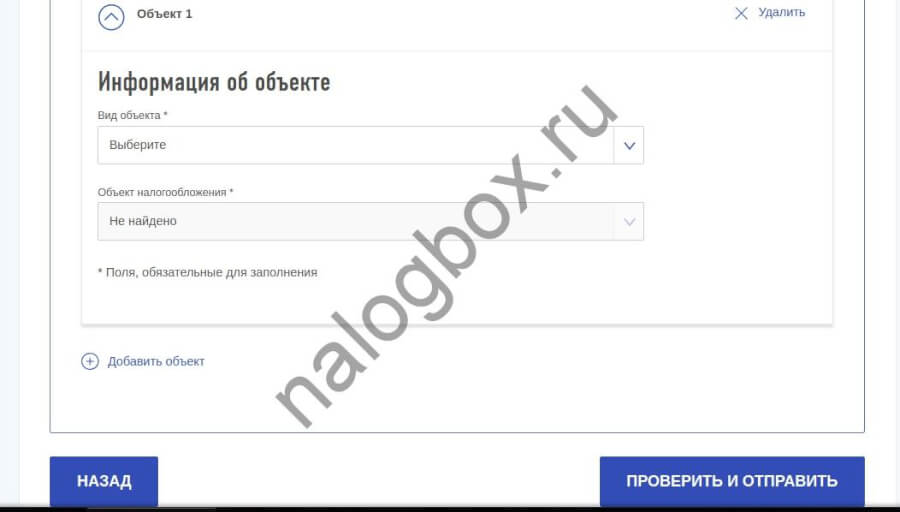

Рис. 2. Образец заявления, предоставляемого в ИФНС

Если он этого не сделает, то льготу получит на один объект каждого вида, но сумма налога будет налоговиками исчислена максимально. И пенсионер вынужден будет ее уплачивать.

Рис. 3. Как пенсионерам платить налог на имущество с 2019 года

Вместе с заявлением следует предъявить:

- пенсионное удостоверение;

- гражданский паспорт;

- свидетельство о праве собственности;

- паспорта на объекты недвижимости.

Могут потребоваться и другие бумаги.

Если же пожилой человек решил приобрести жилье, то он также может избежать уплаты имущественного 13% налога. Для этого он должен:

- обратиться в налоговые органы со справкой по форме 3-НДФЛ;

- написать заявление (его форму он узнает в ИФНС);

- приложить копию паспорта, форму 2-НДФЛ, документы на квартиру и право владения ею, договор о купле-продаже недвижимости, расписку в получении денежных средств.

Эти суммы перечисляются исключительно банковским переводом.

Нормативные документы

- Налоговый кодекс РФ.

- ФЗ от 3 августа 2018 г. № 334-ФЗ “О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации“.

Принят закон о сохранении льгот по имущественным налогам в прежних границах пенсионного возраста с 2019 года – об этом в видеосюжете:

Сохраните и поделитесь информацией в соцсетях:

Льготы пенсионерам по налогу на имущество физических лиц в 2019 году – что нужно знать?

Налог на имущество физических лиц на сегодняшний день остается одним из значимых источников наполнения местных бюджетов. Порядок налогообложения – как этот налог платить и рассчитывать – устанавливают власти субъектов федерации (к ним относятся и города федерального значения — Москва, Санкт-Петербург и Севастополь). Местным органам исполнительной власти предоставлено право на установление дополнительных льгот, но большая их часть содержится в Налоговом кодексе.

Несмотря на то, что в 2019 году не вносилось изменений в главу 32 НК РФ, регулирующую налог на имущество, и льготы остались прежними, у граждан постоянно возникают вопросы, как льготы применяются. ФНС РФ регулярно выпускает актуальные разъяснения. В последнем речь шла о том, в каком порядке предоставляются льготы пенсионерам по налогу на имущество физических лиц в 2019 году. Расскажем подробнее.

Объектами налогообложения являются недвижимые вещи – те, которые неразрывно связаны с землей не могут быть перемещены без причинения существенных повреждений. Движимые вещи не подпадают под данный налог, но могут служить объектом налогообложения по другим поводам (например, на автомобиль собственник обязан уплачивать транспортный налог).

В то же время земельный участок не является для данного вида сбора объектом налогообложения, за землю владельцы обязаны перечислять иной местный налог — земельный. Нередко эти два платежа граждане не различают и у пожилых людей вполне закономерно возникает вопрос: «какие льготы положены пенсионерам на имущество и землю», но это два разных налога. В данной статье будет дан ответ только на первую часть вопроса, в соответствии с наименованием обязательного сбора.

Льгота может быть предоставлена как в виде освобождения от платежа, так и в виде уменьшения его размера. На сроки уплаты налога льгота не влияет, если есть обязанность предоставить определенную отчетность или уплатить налог, она должна быть исполнена своевременно. Льготы также могут применять автоматически или по отдельному заявлению заинтересованного лица, в последнем случае момент начала ее применения определяется временем предоставления такого документа в ФНС РФ.

Категории льготников

Теперь перечислим, кому положены льготы на налог на имущество в соответствии с федеральным законодательством. В статье 407 НК РФ перечислены более десятка категорий льготников:

- герои СССР и РФ;

- инвалиды с детства, инвалиды 1 и 2 групп, а также дети-инвалиды;

- участники боевых операций и операций по обороне СССР, например, участники (в том числе, партизаны и лица вольнонаемного состава) ВОВ;

- чернобыльцы, подвергшиеся радиоактивному воздействию вследствие катастрофы на ПО «Маяк» и при сбросе отходов в реку Теча;

- уволенные из армии в связи с состоянием здоровья, по сокращению или по достижении определенного возраста, военнослужащие, если общий срок их военной службы составил 20 лет и более;

- лица, непосредственно участвовавшие в испытаниях ядерного оружия (в специально предназначенных подразделениях особого риска), задействованные в ликвидации аварий ядерных установок в вооруженных силах;

- потерявшие кормильца члены семей военнослужащих;

- пенсионеры, которым содержание установлено на основании норм пенсионного законодательства;

- лица, достигшие 60 лет (для мужчин) и 55 (для женщин), которые получают пожизненное содержание;

- участники боевых действий в Афганистане и военнослужащие, исполнявшие интернациональный долг в иных «горячих» точках;

- граждане, ставшие инвалидами в результате испытаний ядерного оружия, либо заболевшие лучевой болезнью;

- близкие родственники (супруги и родители) военных и госслужащих, погибших при исполнении своих служебных обязанностей;

- творческие работники — в отношении помещений и зданий, специально оборудованных и используемых для реализации творческих планов, жилые объекты, используемые в качестве открытых площадок для общественных музеев, библиотек и т.д. (но только на период исполнения ими общественно важной роли приюта творческой мысли);

- все граждане — в отношении хозпостроек и сооружений, расположенных на участках, выделенных для садоводства, огородничества и строительства частных домов (каждое площадью не более 50 квадратных метров).

Льготы по налогу на имущество физических лиц в 2018 году в виде вычета из налоговой базы — кадастровой стоимости (20 кв.м. — для каждой квартиры, 10 — для комнаты, 50 — для дома) применяются автоматически, писать заявления об их применении не нужно.

Льготы пенсионерам

Налоговая недавно разъяснила, как применяется налог на имущество для пенсионеров в 2019 году. Льготы для пенсионеров теперь распространяются только на одну квартиру, один дом и т.д., то есть, только на один объект из представленного списка:

- жилое помещение (дом);

- квартира в многоквартирном доме, комната в квартире;

- единый комплекс недвижимости;

- гараж;

- незавершенный строительством объект;

- машино-место;

- иное строение.

Есть еще одно условие для получения льготы в виде полного освобождения от уплаты налога: данное имущество должно использоваться только в личных целях, не для осуществления предпринимательства. Если объект — это хозпостройка, площадь его не должна превышать 50 квадратных метров.

Есть еще одно условие для получения льготы в виде полного освобождения от уплаты налога: данное имущество должно использоваться только в личных целях, не для осуществления предпринимательства. Если объект — это хозпостройка, площадь его не должна превышать 50 квадратных метров.

Право на льготу имеют не только российские пенсионеры, но и пенсионеры-иностранцы, владеющие в РФ недвижимостью.

Льготой не могут воспользоваться представители пенсионера, получающие за него пенсию, например, представители ребенка, получающего выплату по потере кормильца.

Как известно, гражданам, в том числе пенсионерам, нет необходимости заполнять декларации или иную отчетность, налоговая посылает уведомления о том, что должен быть уплачен налог на имущество физических лиц.

Льготы для пенсионеров применяются на основании заявления, так как гражданин должен имеет право выбора одного объекта каждого вида в целях применения преференции. Также необходимо сообщить госоргану о приобретении статуса пенсионера при достижении соответствующего возраста. Уведомление подается до 1 ноября текущего года, если оно не предоставляется применяется льгота для объектов по каждому виду с максимальной суммой сбора.

Все возникающие на сбору вопросы лучше уточнять у специалистов налоговой, ведомство уже несколько лет использует телефон горячей линии для консультаций граждан. Также не следует забывать, что налоговая служба предлагает множество удобных сервисов. Например, посчитать сумму любого обязательного сбора можно используя онлайн-калькулятор, в том числе, на официальном сайте ФНС РФ.

Платят ли пенсионеры налог на имущество в 2019 году

Приветствуем на helpguru.ru. В статье расскажем, платят ли налог на имущество пенсионеры. Имущественный налог – это доходная часть государственного бюджета. В 2019 году расчет выплат будет производиться поэтапно, а основой станет кадастровая стоимость объекта, которая будет максимально приближена к рыночной стоимости.

Приветствуем на helpguru.ru. В статье расскажем, платят ли налог на имущество пенсионеры. Имущественный налог – это доходная часть государственного бюджета. В 2019 году расчет выплат будет производиться поэтапно, а основой станет кадастровая стоимость объекта, которая будет максимально приближена к рыночной стоимости.

Итогом станут высокие суммы налогов, поэтому актуальным становится вопрос, как будет начисляться имущественный налог для пенсионеров в 2019 году, и есть ли освобождения от его уплаты.

Должны ли пенсионеры платить имущественный налог в 2019 году

В этом году не было изменений в порядке освобождения от налоговых выплат, а также сохранился список категорий, которым по закону положены налоговые льготы. Льготной категорией считаются и пенсионеры, по этой причине освобождение от налога на имущество пенсионеров имеется, но не по всем объектам.

Налоговые льготы в этом году предоставляются всем гражданам, которые получают пенсионные выплаты. Освободиться от налога могут граждане, которые трудоустроены или уже прекратили свою трудовую деятельность. Отсутствуют налоговые начисления в этом году на имущество для следующих категорий граждан:

- Люди, которые достигли пенсионного возраста, то есть 55 лет для женщин и 60 лет для мужчин.

- Досрочно вышедшие на пенсию, по выслуге лет, то есть врачи, военные, учителя и другие категории.

Льгота на налог на имущество для пенсионеров в 2019 году предоставляется абсолютно всем гражданам, которые являются получателями пенсии по старости. Начисления будут отсутствовать в следующих случаях:

- Имущество в собственности пенсионера.

- Не применяется для дополнительного дохода.

- Кадастровая стоимость данного имущества не выше 300 000 000 рублей.

Мало кто знает, платят ли пенсионеры налог на недвижимость, и какие объекты будут освобождаться от уплаты. Давайте разберемся в этом вопросе.

Какие объекты освобождаются от уплаты налога на имущество

Есть ли ситуации, когда пенсионеры освобождены от уплаты налога на имущество? Полное освобождение получить не получится, но можно оформить льготу на несколько видов имущества, если они относятся к разным категориям, то есть:

- Комната или квартира была приватизирована.

- Частный дом.

- Гараж.

- Дача.

- Помещения, которые применяются для творческой работы – мастерские, музеи, библиотеки.

- Нежилые помещения, которые располагаются вблизи дома или дачи и предназначены для разведения подсобного хозяйства, если общая площадь не превышает 50 кв.м.

Уплата налога не производится, если у пенсионера недвижимость только в единственном числе. То есть льгота может оформиться только на один имущественный объект, за все остальные, которые находятся в собственности, начисления будут происходить. У человека есть возможность самостоятельно выбирать объект, который будет льготным.

Самым выгодным является налог на квартиру, поэтому чаще всего льготным объектом выступает самое дорогое имущество – это квартира. Военные пенсионеры в этом году будут получать начисления на общих основаниях. Также они могут получить льготу на один из всех имеющихся в собственности имущественный объект.

Также пенсионеру предоставляется скидка в размере 50% на второй зарегистрированный объект, но для этого необходимо выполнить ряд требований. То есть на объект должно быть право собственности, он должен применяться только под жилье, и его кадастровая стоимость не должна быть выше 300 000 000 рублей.

В расчет имущественного платежа происходит вычитание таких размеров имущественной собственности:

- От комнаты 10 кв.м.

- От квартиры 20 кв.м.

- От частного дома 50 кв.м.

Налог на собственное имущество

Не все знают, платят ли пенсионеры налог на имущество. Пенсионеры относятся к налогоплательщикам, только налоговые начисления происходят с определенными оговорками.

Граждане пенсионного возраста могут не оплачивать налоговые взносы со следующих объектов:

- Имущество является собственностью пенсионера, что может подтвердить свидетельство о праве собственности.

- Пенсионер не получает прибыль с данного объекта, то есть он его не сдает, в противном случае налог будет начисляться на общих основаниях.

Перечень всех объектов указан в налоговом кодексе и дополнительных объектов не указано ни в данном кодексе, ни в других нормативных документах. Все объекты, которые отсутствуют в данном списке, облагаются налоговым вычетом на общих основаниях.

Налог на элитную недвижимость

Если в собственности есть элитная недвижимость, кадастровая стоимость которого превышает 300 000 000 рублей, то льгота пенсионерам по налогу на имущество такого плана не положена.

В итоге, если у пенсионера есть дом, кадастровая стоимость которого составляет более 300 000 000 рублей, то вне зависимости от того, собственник ли он или ветеран труда, налог будет оплачиваться в полной стоимости.

Если у пенсионера в собственности есть не только жилье, но и дача, то не стоит переживать по поводу взыскания с них налоговых начислений.

Какова налоговая ставка на имущество

Итоговая сумма налога рассчитывается уже муниципальной властью на основе законодательных требований. Но, налоговая сумма не должна превышать 0,1%, для объектов, которые имеются в льготном списке.

Но в тоже время, по решению местной власти данная ставка может уменьшаться и равняться нулю, а может увеличиваться в несколько раз. Ставка рассчитывается индивидуально на каждый объект.

То есть ставка на квартиру может составлять 0%, а ставка на налог на гараж уже 0,1%. А ставка на элитное жилье, кадастровая стоимость которого более 300 000 000 рублей, уже может достигать 2%.

Но по такой ставке происходит расчет налога не для всех категорий физических лиц. В данном случае, начисления происходят только для тех категорий граждан, которые указаны в законодательстве, к такой категории и относятся пенсионеры.

Каково налоговое законодательство на данный момент

Могут ли пенсионеры быть освобождены от налога на имущество? По нынешнему законодательству можно оформить льготу. А ведь совсем недавно, пенсионеры даже не знали, как это платить налог на имущество.

В 2014 году в налоговое законодательство были внесены существенные изменения, которые начали работать с начала 2015 года. То есть теперь все имущество, которое находится в собственности пенсионеров, облагается налогом. А расчет данного налога производится не на основе инвентаризационной стоимости, а на основе его стоимости на рынке.

Внесенные изменения существенно увеличили стоимость налоговых сборов для пенсионеров. Но вместе с увеличением стоимости были предусмотрены и налоговые льготы для пенсионеров.

Налоговый вычет для пенсионеров

Пенсионеры, которые имеют право на получение налоговых льгот, должны соблюдать одно важное правило – получать пенсионные выплаты на территории России.

Налоговый вычет представляет собой конкретную сумму от общей стоимости данного объекта, которая не облагается налоговым сбором. Налог на имущество предполагает следующие виды налоговых вычетов:

- В комнате – стоимость 10 кв.м.

- В квартире – стоимость 20 кв.м.

- В частном доме – стоимость 50 кв.м.

При расчете данной стоимости не играет роли общая площадь объекта, этажность и количество комнат. А вычет может применяться независимо от того, сколько подобных объектов есть у гражданина.

То есть если у пенсионера в собственности 2 квартиры и 3 земельных участка, то налог будет начисляться только на 1 квартиру и на 2 земельных участка.

Муниципальные власти могут производить изменения в данных выплатах, как в большую, так и в меньшую сторону.

На данный момент стоит вопрос об увеличении налогового вычета, и в первую очередь они будут направлены на дорогую недвижимость. Для дорогих объектов данный вычет может составлять до 1 000 000 рублей. Такое происходит по причине расчета кадастровой стоимости на основе рыночной стоимости, а не на основе инвентаризационной стоимости, как это было ранее.

Власти планируют произвести полную отмену данного налога по всей стране уже к 2020 году.

Льгота на имущественный налог для пенсионера

Не все знают, платится ли налог на имущество другими гражданами, которые еще не вышли на пенсию и не имеют других источников доходов, в том числе работы.

Льготы на имущественный налог для пенсионеров назначаются независимо от того, продолжает пенсионер трудовую деятельность или закончил ее. Здесь основную роль играет именно возраст гражданина, для получения льготы он должен достигнуть пенсионного возраста, и получать пенсию на территории страны.

Также, сама процедура освобождения пенсионера от выплаты налоговых отчислений имеет свои тонкости.

Освобождение от уплаты налога происходит в уведомительной форме. То есть по закону, пенсионер должен обращаться за льготой самостоятельно. Но в обязанности сотрудников налоговой службы не входит самостоятельно предоставление льготы гражданам, которые достигли пенсионного возраста.

Но это не означает, что сотрудник может отказать в предоставлении льготы пенсионеру. На самом деле пенсионеры имеют право не производить оплату налога только после того, как они самостоятельно обратятся в налоговые органы и оформят данную льготу в индивидуальном порядке. Только после этого они получат освобождение от уплаты.

Другими словами, после того, как человек достиг пенсионного возраста, он должен самостоятельно написать заявление на льготу и предоставить пакет документов, который будет подтверждать его право на налоговое освобождение. Пока пенсионер не напишет данное заявление, начисления будут происходить на общих основаниях.

Если налог не будет выплачиваться без заявления, то будет производиться начисление пени и штрафов, независимо от того, достиг человек определенного возраста или нет.

Налог на имущество пенсионерам в 2019 году будет пересчитан после того, как заявитель напишет заявление и предоставит соответствующие документы.

Стоит помнить, что данный налог является региональным и только местные власти решают, какие льготы пенсионерам для налога на имущество в 2019 году будут предоставляться. То есть территориальная власть, самостоятельно устанавливает налоговые ставки и категории граждан, которые могут использовать данные льготы.

Но льгота на налог пенсионерам должна предоставляться в обязательном порядке, независимо от решения местной власти, так как этот налог закрепляется федеральным законодательством.

В тоже время, у местных властей не должно быть произвола, так как есть определенные границы налоговых ставок, которых местные власти должны обязательно придерживаться.

Получаем освобождение по налогу на имущество в 2019 году: определяемся со статусом

Получение данного статуса начинается с достижения определенного возраста, при котором человек начинает получать пенсионные выплаты и автоматически получает право на льготу.

В нашей стране пенсионерами считаются женщины, которые достигли возраста 55 лет и мужчины, достигшие возраста 60 лет. То есть данное основание является общим для признания человека пенсионером.

Также в законодательстве прописан перечень граждан, которые имеют право на досрочную пенсию, к ним относятся:

- Шахтеры.

- Военные.

- Работники МВД.

- Другие льготные категории граждан.

Данный перечень очень длинный, и в данном случае налог на имущество физических лиц для пенсионеров данных категорий также начисляется с предоставлением льготы.

Собираем документы и пишем заявление

На следующем этапе пенсионеру требуется собрать необходимый пакет документов и обратиться в налоговую службу для написания заявления. В пакет документов входит следующее:

- Заявление, по конкретной форме написания.

- Паспорт, который выдан в России.

- Пенсионное удостоверение, которое становится подтверждением пенсионного возраста и правом на получение льготы.

- ИНН.

- Свидетельство, подтверждающее право собственности на недвижимый объект, по которому происходит налоговое начисление.

По закону, конкретной формы заявления нет, но налоговые службы определили порядок написания данного заявления, бланк которого есть в налоговых органах и на официальном сайте ФНС (nalog.ru). При заполнении данного документа, пенсионер подтверждает свое согласие на использование данной льготы.

Заполнение заявления должны быть полным, чтобы избежать неточностей. Если будут выявлены неточности, заявление вернут назад заявителю на исправление и переписывание документа.

В момент заполнения в документе не должно быть ошибок или исправлений, в противном случае документ будет возвращен назад на повторное переписывание. Требований по написанию у сотрудников нет, заявитель может заполнить его от руки или при помощи компьютера, после чего распечатать.

При заполнении, пенсионеру требуется указать следующие данные:

- Анкетные данные, то есть ФИО.

- Информацию об адресате, то есть данные о налоговой инспекции.

- ИНН заявителя.

- Данные паспорта.

- Адрес прописки заявителя.

- Цель обращения, в данном случае – это налог на имущество физических лиц и льготы пенсионерам.

- Желаемый способ для получения ответа от налоговых органов.

После этого заявление необходимо подписать, и поставить дату обращения за льготой, датой является день написания заявления.

Идем в налоговую

Чтобы узнать, должны ли пенсионеры платить налог на имущество, необходимо обратиться в налоговую службу или просто прочитать эту статью. После того, как заявление было написано, его требуется передать в налоговые органы для рассмотрения и принятия решения. Заявление передается несколькими способами:

- Отдать заявление самостоятельно.

- Отправить почтовым письмом с уведомлением.

- Направить по электронной почте.

Чаще всего пенсионеры используют первые два способа, так как они максимально привычные им. При электронной отправке заявления требуется соблюдать определенный порядок действий:

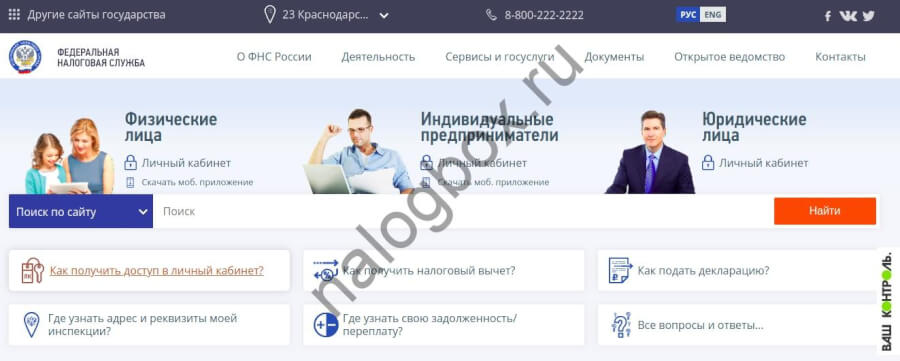

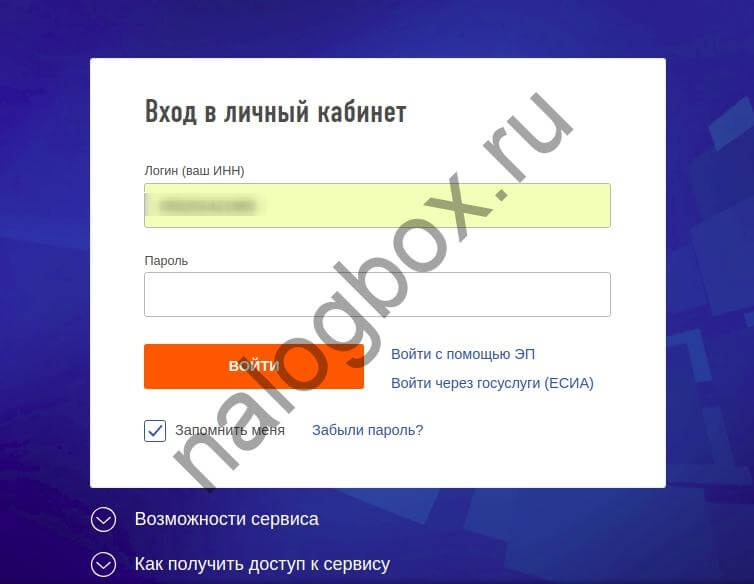

- Для начала заявитель должен пройти регистрацию на портале налоговых органов (nalog.ru).

- Затем составить заявление в электронном варианте и отправить его на рассмотрение.

Но даже, если пенсионер решил отправить электронное заявление, обратиться в налоговые органы личной явкой все равно придется. Заявителю потребуется получить в налоговых органах логин и пароль, которые необходимы при проведении регистрации на официальном сайте. Без этих данных пользователь не сможет зайти на сайт в личный кабинет, а также оформить электронную подпись и специализированную карту.

Налог на недвижимость для пенсионеров: льготы в 2019 году

Последнее обновление 2018-12-04 в 16:57

Налог на имущество пенсионеры платят или нет — причина сомнений россиян в постоянных изменений налогового законодательства и в малой осведомленности о правилах обложения имущественных объектов, хотя ФНС активно развивает политику информирования граждан и разъяснения всех нюансов обложения.

По общему правилу пенсионер должен платить налог на имущество, т. к. является его плательщиком, но в ст.407 Налогового кодекса России приведен порядок предоставления льготы по налогу на имущество для пенсионеров, которой необходимо воспользоваться по собственной инициативе.

Льготы для пенсионеров по налогу на недвижимость

Налог на имущество граждан относится к местному уровню. Это значит, что некоторые его элементы устанавливают органы на «местах» — каждый город и район утверждает их самостоятельно. А также это значит, что поступления от налога идут на 100% в местную казну, а следовательно, и возвращаются в качестве общественных благ на ту территорию, с которой был взят.

Льготы по этому платежу делятся на федеральные, перечисленные в ст.407 НК РФ, и местные. Налоговая льгота для пенсионеров на имущество является федеральной, т. е. действует на всей территории страны одинаково — муниципалитеты лишь вправе расширить ее, но никак не сужать.

Освобождение для данной категории граждан впервые было использовано при расчетах в 2016 году — за период 2015 года. И если задавать вопрос, с какого года пенсионеры не платят налог на имущество физических лиц, то ответ: с 2015 года. Механизм расчета таков, что налог считается в следующем году.

Важно!

Закон, освобождающий пенсионеров от уплаты налога на недвижимость, действует с 2015 года, но каждый индивидуальный получатель льготы должен подать заявление, чтобы его право было учтено.

Налог на имущество для пенсионеров будет отменен с 2017 года, если он подал заявление в текущем году. А за прежние года вернуть деньги невозможно — льгота не имеет обратную силу. Например, гражданин стал пенсионером 5 лет назад, по каким-то причинам не знал, что налог на жилье для пенсионеров не начисляется при подаче заявления, и сдал его только сейчас — и льгота охватит только прошедший период, не более.

Пенсионеры освобождаются от налога на имущество с возраста 55 лет для женщин и 60 лет для мужчин либо с момента выхода на пенсию, если это произошло раньше достижения указанных лет.

Льгота распространяется на:

- дом;

- квартиру;

- доли;

- комнату;

- гараж;

- единый жилой комплекс;

- помещения и строения творческого характера и для личного хозяйства.

Важно!

Льгота охватывает почти все объекты налогообложения, но пенсионер может получить только по одной льготе за каждый вид имущества.

Это значит, что налог на единственное жилье для пенсионеров не начисляется, но только после подачи заявления.

Если у пенсионера 2 квартиры, должен ли он платить налог на имущество?

В итоге — сколько объектов недвижимости не облагается налогом для пенсионеров? Это зависит от количества и видов его имущества. Если у него одна квартира, одно хозяйственное строение (например, оранжерея) и доля в праве собственности на дом, то он получит льготу по всем пунктам.

А если у пенсионера две квартиры, то одна попадет под освобождение, а за вторую необходимо платить. Он может сам выбрать, по отношению к какой использовать льготу. Для этого подается специальная форма — уведомление о выбранных объектах. Условие — его нужно подать до 1 ноября года, чтобы ИФНС успела подготовить налоговое уведомление с учетом этого выбора. Если же подать документ после 1 ноября, он будет учитываться уже на следующий период. Можно менять свое решение путем подачи уточненного уведомления в течение года.

Ссылка для скачивания шаблона уведомления.

Вы можете и не подавать эту форму. Тогда ИФНС сама выберет из двух, трех и т. д. объектов один для применения льготы — исходя из наибольшей суммы налога: по какому имуществу выходит самая крупная сумма к уплате, тот и будет выбран для скидки пенсионеру на налог на недвижимость.

Важно!

Наличие второй квартиры не означает, что вы обладатель роскоши и она будет облагаться по повышенным тарифам — это зависит от условий местного законодательства в части ставок.

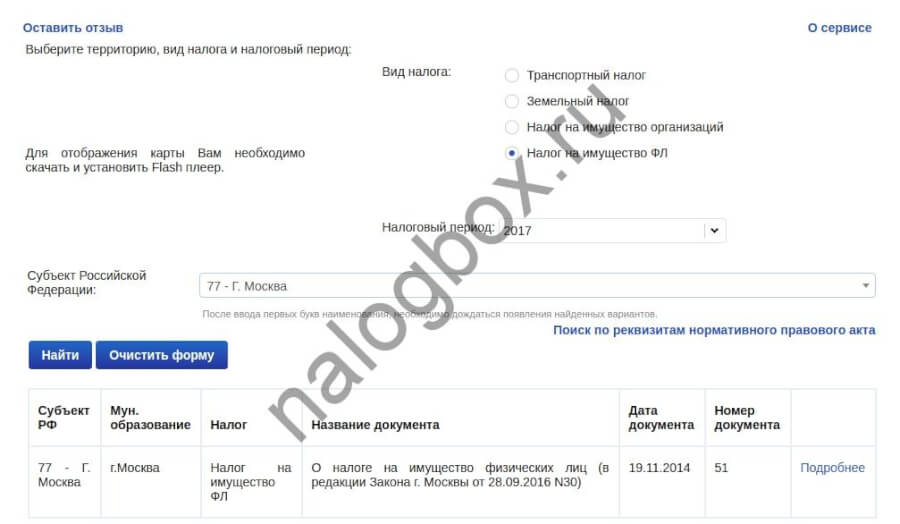

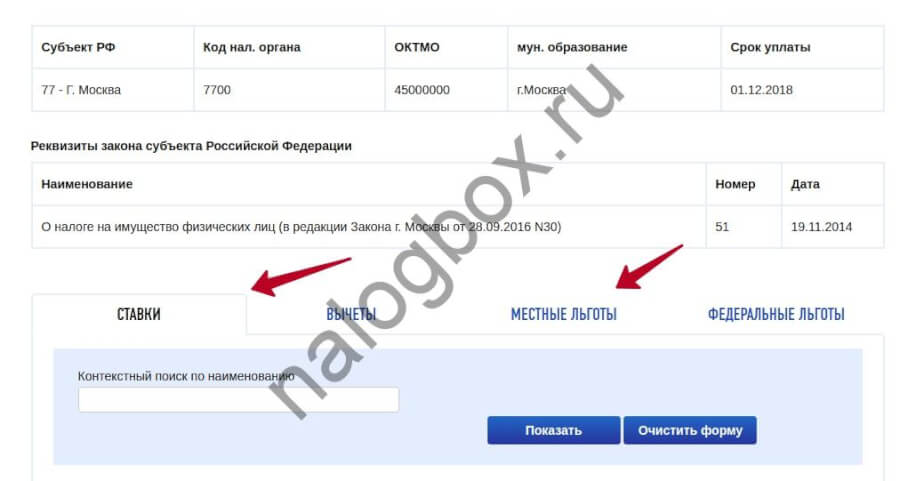

Посмотреть информацию о ставках можно на сайте ФНС.

Платят ли работающие пенсионеры налог на имущество

В пп.10 п.1 ст.407 НК РФ указаны в качестве адресатов льготы пенсионеры и лица в возрасте 55 и 60 лет для женщин и мужчин соответственно. Это значит, что и работающие и неработающие пенсионеры не должны платить налог на недвижимость, т. к. льгота не зависит от трудоустройства лица.

В качестве ориентира указаны факт выхода на пенсию и достижение указанных возрастов. Почему такое разграничение — лицо может выйти на пенсию раньше 55 или 60 лет — по выслуге лет (учителя, работники вредных производств и т. п.), и тогда они с этого момента становятся адресатами льготы, и, наоборот, гражданин, достигший указанного возраста, может продолжать работать и не получать пенсию, но из-за своего возраста уже подпадает под пп.10 п.1 ст.407 НК РФ.

Должны пенсионеры платить налог за муниципальную квартиру?

Наниматели муниципального жилья не являются его собственниками, а в ст.400 НК РФ указано, что плательщиками этого налога являются обладатели права собственности. Муниципальное жилье принадлежит муниципалитету, и он является его собственником.

Никто не имеет права инкриминировать нанимателю налоговые обязательства за такую квартиру, не только пенсионеру, но и вообще любому арендатору. Но если вам придет налог за муниципальное жилье в виде уведомления и платежного извещения, не беспокойтесь — очевидна какая-то ошибка в базе «АИС-налог» и инспекторы немедленно ее исправят после вашего посещения ИФНС.

Налог на приватизированную квартиру для пенсионеров

Наниматель социальной квартиры вправе пройти процедуру приватизации и получить снимаемую площадь в собственность. С даты заключения договора приватизации с муниципалитетом новоиспеченный собственник обязан выплачивать ежегодный налог на квартиру в собственности, который для пенсионеров не начисляется, если они подадут заявление о получении льготы.

С точки зрения льготы неважно, каким было имущество и каково его нынешнее состояние — приватизированное жилье или с самого начала частное, куплено на собственные средства и с помощью ипотеки и т. д., НК РФ не классифицирует объекты обложения по признаку приватизации и пр., поэтому действуют общие правила.

Куда обратиться пенсионеру для отмены налога на недвижимость?

Чтобы получить освобождение, необходимо заполнить заявление установленного образца:

Это актуальный бланк, утвержденный ФНС России, вы можете скачать его отсюда. Согласно ст.407 НК РФ заявитель не обязан прикладывать к нему подтверждающие документы, но вправе это сделать. Если вы не приложите копии пенсионного удостоверения и т. д., то ИФНС сама запросит их у ПФР, Росреестра и пр.

Подавать заявление можно одним из способов:

- самому — посетить ИФНС по месту нахождения имущества и подать документ, имея с собой паспорт;

- написать нотариальную доверенность и передать заявление через представителя;

- через МФЦ, который заключил договор о взаимодействии с вашей ИФНС;

- через «Личный кабинет налогоплательщика».

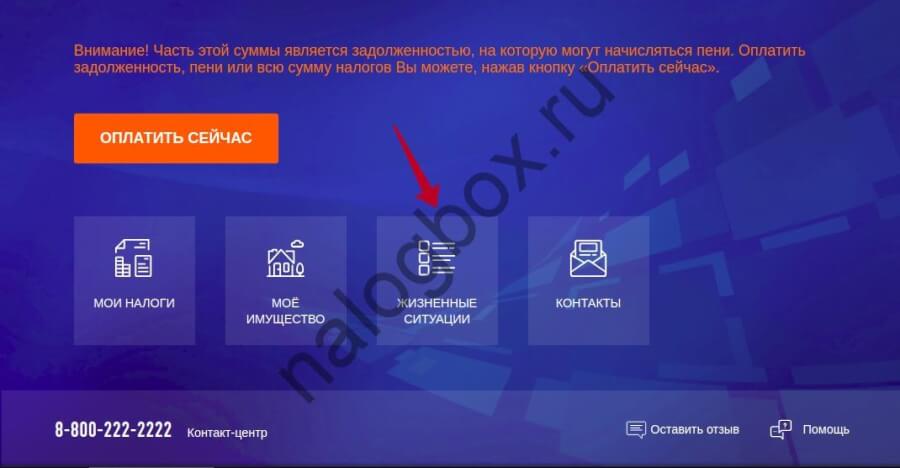

Как подать через «Личный кабинет налогоплательщика»:

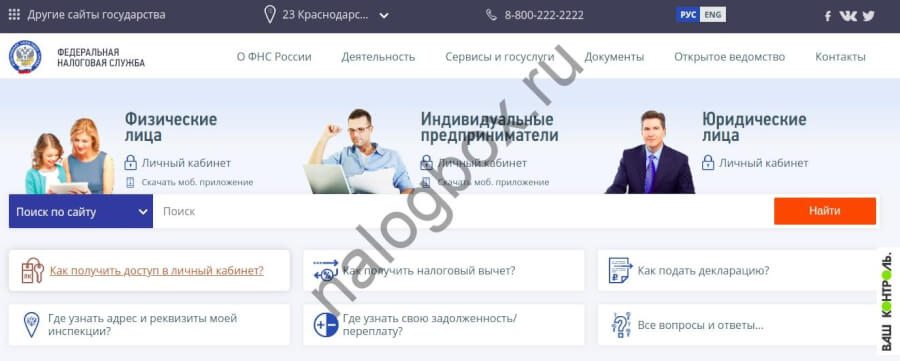

- Откройте сайт ФНС.

- В верхнем углу слева в разделе для физических лиц есть кнопка для входа в Личный кабинет. Нажмите на нее.

- Войдите под ИНН и паролем, либо через электронную подпись или аккаунт на «Госуслугах».

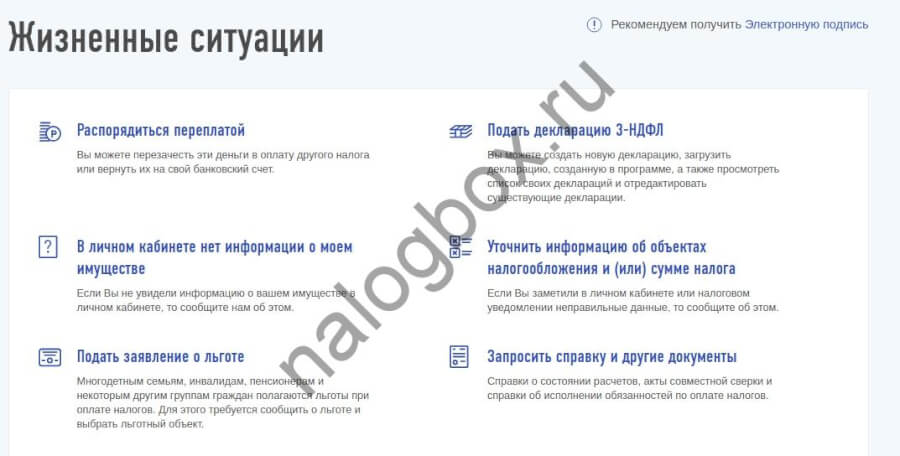

- В кабинете откройте раздел «Жизненные ситуации».

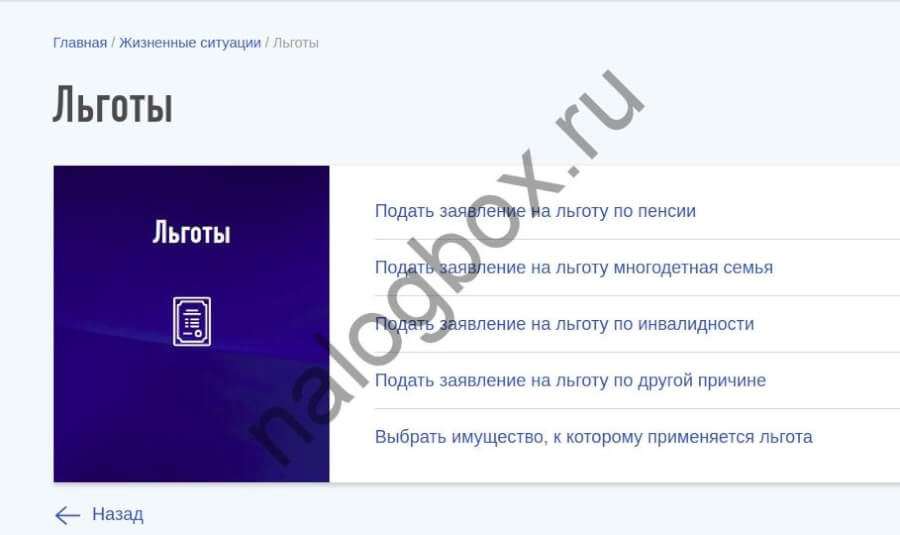

- Выберите из перечня услугу получения льготы.

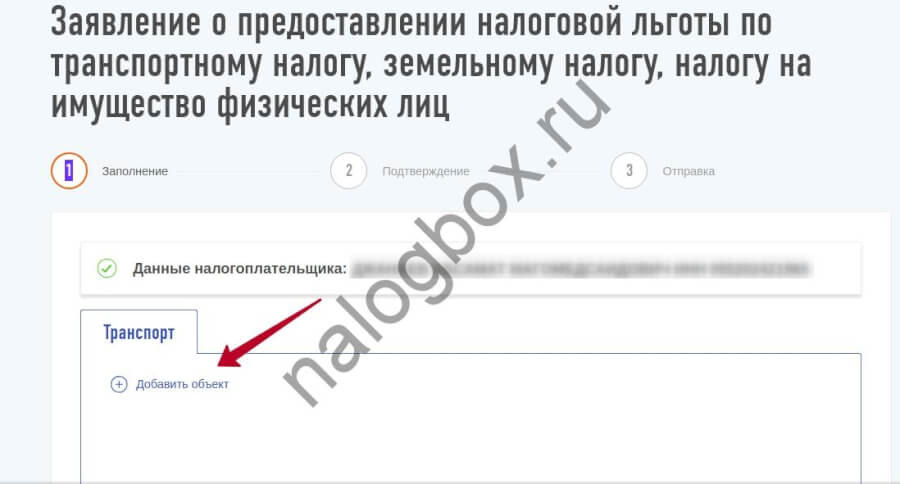

- Выберите основание.

- Выберите объект или добавьте, если его нет среди представленных.

- Заполнив заявку, отправьте ее по ТКС в инспекцию.

За процессом рассмотрения заявки вы можете следить тут же, в Личном кабинете.

Если после подачи заявления, пенсионеру пришел налог на квартиру, нужно снова обратиться в свою ИФНС — скорее всего, произошла ошибка в базе, которая не показала наличие у вас льготы. Часто письма приходят каждый год несмотря на наличие освобождения — остается только связываться с инспекцией и уведомлять о полученной льготе. Необязательно каждый раз посещать ИФНС, вы можете позвонить по номеру инспектора, который выслал вам письмо — номер и имя инспектора будут указаны в уведомлении. В любом случае не игнорируйте письмо — так же ошибочно вам могут назначить штраф и пени за просрочку, и с этим разбираться будет сложнее.

Налог на имущество для пенсионеров при потере кормильца

Среди федеральных льготников не указаны лица, потерявшие единственного кормильца — там есть члены семей военнослужащих, погибших при выполнении служебных обязанностей. Но таковые могут быть предусмотрены местными актами, и даже если среди местных адресатов льготы есть лица, потерявшие кормильца, это неважно, т. к. налог со строения пенсионерам и так не начисляется.

А наличие различных оснований не дает право на суммирование льгот. Например, пенсионер потерял кормильца и является ветераном войны и инвалидом, но всё равно ему дается освобождение по одному объекту от каждого вида.

Стоит обратить внимание на пп.14 и пп.15 п.1 ст.407 НК РФ — если у вас есть вторые объекты одного вида, вы можете переоформить их в студии, мастерские, выставочные комнаты и т. д. и не платить, а если у вас есть хозяйственные постройки с фундаментом (объекты без фундамента не облагаются), то при площади до 50 кв.м они все исключаются из обложения — различные летние кухни, сараи, бани и пр. Вы можете не знать об этом, а если ваши строения таковы, то подавайте заявление и получите льготу.

Налоговые льготы для пенсионеров МВД по налогу на имущество

Работавшие в МВД пенсионеры в России должны платить налог на имущество наравне с другими лицами, но, как и другие пенсионеры, они вправе воспользоваться льготой, которая предоставляется всем лицам, получающим пенсию по пенсионному законодательству или достигшим возраста 55 и 60 лет для женщин и мужчин.

Более того, во многих муниципалитетах для сотрудников МВД предусмотрены свои льготы, вплоть до освобождения на 100%.

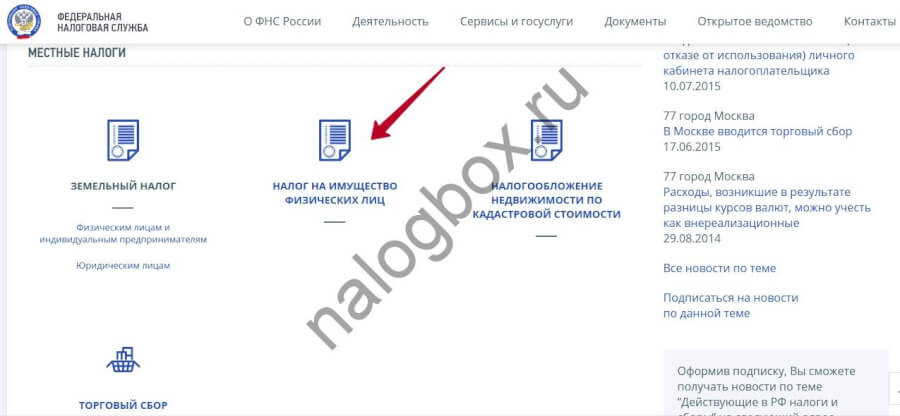

Как найти муниципальный закон на портале ФНС:

- Загрузите сайт ФНС.

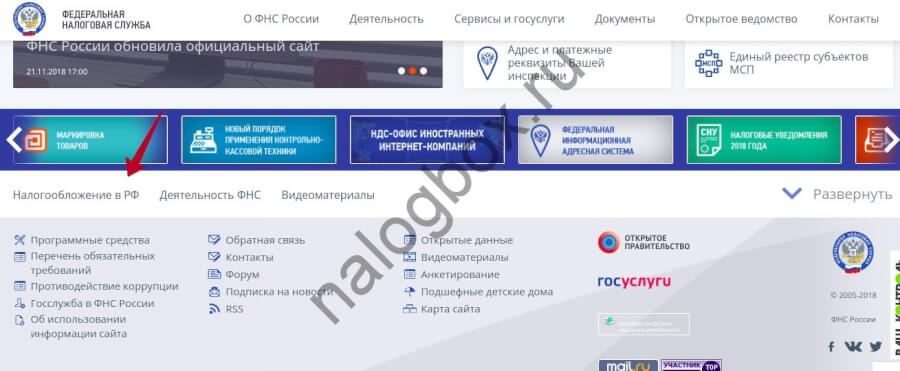

- Откройте раздел «Налогообложение в РФ», он находится слева ниже по главной странице.

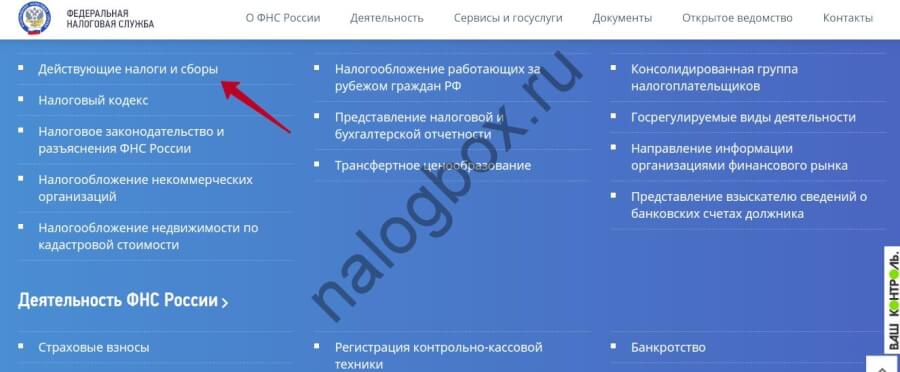

- Всплывет окно. Переходите к действующей системе налогов и сборов.

- Выбирайте в блоке местных налогов необходимый.

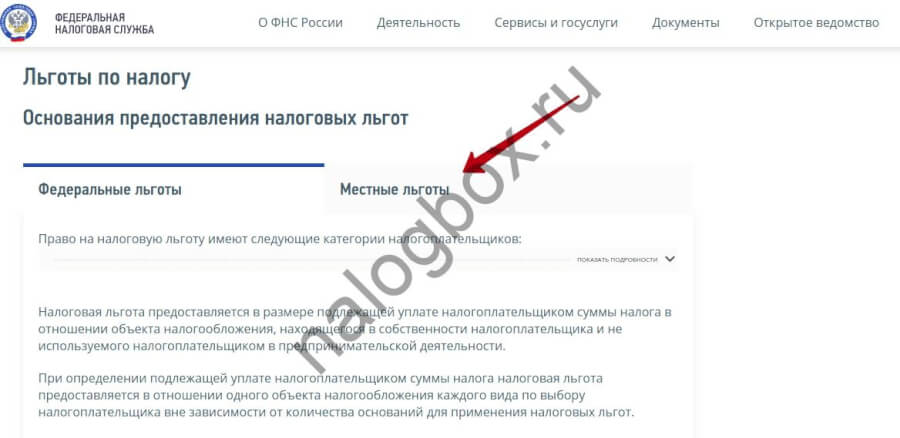

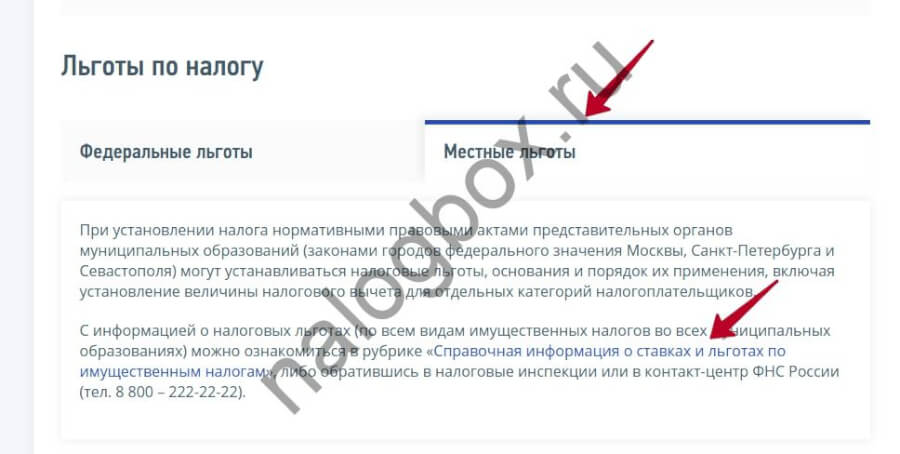

- На странице с информацией спуститесь к главе о льготах.

- Откройте вкладку «Местные льготы».

- В тексте главы будет предложение воспользоваться сервисом, и название сервиса подсвечено синим цветом. Нажмите на него.

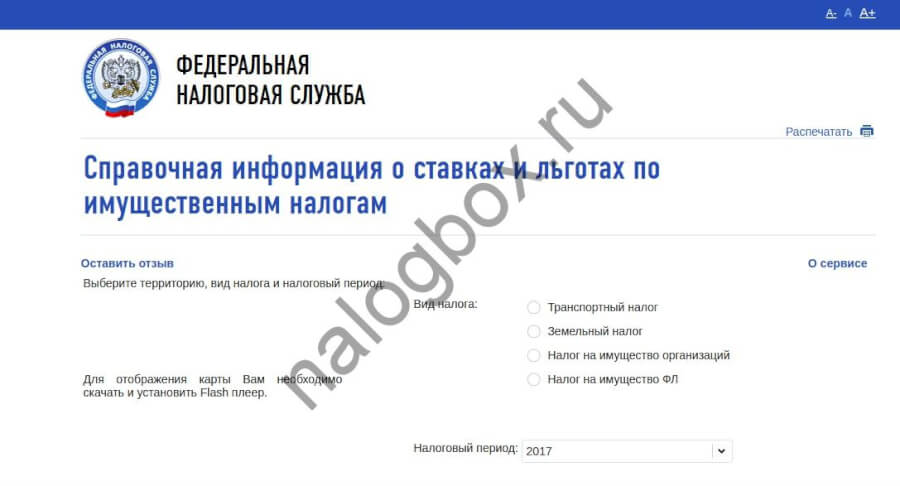

- Откроется сервис. Здесь укажите критерии поиска.

- Система выдаст искомый закон.

- Откройте закон — можно посмотреть ставки и муниципальные льготы и сравнить их с федеральными.

- По новому закону пенсионеры не будут платить налог на имущество, если подадут заявление на получение льготы.

- Освобождение дается с того года, при расчете за который пенсионер подал заявление, а все предыдущие периоды не подлежат перерасчету, даже если пенсионер не пользовался льготой по незнанию.

- Работающие пенсионеры имеют такие же права по НК РФ, что и неработающие.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(2 оценок, средняя: 3,00)